Efecto tasas: tras la recuperación de febrero, se vuelven a parar las emisiones de deuda

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2018/11/469436.jpg)

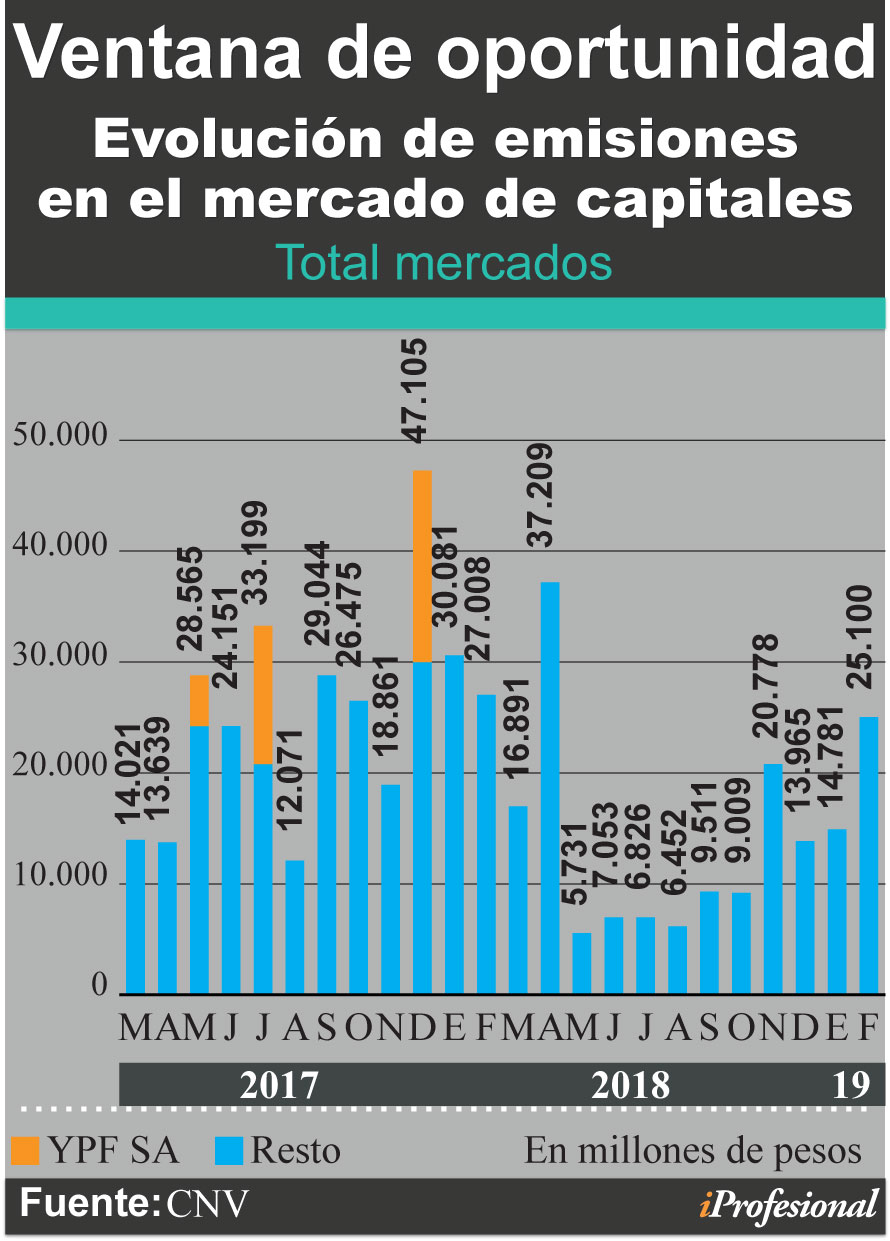

Mientras la cúpula del Banco Central sostiene que es mínimo el impacto de las altas tasas de interés sobre la marcha de la economía, los números dicen otra cosa. En febrero, de hecho, la baja que hubo en el costo para endeudarse reavivó el financiamiento en el mercado de capitales, con el mejor mes desde abril del año pasado, antes de la primera corrida cambiaria.

Las Obligaciones Negociables (ON), que son los bonos emitidos por empresas, fueron el principal motor de esta recuperación y explican casi la mitad de los 25.100 millones de pesos colocados en febrero. Los bancos y las financieras de algunas automotrices fueron los sectores más activos en un mes en el cual la emisión total aumentó 70% respecto a enero.

En rigor, según el último informe sobre financiamiento de la Comisión Nacional de Valores (CNV), de los 25.100 millones de pesos emitidos, $12.414 millones fueron obligaciones negociables (49% del total); $4.755 millones se hicieron con cheques de pago diferido (19%), $4.000 millones a través de fondos comunes de inversión cerrados (16%), $3.426 millones mediante la colocación de fideicomisos financieros (14%), y $505 millones por medio de la emisión de pagarés avalados (2%). "La fuerte reducción de tasas en pesos impulsó un crecimiento en el financiamiento total en febrero", explicó el organismo contralor en el informe.

En la misma línea, Cristian Villarroel, especialista en mercado de capitales de Miliss Capital Markets, sostiene que "la coyuntura de febrero, con tasas en baja, fue una buena oportunidad para las empresas para salir al mercado y se vieron márgenes sobre Badlar muy buenos". Sin embargo, en Marzo, con las tasas nuevamente en alza, las emisiones están un poco más rezagadas. "Este mini rally del dólar que hubo a comienzos de mes hizo elevar las tasas y las emisiones se volvieron a frenar", acota Villarroel.

Qué inversiones en pesos y dólares elegir en tiempos de incertidumbre

Menos costo para endeudarse

Según los datos de la CNV, la Tasa Interna de Retorno (TIR) promedio de las obligaciones negociables se ubicó en 43,3% (-720 puntos básicos respecto al mes anterior) y la de fideicomisos financieros 51,5% (-810 pbs), la del mercado de cheques de pago diferido fue de 42,1% (-550 pbs) y la de pagarés en pesos 41,2% (-580 pbs).

"El emisor siempre va a querer emitir a una tasa más baja y en entorno de tasas de referencia estables, o en baja", destaca Gustavo Neffa, socio y director de Research for Traders. Ahora, agrega, "las tasas están por las nubes; no es un entorno para emitir sino todo lo contrario".

En lo que va de marzo, de hecho, se colocaron 6 fideicomisos y hubo una sola emisión de ON que no sea Pyme, que tuvo que pagar 10 puntos sobre Badlar, cuando en enero la sobretasa era de entre 6 y 8 puntos. Se trata de Credishop, la empresa de la marca de financiamiento al consumo Credicuotas.

"Sin considerar lo sucedido en los últimos 12 meses, los márgenes históricos sobre Badlar de las empresas de primera línea oscilaban entre 3 y 5%, dependiendo de los atributos de cada una", explican en el mercado. Hoy, 19 de marzo, una compañía de leasing sale a testear el mercado con otra emisión de ON, en la que se descuenta pagará más tasa que el mes previo.

El plan de Sandleris para que los bancos lo ayuden a evitar saltos del dólar

La mayor parte de las emisiones en pesos se hicieron a una tasa ajustada por Badlar y justamente ese spread refleja el premio que les pide el inversor a las compañías respecto al riesgo de esa empresa y al plazo de la colocación.

Asimismo las emisiones se colocaron a plazos de entre 7 y 85 meses, siendo la ON del Banco de Galicia por $3.312 millones la de menor duración y la ON de Banco de Servicios y Transacciones por $100 millones la más larga, detalla la CNV. "Hubo muchas emisiones de ON de bancos, Es una ventana de financiación, donde buscan plazos y con una tasa razonable", asegura Norberto Mathys, vicepresidente del Banco de Valores, una de las entidades más activas en la colocación de deuda en el mercado local.

Desde el lado del inversor

Para Mathys, además de la tasa, una de las claves está en el estrecho abanico de opciones que hay para los inversores. "El mercado esta desarbitrado entre las opciones de inversión que tienen las entidades financieras con las Leliqs y las opciones que tiene los Fondos Comunes de Inversión (FCI), que están concentrados en los money market a una tasa atada a Badlar. Hay una brecha importante en ese tema", destaca.

En el segmento Pyme, con 4 emisiones de ON de las 14 que hubo en el mes, también se vio una mejora en febrero, pero un parate en marzo. "El contexto de altas tasas es indudablemente un factor que retrae la oferta de este tipo de productos porque también hay un contexto macroeconómico de incertidumbre que desincentiva a las empresas a invertir", explica Fernando Luciani, director ejecutivo del Mercado Argentino de Valores (MAV), la plaza por donde se concentra la operatoria pyme.

El dólar minorista bajó trece centavos a $41 en el inicio de la semana financiera

"Muchas empresas dejan de financiarse para hacer inversiones y proyectos más de largo plazo y desisten de productos como las ON Pymes, y como contrapartida crece el volumen de financiamiento de más corto plazo como el cheque de pago diferido y, en una segunda instancia, la del pagaré", acota Luciani.

De hecho, según la CNV, sumando en los dos primeros meses del año el volumen operado en cheques de pago diferido trepó 170% respecto al primer bimestre de 2018 y en Pagarés, la suba interanual fue de 70%.

Al analizar la comparación interanual, se ve que el primer bimestre sigue lejos de lo que el mercado movía el año pasado. De hecho, entre enero y febrero las emisiones sumaron $39.881 millones, un 30% inferior al mismo período del año anterior. Además, descontando los $4.000 millones que se emitieron de un fideicomiso cerrado, la baja llega al 39%.

En febrero, más allá del repunte, se registró una caída de 7% respecto al mismo mes del año pasado. "Creo que si afloja la expectativa de inflación de los próximos meses vamos a tener algún interés de empresas por emitir. Pero las tasas siguen siendo altísimas", comenta Neffa.

A futuro, una de las principales variables a seguir no sólo será el nivel de las tasas sino también la recuperación del consumo. "Cuando hay una retracción en el consumo como hubo el año pasado y buena parte del primer bimestre, obviamente golpea a la securitización de las carteras porque hay menos préstamos, destaca Mathys. La clave, sostiene, está en cómo reaccione el consumo y tiene que ver mucho con la expectativa de la recuperación del salario real.