Cavallo: "No intervenir en el mercado cambiario es, lisa y llanamente, necio"

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2018/09/465650.jpg)

El ex ministro de Economía Domingo Cavallo publicó este miércoles un nuevo post en tu blog, en el que aconseja al Banco Central apoyarse más en la compra y venta de divisas para "anclar la economía" y así contener la inflación.

Según Cavallo, los bancos centrales pueden utilizar la tasa de interes, los encajes bancarios y las compras y ventas de reservas para influir en la economía. En este sentido, afirma que ni Sturzenegger ni Sandleris utilizaron de manera adecuada la compra y venta de dólares.

"Lo que ninguno de los dos hizo, fue utilizar activamente las compras y ventas de divisas como para influir sobre el tipo de cambio nominal en una dirección y a un nivel preanunciado", evaluó el economista.

Al preguntarse por qué no lo han hecho, el ex ministro se contesta a sí mismo: "La respuesta no es otra que la adhesión dogmática a la idea de la flotación limpia, ahora reforzada por la negociación con el FMI". Y agrega que no intervenir es "lisa y llanamente, necio".

A continuación, el texto completo del extenso post de Cavallo:

Hay distintas opiniones sobre cuál debe ser el ancla nominal de la economía en la lucha contra la inflación. Algunos sugieren que debería ser la tasa de interés (quienes adhieren al sistema de metas de inflación), otros sostienen que debería ser la cantidad de dinero (por ejemplo, representada por la Base Monetaria). Se trata de los adherentes a la teoría cuantitativa del dinero.

Los bancos trasladan la baja de tasas: el costo por el descubierto cayó al mínimo de la "era Sandleris"

Y están quienes creen que la mejor ancla nominal es el tipo de cambio (sea fijo o a un ritmo preanunciado de cambio). Yo creo que esta discusión no se puede sanjar sobre bases teóricas, sino que depende de las circunstancias de cada país, en cada momento. Muy a menudo, los bancos centrales prestan atención a cómo evolucionan estas tres anclas nominales y pueden poner énfasis más en unas y, en otros momentos, en otras.

Para actuar sobre estas tres anclas nominales, los bancos centrales disponen básicamente de tres instrumentos: 1) la tasa de intervención, ya sea en operaciones de pases o en letras remuneradas, tipo LEBACs o LELIQs; 2) Los encajes legales; y 3) las compras y ventas de reservas por parte del Banco Central.

Hasta ahora, el Banco Central, utilizó activamente la tasa de interés (mientras Sturzenegger fue presidente) y la combinación de tasas de interés y encajes legales para cumplir con una meta preestablecida de Base Monetaria (desde que Sandleris fue designado en ese cargo).

Lo que ninguno de los dos hizo, fue utilizar activamente las compras y ventas de divisas como para influir sobre el tipo de cambio nominal en una dirección y a un nivel preanunciado.

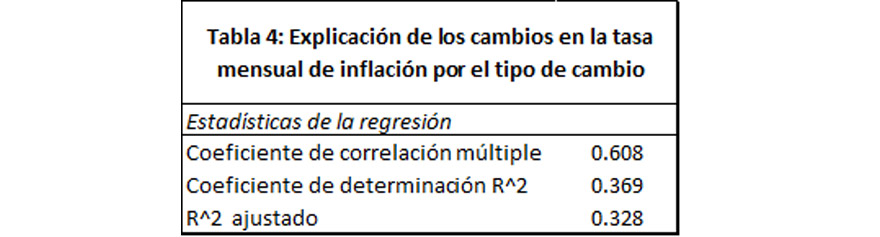

Esto sorprende, porque así como en el post anterior mostramos que la efectividad de la Base Monetaria, era poco efectiva para afectar a la tasa mensual de inflación, la regresión que se presenta en la tabla 4, muestra que el tipo de cambio es mucho más efectivo que la Base Monetaria y no muy diferente a la efectividad de la tasa de interés.

Efecto Fed impactó en la Argentina: subieron las acciones, los bonos y cayó el riesgo de default

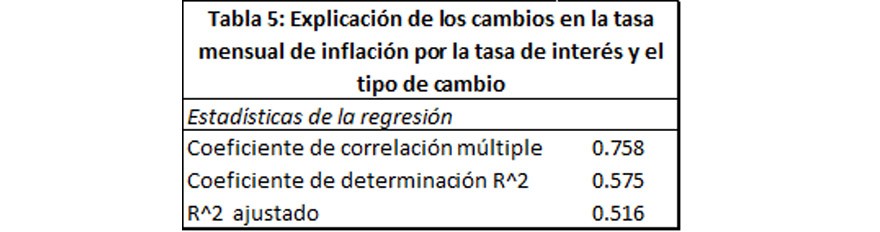

Combinados con los otros dos instrumentos, el tipo de cambio mejora mucho la capacidad de los instrumentos de política monetaria para influir sobre la tasa mensual de inflación. En la tabla 5 se muestra el efecto conjunto de la tasa de interés y del tipo de cambio.

Puede observarse que mientras la combinación de tasa de interés y base monetaria explica el 51% de las variaciones en la tasa de inflación (Tabla 3 del post anterior), la combinación de tasa de interés y tipo de cambio explica el 58% de esas mismas variaciones.

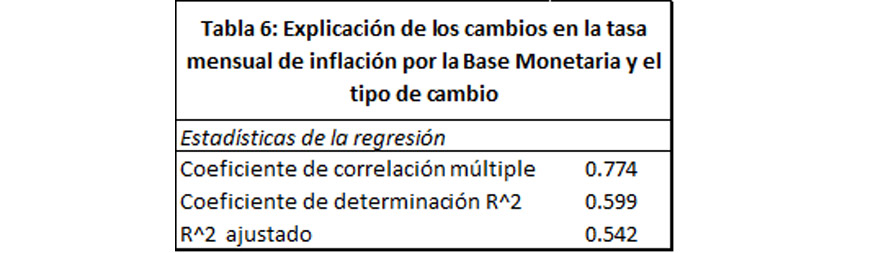

Mucho más elocuente es lo que se observa de la combinación de Base Monetaria y tipo de cambio, presentado en la tabla 6.

Pasar a tener en consideración el tipo de cambio además de perseguir una meta de Base Monetaria, permite que la explicación de las variaciones en la tasa mensual de inflación salte a casi el 60% desde el magro 8% que muestra la Tabla 2 del post anterior.

Cavallo vuelve a aconsejar al Gobierno: "La Base Monetaria no es la mejor guía para influir sobre la inflación"

Cabe preguntarse ¿por qué el Banco Central rechaza la idea de una intervención planeada en el mercado cambiario como complemento de los otros dos instrumentos de política monetaria, si es que hacerlo aumentaría mucho las chances de que la política monetaria resulte mucho más efectiva para luchar contra la inflación?

La respuesta no es otra que la adhesión dogmática a la idea de la flotación limpia, ahora reforzada por la negociación con el FMI. Suponen que admitir la posibilidad de que el Banco Central intervenga en el mercado cambiario, comprando y vendiendo divisas, es un manejo monetario de inferior calidad y que siempre termina mal. Obviamente este prejuicio desconoce la experiencia de la mayor parte de las economías emergentes e, incluso, de las economías avanzadas, que son en alguna medida, bimonetarias.

El rechazo teórico a la intervención por compra y venta de divisas en el mercado cambiario es una consecuencia de razonar sobre la economía argentina como si fuera una economía uni-monetaria en la que el dólar se utiliza sólo para las transacciones comerciales internacionales y los pagos al exterior.

Nuestra economía es bi-monetaria y, lamentablemente, más de hecho que de derecho. Esto significa que el dólar es utilizado como reserva de valor líquido. Por consiguiente, cuando los argentinos deciden ahorrar menos (o reducir sus tenencias de depósitos a plazo fijo o de otro tipo de dinero nacional) no se produce de manera automática un aumento del gasto en bienes y servicios, como ocurre en las economía unimonetarias. En nuestro caso, antes de aumentar la demanda de bienes, es muy probable que de los ahorros en pesos la gente pase a ahorrar en dólares, y si lo hace fuera del sistema bancario argentino, esa demanda de dólares tiene un efecto inmediato sobre el tipo de cambio.

En definitiva los precios de los bienes y servicios van a aumentar, pero no por aumento directo de su demanda sino por el efecto sobre los precios del aumento del dólar. Por supuesto que esta vía del aumento de los precios es absolutamente estanflacionaria, a diferencia de la que se daría si la disminución de los depósitos en pesos se volcara a la demanda de bienes y servicios sin pasar necesariamente por el dólar.

Esta es la razón por la que no tener en cuenta el instrumento que permite influir directamente sobre el tipo de cambio, en combinación, por supuesto, con los otros dos instrumentos, es, lisa y llanamente, necio.

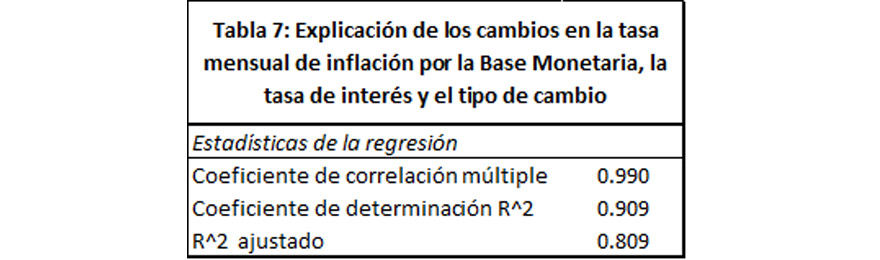

La tabla 7 muestra que si el Banco Central lograra manejar adcuadamente los tres instrumentos de política monetaria: la tasa de interés, la base monetaria y el tipo de cambio, podría llegar a controlar el 90% de los cambios en la tasa mensual de inflación.