El boom de créditos UVA excede a hipotecarios: se expande a los autos y préstamos personales

/https://assets.iprofesional.com/assets/jpg/2017/09/448445.jpg)

Hoy día, son muchos los argentinos que se sienten atraídos por sumarse a los préstamos hipotecarios que ajustan por UVA.

A punto tal que en el mercado inmobiliario sus principales referentes hablan de un verdadero boom de créditos.

A la sombra de ellos y sin mayores estridencias también vienen creciendo aceleradamente dos líneas de financiamiento: los "nuevos" préstamos personales y prendarios que se actualizan bajo la misma modalidad.

Es cierto que los montos, plazos y necesidades difieren. Pero esto no quita que los ejecutivos de bancos se muestren sorprendidos por el notable repunte, que queda corroborado en las estadísticas del Banco Central.

"Lo primero que preguntan nuestros clientes que quieren un préstamo personal es qué planes ofrecemos y si les resulta más conveniente el tradicional o uno con cláusula UVA", explica el gerente de Banca de Individuos de una entidad nacional líder.

La demanda de este tipo de fondeo ha venido creciendo empujada por las bajas cuotas iniciales, ya que los tornan más accesibles, además de que se requiere justificar menores ingresos y el trámite es más expeditivo.

Desde el Banco Ciudad, uno de los que ya tiene en funcionamiento estas líneas, aportan un dato bien elocuente: "Las consultas no sólo provienen de aquellos que buscan tomar nueva deuda, también de quienes quieren cancelar compromisos tomados a tasa fija".

En la oferta de créditos, se enlistan varios bancos privados de primera línea. También los públicos.

Por ejemplo, el Banco Nación propone líneas en UVA para la compra de autos por hasta $500.000, a una tasa del 5,5% más inflación.

"Con un índice de precios en baja, el crédito con UVA es imbatible", dice Mariano Otálora, director de la Escuela Argentina de Finanzas Personales.

"A mayor plazo son la mejor opción, siempre y cuando convalidemos que la inflación seguirá bajando", completa.

En otras palabras, su gran ventaja es que, en la medida que se extienden los plazos, la relación entre ambas cuotas -préstamo tradicional vs. UVA- se va ampliando de manera significativa, pudiendo llegar a ser la segunda apenas un tercio de la primera.

En cuanto al mecanismo para actualizar cuotas (según inflación), desde la Fundación Capital afirman: "Esta modalidad, que arrancó con líneas para hipotecas, ha ido creciendo en uso y se expandió hacia la compra de autos e, incluso, para cancelar préstamos tradicionales".

Es de prever que la demanda de créditos que ajustan por inflación seguirá su derrotero alcista motorizada por un índice de precios que comenzó a retroceder. "La baja del índice de precios será fundamental para este tipo de líneas", consignan desde la entidad.La "grieta" también llega a los préstamos

En lo que va del año, la línea de personales ya suma unos $8.500 millones, de los cuales:

- Casi la totalidad (92%) corresponde a montos que se ubican entre los $100.000 y los $500.000.

- La tasa de interés por sobre inflación es del orden del 8,5%.

- El plazo promedio es de poco más de cuatro años.

Lo más llamativo es el notable salto registrado en agosto: se concedieron nuevos préstamos por más de $2.000 millones, cifra que duplicó a la de julio, según datos oficiales.

En el caso de los personales, en septiembre se otorgó un 60% más que igual mes del año anterior.

En cuanto a los prendarios, el incremento fue del 70% para el mismo período de comparación.

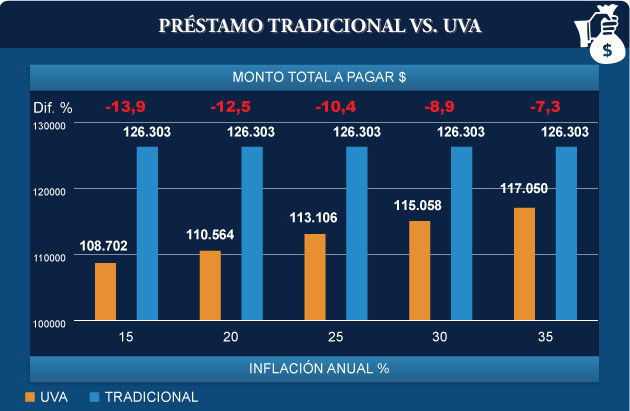

Para tratar de entender la diferencia entre uno y otro (crédito UVA vs. tradicional), nada mejor que recurrir a un ejemplo con escenarios alternativos de inflación futura.

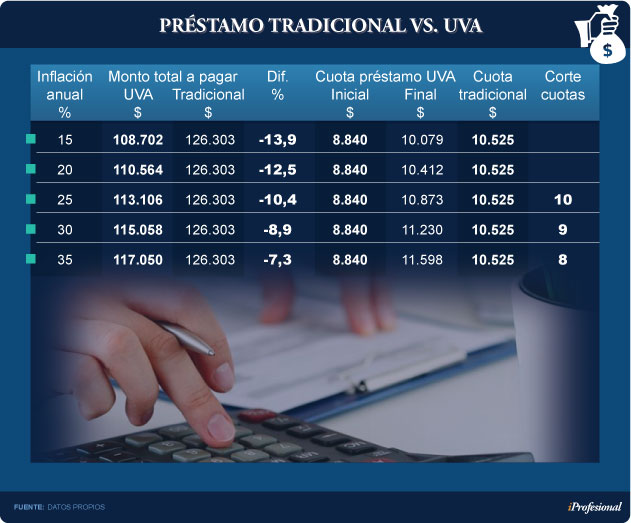

Para quienes eligen financiarse a corto plazo -12 meses- las opciones que un banco le ofrece son:- Préstamo UVA: sujeto a una tasa anual del 8% sobre la inflación.- Préstamo tradicional: el interés ronda el 45% anual (costo financiero total).

Si el monto solicitado es $100.000:- UVA: la cuota inicial será de $8.840.- Tradicional: el pago mensual será de $10.525 fijos (todo el préstamo). - Diferencia entre ambos: $1.685.

A posteriori, las dos cuestiones a dilucidar para elegir uno u otro son: en qué momento se igualan los pagos mensuales y cuánto se terminará pagando al final del período.

Si, como surge del consenso de analistas, la inflación en 2018 promediará el 15,5% y en 2019 bajará a poco más del 10%, entonces aquellos que apuesten por los préstamos en UVA resultarán claramente favorecidos.

¿Por qué? Sencillamente porque durante todo el período la cuota mensual se ubicará por debajo de la del tradicional.

En consecuencia, terminarán desembolsando $17.600 menos (por los $100.000 recibidos). En otras palabras, conseguirán un "ahorro" del orden del 15%.

Obviamente que esta ventaja irá en descenso en la medida en que la inflación no baje a los porcentuales señalados para los próximos dos años.

Por ejemplo, si se ubica en el 25% anual (2018 y 2019), las cuotas de ambas líneas de crédito (tradicional vs. UVA) se igualarán en el mes 10.

En cuanto al resultado final, el ahorro sería del orden del 10%.

En el caso del UVA se pagará en total $113.000 frente a los $126.300 del sistema clásico.

Es decir, se estaría ahorrando una cuota y un poco más (ver cuadro).

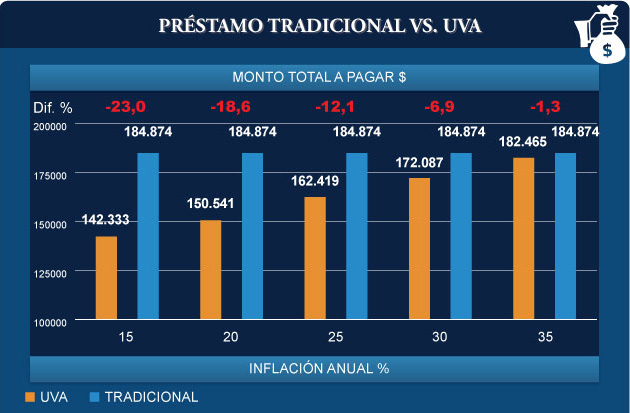

Si se analiza qué puede suceder con un préstamo, pero a 36 meses, los resultados muestran algunas diferencias, según cómo evolucione el índice de precios.Escenario 1: inflación del 15% anual.

- El ahorro en favor de quienes tomaron créditos en UVA rondará el 23%.

- Las cuotas se cruzarían al cabo de la número 27.Escenario 2: inflación del 25% anual.

- El ahorro se reduciría a la mitad.

- El cruce de cuotas se daría en la número 20.

Es decir, en las 16 restantes el monto mensual irá en alza y terminará siendo 19% más que la fija (ver cuadro).

"Una vez que explicamos las ventajas y desventajas, lo más llamativo es que acá también se reproduce la famosa grieta", ironiza un banquero.

De este modo, señala que "los más optimistas se vuelcan por los créditos en UVA, mientras que los que creen que la inflación seguirá siendo alta se inclinan por las líneas a tasa fija".¿Qué ocurre con los créditos para autos?

El mercado automotor y en especial las concesionarias tienen un nuevo motivo para festejar.

Entre enero y julio, las ventas financiadas con prendarios muestran subas que, en el caso de las compañías de marcas, llegan a superar el 100%, según la información suministrada por AFIMA (Asociación de Financieras de Marcas Automotrices).

Pero estas no son las únicas que remontaron tras la caída registrada en 2016: las terminales subieron casi 90%, mientras que las ofrecidas por concesionarias y bancos, un 50%.

En agosto, el mercado ingresó en una nueva fase, a partir de la "explosión" de los préstamos prendarios con ajuste UVA.

Los datos del primer mes de aplicación plena de esta nueva variante crediticia son más que alentadores:

- Desde su primera implementación (abril), apenas se había colocado un promedio de $9 millones por mes.

- En agosto se produjo una verdadera avalancha de carpetas aprobadas, que multiplicó esa cifra nada menos que por 22, para llegar a los $216 millones.

En otro orden, en el primer mes de plena vigencia de los prendarios UVA, la tasa promedio por encima de la inflación fue del 7,7%, mientras que el plazo fue de 41 meses.

Si se dividen las colocaciones por montos:

- Los del segmento más alto representan el 79% del total. Tomaron $161 millones a 38 meses y a una tasa promedio del 8,3%, según el Banco Central.

- Los que optaron por endeudarse entre $100.000 y $500.000 significaron el 20% del total otorgado. Lo hicieron a 55 meses y al 5,7%.

A partir de estos resultados, se confirma lo que opinan los expertos: si el tomador del préstamo confía en que la inflación bajará, los préstamos con UVA son la mejor opción.

También en el caso de los créditos personales, la "grieta" también existe.