La clase media le da la espalda a préstamos personales y se financia con tarjetas

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2013/01/372999.jpg)

Los ejecutivos de cuentas de los bancos lucen caras de preocupación. Y tienen razón en mostrarse así, ya que desde agosto del año pasado, los montos que colocan (o, en su jerga, "liquidan") mensualmente como préstamos personales están estancados.

De acuerdo con las cifras oficiales del Banco Central, correspondientes a febrero de este año, el volumen total de nuevos créditos sumó $4.744 millones. Es decir, un 12% menos que el valor registrado en septiembre de 2012 y una cifra similar a la de septiembre de 2011, un año y medio atrás.

Con estos números se confirma el "parate" que sufre esta línea de préstamos, luego de la notable recuperación que insinuó a partir de diciembre del 2011 y que concluyó en julio del año pasado. En ese lapso, los montos colocados se habían incrementado de forma interanual nada menos que un 63%, para luego comenzar a hacer "la plancha".

Es que desde agosto a la fecha, más allá que crecen un 30% anualmente en términos nominales, "mes a mes van mostrando un deterioro en su ritmo de colocación respecto al año anterior", resume Marina Dal Poggetto, directora del estudio Bein.

Para el economista Andrés Méndez, director de AMF Economía, ello se debe a una serie de factores: "Hay un desplazamiento de los préstamos personales porque existe un vuelco hacia el financiamiento con las tarjetas de crédito, ya que éstas permiten ir pagando el saldo en cuotas".

Asimismo, el experto considera que a ese factor se le debe sumar que "la economía crece muy poco y la gente se torna más cautelosa a la hora de endeudarse".

"A lo sumo, asume compromisos con las cuotas de las tarjetas que, en algunos casos, se extienden a 24 meses y dejan de acudir a préstamos atados a solicitudes engorrosas", agrega Méndez.

En la práctica, ello se hace más que evidente cuando se comparan los montos otorgados por ambas líneas. Mientras que en agosto de 2012 la relación era de $64 de préstamos personales por cada $100 de tarjetas de crédito, ahora dicho comparativo se redujo a sólo 39 por cada 100 pesos de plásticos.

"También se suma el hecho de que algunos ahorristas que, hasta no hace mucho tiempo -previo a la intensificación del cepo- acudían a sacar créditos para comprar dólares y otros bienes, ya no lo pueden hacer. O bien, no les resulta tan atractivo adquirir las divisas con esa metodología a un dólar a 8,50 pesos", acota Méndez.

"A todo ello se suma que el salario neto, en términos reales, perdió parte de su poder de compra por la inflación y el pago del impuesto a las Ganancias", explica este economista.

En este aspecto coincide Dal Poggetto ya que sostiene que los consumidores están desacelerando la toma de estas líneas crediticias porque la "carga financiera de ellas es muy alta y, a su vez, el ingreso real disponible de las personas está creciendo más lento que la inflación".

"En definitiva, es una sumatoria de cosas que, en el fondo, está regida por las malas señales de la economía", concluye Méndez.

Caída cada vez más notoria

En el siguiente gráfico se puede observar cómo se estancaron las cifras otorgadas mes a mes en las líneas de créditos para individuos. Es importante destacar que el amesetamiento observado a partir de agosto se da en términos nominales, es decir, se viene colocando el mismo monto para precios que no dejan de subir.

El estacionamiento de los préstamos personales deja en evidencia que esta vía de financiamiento pasó a tener menor preponderancia para el sector bancario.

Es que entre 2004 y 2007 estas líneas llegaron a aumentar a tasas del 70% interanual. Aunque luego de ese período, se mantuvieron con incrementos notorios cercanos al 50% al año.

Ahora la realidad es muy distinta: en los últimos doce meses, la tasa de variación se ubica por debajo del 30%, con lo que el crecimiento real es mínimo, ya que se debe descontar los efectos de la inflación, que oscila en un 25 por ciento.

Las causas de este fenómeno, según sostiene un informe de la consultora Elypsis, responden a la combinación de la obligación de las entidades bancarias de colocar a las empresas un 5% de sus depósitos y "el proceso de desdolarización, correlato de la salida de dólares del sistema financiero".

En síntesis, una porción mayor del crédito disponible deberá ir al ámbito corporativo, quedando menos espacio para el financiamiento de personas.

Por otra parte, el financiamiento vía tarjetas de crédito aumenta a un ritmo del 45%, porcentaje muy por encima del 30% de crecimiento de los préstamos personales.

Asimismo, los niveles de consumo, en términos reales, son más moderados que en años anteriores, con lo cual es lógico que también se haya frenado el impulso que venían teniendo los créditos personales.

"La masividad que tienen las tarjetas junto con los planes de cuotas sin interés que otorgan los bancos provoca que los clientes se vuelquen más por estas opciones antes que elegir un préstamo personal, cuya tasa se ubica, en casi todos los casos, por encima del 50% anual", opina el analista Agustín Cramo.

Las tarjetas de crédito, las preferidas

Ya sea por comodidad, conveniencia o costumbre, los argentinos apelan cada vez más a la financiación a través de las tarjetas de crédito, postergando a un muy rezagado segundo lugar a los préstamos personales.

Los números referidos a ambos segmentos son contundentes: por ejemplo, en diciembre del año pasado los bancos sumaron $13.000 millones para solventar a los tenedores de plásticos frente a los $4.400 millones colocados bajo la segunda alternativa.

Según los economistas consultados por iProfesional.com, a las familias que precisan obtener un préstamo a corto plazo, es decir, que no supere los tres meses de lapso para ser cancelado, les resulta más conveniente financiarse por vía tarjeta bancaria en vez de un crédito personal, ya que, si bien son similares los costos administrativos, el otorgamiento es instantáneo y no se precisa perder tiempo en conseguir el dinero.

A ello se le debe sumar que una de las principales ventajas que otorgan los "plásticos", una vez aprobados y habilitados, es que no resulta necesario realizar trámites adicionales para comenzar a utilizarlos.

En cambio, cada vez que se desea obtener un préstamo personal se requiere cumplir con una serie de condiciones que, muchas veces, exceden las posibilidades económicas del potencial tomador.

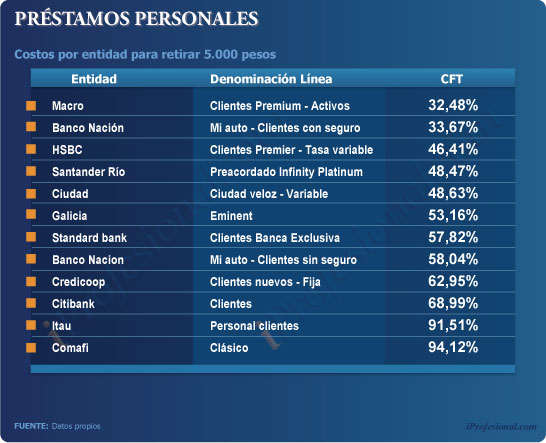

Si bien tanto los créditos personales como las tarjetas tienen un promedio teórico de 35% de costo financiero total (CFT), al analizar el de un préstamo para el consumo se puede observar que puede llegar a representar, en algunos casos, más del 100 por ciento del valor obtenido, como es el caso del Comafi, según informa ZonaBancos.

No obstante, para aquellos que utilizan los plásticos la decisión de posponer pagos del resumen mensual también tiene su lado negativo. Esto es así, ya que el monto en cuestión se resta de los límites de compra establecidos por los bancos pudiendo provocar, en muchos casos, situaciones de ahogo financiero.

Por lo tanto, en la actualidad, las mismas firmas emisoras ofrecen refinanciar los importes adeudados. Esta propuesta se puede observar al pie de cada factura.

En 2012, la brecha entre las tasas de interés de las tarjetas (35,7%) y las de los préstamos (34,8%) no llegó, en promedio, a un punto porcentual.

Aunque a ello se le debe sumar una larga serie de costos que, en el caso de los plásticos, incluye la emisión del resumen, gastos de franqueo, renovación anual, seguro de vida, para citar algunos de los cargos, donde su incidencia variará de acuerdo con los saldos adeudados.

Ahora bien, en cuanto a los préstamos, todos los aspectos que engloban al llamado "costo financiero total" hacen que, en el caso de los "clientes", pueda ser de hasta más de un 100% anual. Es decir, casi tres veces más que el promedio de las tasas de interés.

En resumen, entre sus costos, requisitos y los bolsillos de los consumidores cada vez menos propensos a endeudarse por las señales económicas y políticas, los créditos personales son cada vez menos atractivos para el consumo.