¿Hora de regresar al dólar?: las estrategias ante un panorama económico desafiante

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/08/540630.jpg)

A punto de completar su primer mes en la gestión, el gobierno ha delineado su enfoque para combatir la inflación, una lucha constante que ha marcado la escena económica reciente.

Este nuevo programa económico, que parece reemplazar la motosierra por una licuadora, busca abordar la devaluación como medio para reducir los gastos gubernamentales, mientras que la tasa real negativa se presenta como una herramienta para aliviar la deuda del Tesoro y del Banco Central de la República Argentina (BCRA).

Sin embargo, estas acciones no han pasado desapercibidas, generando un impacto directo en el poder adquisitivo y los ahorros de la población.

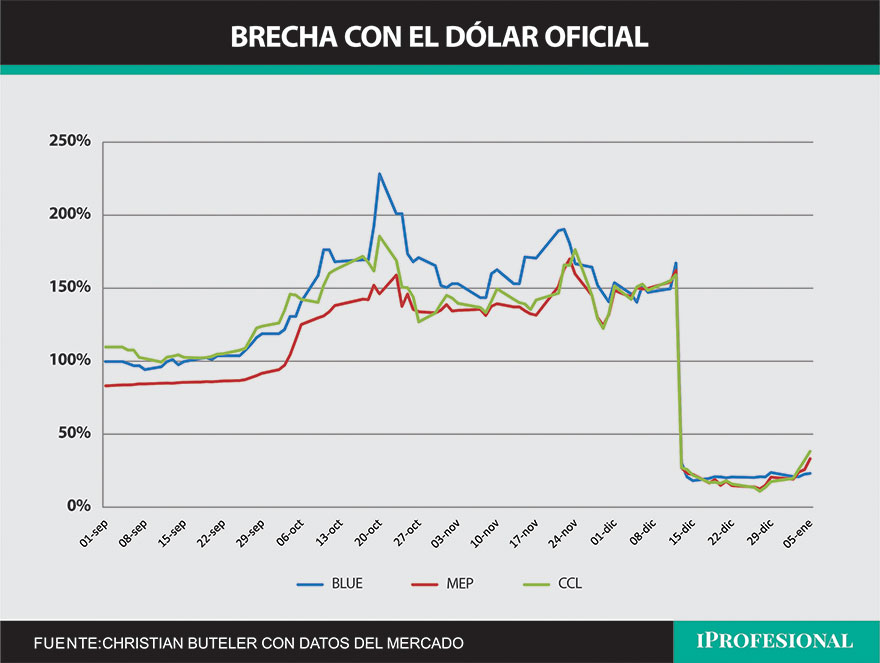

La devaluación del 13 de diciembre del año pasado catapultó el dólar de $400 a $820, desencadenando una aceleración inflacionaria que aún estamos experimentando. Aunque, como dato positivo, la brecha entre el dólar oficial y sus variantes alternativas disminuyó proporcionalmente, mostrando cierta estabilidad en los días subsiguientes, a diferencia de episodios cambiarios anteriores.

Posteriormente, el BCRA optó por una estrategia que afecta directamente a los ahorristas al reducir la tasa de interés de los plazos fijos al 9% mensual. En un contexto de inflación que se acelera hasta alcanzar cifras del 25/30% mensual, los ahorristas se ven limitados a un rendimiento del 9% mensual, provocando una caída del poder adquisitivo de sus ahorros que oscila entre el 13% y el 17% en el mes. Y este fenómeno parece persistir en enero.

Para complicar aún más la situación del ahorrista, el BCRA extendió el plazo mínimo para los plazos fijos UVA de 3 a 6 meses. Dado que el 95% de los depósitos tiene un plazo de menos de 59 días, esta extensión a los efectos prácticos anula la posibilidad de protegerse contra la inflación a través de este instrumento financiero.

Inversiones en letras o bonos

Quienes están dispuestos a asumir más riesgos y optar por letras o bonos tampoco encontrarán rendimientos positivos que compensen los altos valores de inflación. Así, el ahorrista tradicional de perfil conservador, que actualmente posee pesos, se encuentra ante la difícil decisión de elegir la opción que le hará perder menos dinero en este escenario económico incierto.

Argentina, con su economía bimonetaria, se enfrenta a situaciones como esta, donde mantenerse en pesos implica una pérdida continua del poder adquisitivo. Aquellos que optan por comprar dólares no buscan obtener ganancias, sino preservar el poder de compra de sus ahorros. Aunque cabe destacar que esta elección tampoco está exenta de pérdidas debido a la inflación en Estados Unidos. No obstante, esta pérdida es marginal en comparación con la de mantenerse en moneda local.

A esta altura surge la pregunta sobre quiénes tienen ahorros en pesos en nuestra economía en 2024. A pesar de la dolarización experimentada en los últimos años, esta se realiza entre privados debido a las restricciones económicas que limitan la compra de dólares en el mercado único de cambios donde opera el BCRA por lo que los pesos se mantienen en el sistema.

Los depósitos a plazo fijo del sector privado superan los $12 billones en la actualidad. La mitad de este monto pertenece a empresas que no pueden acceder al MEP o al CCL debido a regulaciones específicas. Sin embargo, la otra mitad corresponde a individuos y empresas que tienen la posibilidad de dolarizarse en cualquier momento.

Ante un escenario en el que los precios de la economía crecen a un ritmo del 25%/30% por mes, y sabiendo que el dólar es simplemente un precio más, surge la pregunta sobre por qué los dólares alternativos deberían mantenerse estables.

Adicionalmente, la falta de opciones en moneda local para conservar el valor de los pesos hace muy probable que los depositantes en plazo fijo opten por ir al dólar en busca de una mayor protección para sus ahorros. Incluso con solo un 10% de los $6 billones que podrían dirigirse al dólar, se crearía una demanda potencial de u$s6.000 millones adicionales, impactando significativamente en el equilibrio de la moneda.

En este contexto, la incógnita ya no es si el dólar volverá a subir, sino cuándo y en qué magnitud lo hará. De hecho, en los últimos días ya se ha observado un aumento: el MEP y el CCL subieron un 19% y un 25%, respectivamente, desde el 27 de diciembre al 5 de enero (6 jornadas hábiles), y la brecha entre el dólar oficial y los alternativos pasó de un mínimo del 10%/12% a un máximo del 33%/38%, supo estar en valores superiores al 200% en octubre.

En conclusión, para el ahorrista conservador, este es el momento de considerar nuevamente la opción del dólar, al menos hasta que las condiciones económicas vuelvan a cambiar.