El dólar, en la recta final hacia las PASO: cuáles son los riesgos que preocupan el mercado

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/08/540630.jpg)

Con las PASO a la vuelta de la esquina y cerca de las generales el dólar no pasará desapercibido. En algo más de 30 días estaremos votando para las PASO y tendremos el resultado de la encuesta más cara que puede hacer el Estado con vistas a las generales de Octubre.

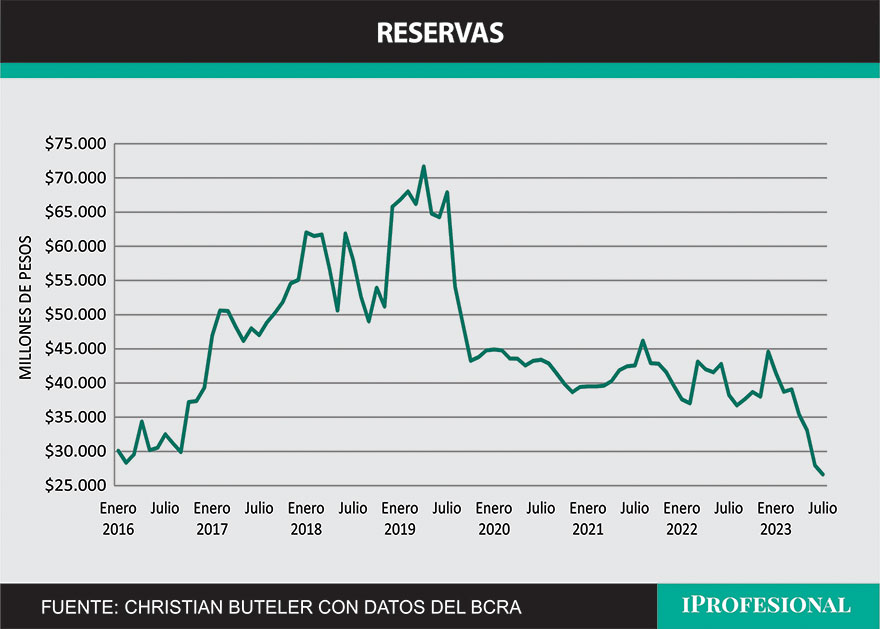

El contexto no es el mejor, una actividad que comienza a reflejar el impacto de la sequía el EMAE (Estimador Mensual Actividad Económica) del mes de abril que arroja una caída del 4.2% interanual, la construcción en mayo también arrojó una caída del 2.9% interanual, unas reservas que se encuentran en mínimos desde el 2015 y un acuerdo con el FMI que se encuentra trabado desde el cierre del primer trimestre cuando el país no pudo cumplir con las metas de reservas ni fiscales, algo que tampoco hizo al cierre del segundo semestre.

Aun así podemos ver que los dólares financieros se mantienen estables, luego de la corrida de mediados de abril que provocó una suba del 25% en pocas semanas ahora se encuentran oscilando los $490/$510 desde hace varias semanas. Una conducta de los dólares libres que se ha repetido varias veces, un salto brusco que puede ser motivado por distintas razones para luego pasar un tiempo estable hasta que un nuevo driver lo impulsa a un nuevo máximo transitorio.

La pregunta es ¿qué tan cerca estamos de ese nuevo salto en los dólares financieros?

Los riesgos

Los procesos electorales producen en la Argentina por parte de inversores y ahorristas una dolarización de su cartera o por lo menos parte de ella, no es producto de un dólar que se perciba barato en $500, de hecho si tomamos el precio del dólar en julio del 2019 (luego de la corrida del 2018) y lo ajustamos por inflación hoy esos $45 serían $320, sino de la incertidumbre que estos procesos genera y más en este momento cuando hay altas probabilidades de un cambio de gobierno junto a una herencia con desequilibrios estructurales que nadie sabe cómo se resolverá.

Por otra parte está el mencionado escenario de escasez de reservas, que pasado el mejor semestre del año en términos ingreso de divisas solo queda por delante la administración de la falta de dólares. A esto se le suma un acuerdo con el FMI trabado y que varias veces dejó trascender el gobierno que estaría cerca de acordar pero en la práctica no se da, este mes el gobierno debe pagar u$s 2.600 millones (ya los postergó para fines de mes).

Si seguimos sumando señales de alerta no podemos dejar de mencionar el crecimiento constante de la cantidad de pesos, en el mes de junio el stock de pesos subió $1.78 billones (8.91%) para cerrar en $21.75 billones lo que genera más presión sobre el dólar.

Cualquiera de estos riesgos pueden por sí solo disparar una corrida sobre el tipo de cambio, todos juntos hace que la estabilidad que vemos penda de un hilo.

Factores a favor

Como factores a favor podemos mencionar primero un hecho político como es el que todas las encuestas dan favoritos a la oposición algo que en principio el mercado ve positivamente. Esto es tan así que venimos viendo un rally electoral que llevó a las acciones en el último año a subir casi un 400% en promedio. ¿Querrá el mercado dolarizar parte de esas ganancias?

Otra señal que puede jugar a favor son las tasas de interés que con una inflación que desacelera por segundo mes consecutivo parece ser decisión del BCRA de mantener las mismas por los menos hasta las PASO. Así podemos tener frente a una inflación que fue entre 6.5%/7% una tasa de plazo fijo tradicional del 8% lo que deja una tasa positiva real entre 1%/1.5% mensual. Si el dólar se mueve al ritmo de la inflación esta tasa positiva sería en dólares.

Conclusiones

Hoy los riesgos de permanecer en moneda local son excesivamente altos, la dolarización previa a las elecciones es un dato estacional que sucede sistemáticamente, la falta de dólares no se subsanará ni llegando a un acuerdo con el FMI, la tentación a un plan de incentivo al consumo que implicaría una mayor emisión está latente, los altos rendimientos de los últimos tiempo en moneda local principalmente en acciones invita a dolarizar parte de esa ganancia.

Desde lo político no podemos esperar que los candidatos bajen la incertidumbre reinante sobre el futuro sino más bien todo lo contrario.

De esta forma aprovechar los valores actuales para comenzar a dolarizar aunque sea parte de las carteras parece una decisión más que prudente.