Deuda en pesos: Caputo enfrenta canje clave, ¿qué impacto puede tener el resultado?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2023/12/564317.jpg)

Este martes finalizará el canje de deuda en pesos lanzado por el ministerio de Economía para despejar casi la totalidad vencimientos de 2024 por alrededor alrededor de $55,5 billones, y patear los compromisos de pago repartidos entre fines de 2025 y mediados de 2028. Los analistas calculan que habrá un piso de adhesión en torno al 60%, y evalúan que un muy resultado exitoso sería si se alcanza entre el 80% y 85%

La operación de conversión anunciada el viernes por la noche está destinada a entes públicos -Fondo de Garantía de Sustentabilidad, Banco Central, y Banco Nación pero la oferta está abierta también para el sector privado.

En el mercado estiman que cerca del 64% de ese monto se encuentra en manos del sector público, y plantean que un buen resultado en esta operación de conversión, estirando plazos, y descomprimiendo en el corto plazo los pagos, es fundamental para que el gobierno avance en los próximos meses con la liberación de los controles de capitales. También consideran que es un buen momento para llevar adelante este proceso de canje en un escenario de calma del dólar blue y los dólares financieros.

Canje de deuda: ¿Qué menú ofrece?

Juan Manuel Franco, economista jefe del grupo SBS comentó "el Tesoro lanzó un canje de títulos pagaderos en pesos con vencimiento en 2024, cuyo valor de mercado agregado asciende a alrededor de $60 billones".

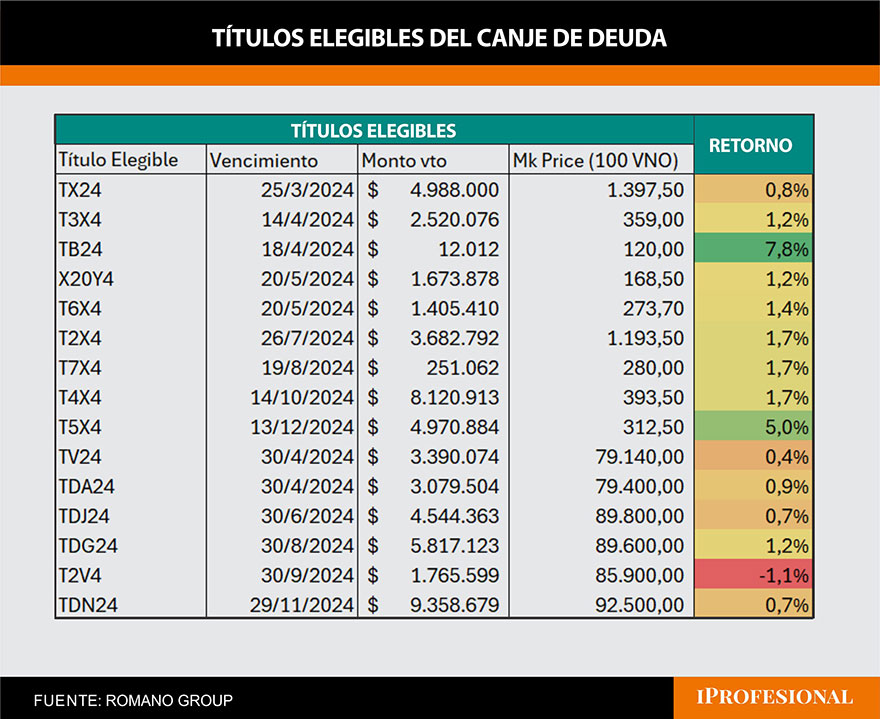

El canje contempla 15 títulos que vencen en 2024 -hay Boncer, Lecer, Bonos Duales, Dollar Linked y BADLAR- que serán tomados cada uno a valor técnico. La consultora Outlier señaló que se "busca canjear títulos que en buena medida ya vienen de canjes anteriores; en particular, de canjes dónde la participación del BCRA fue muy alta".

En ese marco, la consultora sostuvo que "la primera razón práctica que tiene siempre el Tesoro para llamar a un canje de deuda es permitir que el BCRA pueda refinanciar, dado su impedimento Carta Orgánica y acuerdo FMI para hacerlo en forma directa en las licitaciones".

"Además de los bonos provenientes de canjes anteriores realizados en la gestión Massa (en marzo y junio de 2023), también hay bonos con posición significativa en el sector privado, de vencimiento cercano (TX24, T3X4, TV24, TDA24) que presentan un leve ‘premio’ respecto a sus valores de cierre de mercado del viernes pasado. Es la parte dónde se podría decir que se busca seducir a los privados", destacó.

A cambio de los títulos que busca canjear, el Tesoro ofrece una canasta compuesta por 4 nuevos títulos Boncer cero cupón con vencimientos entre 2025 y 2028 con un premio de unos 110 puntos básicos con respecto al secundario del viernes.. En concreto, se compone por 30% de TZXD5 (con vencimiento 15 de diciembre 2025), 30% de TZXD6 (15 de diciembre 2026), 25% de TZXD7 (15 de diciembre 2027) y 15% de TZX28 (30 de junio 2028).

Sobre las características del canje, la administradora de fondos Aurum Valores sostuvo que "la decisión del Tesoro de definir la tasa a la cual se licitan los nuevos instrumentos afectará la curva de deuda en pesos, haciendo que los bids del BCRA se corran hacia arriba en la curva (pagando precios más bajos a partir de la licitación). Y evaluó que "la intervención sobre la curva a través de un canje que afecta los bids que pone el BCRA para sostener precios de bonos en pesos lo vemos como un hecho negativo, más allá de que el canje pueda ser exitoso o no.

La recepción de ofertas que comenzó el lunes a las 10.00 hs finalizará este martes12 de marzo a las 15.00 horas

Canje de deuda: ¿qué piso de adhesión estiman?

Los analistas de Facimex Valores indicaron que "los títulos elegibles concentran el 96% de los vencimientos hasta fin de año; más de la mitad en poder de entes públicos". Y estimaron que "el 28% de los títulos elegibles están en poder del BCRA, 23% en el FGS y 7% en el BNA; sumando un 58% que marca el piso de adhesión al canje".

También proyectaron que "11% está en poder de bancos privados, 1% en manos de bancos públicos (Ciudad, Bapro y Bancor), 6% en poder de Fondos Comunes de Inversión y el 25% restante entre otros acreedores como aseguradoras, corporativos y cajas".

Paula Gándara, CIO de Asset Management de Adcap Grupo Financiero, precisó que "cerca del 70% de todos tenedores son bancos, por lo cual implica tener aceptación piso del 60%", y acotó que "no veo que vayan a ir mal estos números, el porcentaje que tiene el mercado es bajo".

A su vez, los analistas de PPI calcularon que "alrededor del 64%" del monto involucrado en en el canje "se encuentra en manos del sector público" por lo cual alegaron que "la operación será exitosa si se supera el 64-70% de aceptación". Y acotaron que "un dato muy relevante a la hora de analizar el resultado será la decisión del BCRA de otorgar o no puts para esta operación. En el caso de no hacerlo, es probable que el resultado sea más discreto ante posible descalce de plazos de los depósitos del sistema financiero"..

En ese sentido, Sebastián Menescaldi, director de Eco Go, dijo que "no sé cuál va a ser el interés del sector privado, dado que implica extender mucho el horizonte respecto a los niveles actuales", y opinó que "solamente los bancos podrían querer ir si es que le dan el put".

De igual visión, Pablo Repetto, jefe de Research de Aurum Valores opinó que "el canje no me termina de convencer para el sector privado, pero para algunos bancos y demás puede ser interesante".

"Ellos parten de una curva de bonos largos que construyeron a partir del viernes que cuando le agregues los volúmenes que quieren emitir de bonos largos deberían afectar esa curva de rendimientos subiéndotela, con lo cual el premio que te darían no sería tan explícito cuando la nueva curva este operando en el mercado, con lo cual no lo veo como algo super atractivo para estirar la duración de la cartera de quienes lo tengan", fundamentó.

En cuanto al nivel de aceptación, Franco dijo que "esperamos un mínimo de 55-60% dadas nuestras estimaciones de tenencias del sector público de los papeles a canjear".

"Con relación al atractivo del canje para el sector privado, creemos que deben tenerse en cuenta algunos factores, entre los que destacamos (1) cómo será la curva post canje ante la mayor oferta en el tramo largo y menor en el corto; (2) si el BCRA licitará o no puts de liquidez a los bancos".

Asimismo, Fernando Baer, economista jefe de Quantum Finanzas, también estimó que "al rededor del 70% está en manos del propio sector público" con lo cual para que el canje sea considerado exitoso "la aceptación debería ser como mínimo del 80-85%". Y vaticinó que "si la parte de los bancos tiene puts (derechos de ventga), cosa que creo que así será, creo que va a tener buena aceptación, como viene ocurriendo hasta ahora; es una operación que se conversó en su momento".

Canje de deuda: ¿qué efectos puede tener el resultado?

Un informe de la consultora Romano Group subrayó que "en caso de contar con buena adhesión, tanto de públicos como de privados, se trataría de un gran despeje de compromisos de cara a 2024, dejando más aliviada la cuenta financiera en lo que refiere al resultado fiscal". Y aseveró que "un buen resultado, estirando duration y barriendo el corto plazo de pesos puede ser fundamental para que el gobierno avance en los próximos meses con la liberación de los controles de capitales".

También aseguró que "alargar la duración de la deuda del Tesoro puede ser un ancla fundamental para corregir la tasa de política monetaria y evitar que la posible baja resulte en presión cambiaria"

En sintonía, en PPI resaltaron que "este canje persigue un objetivo más ambicioso: Uno de los riesgos más grandes a la hora de normalizar el mercado cambiario era afectar la demanda por deuda en pesos, y, por lo tanto, el refinanciamiento de las licitaciones del Tesoro". En ese marco, en PPI afirmaron que "si el equipo de Finanzas es exitoso en esta conversión, la probabilidad de comenzar la normalización cambiaria aumenta".

Por su parte, Franco concordó que el canje "apunta también a reducir los pagos de intereses y acercarse al equilibrio fiscal financiero dado que los nuevos papeles son cupón cero.

A su vez, el analista financiero Gustavo Ber auguró que el canje "podría llegar a alcanzar una aceptación superior al 80%". Y destacó que "en caso de darse dicho escenario no sólo contribuirá a despejar los vencimientos sino también a continuar mejorando las cuentas públicas, además de contribuir a extender el clima de calma cambiaria". Y recalcó que "un muy buen resultado es crucial par poder avanzar hacia la liberación de los controles de capitales en los próximos meses".

De igual diagnóstico, el economista Federico Glustein cree que "va a haber una adhesión mínima del 80%". Y planteó que "si el resultado es positivo como lo estimo, mejora la estabilización del tipo de cambio y mejora a su vez los otros perfiles de deuda, como los de deuda privada". Y auguró que "si es negativo, lo más probable es que haya un exceso de liquidez que podría ir a un tipo de cambio que se apreció en estas semanas y haber algún tipo de corrida".

"Un buen resultado permite avanzar con mejoras en los controles de capitales, pero no liberarlo todavía, falta continuar mejorando la situación macro para que esto suceda.Lo mismo respecto al equilibrio financiero, hay que esperar las próximas licitaciones, aunque va por buen camino", opinó.

Baer coincidió en que "el equilibrio financiero no está exclusivamente determinado por el resultado de esta operación".

/https://assets.iprofesional.com/assets/jpeg/2024/01/565982.jpeg)