Los bancos huyen de las Leliqs y el mercado se pregunta si habrá impacto en depósitos a plazo fijo

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2023/09/559586.jpg)

Si bien el mercado encontró un rally alcista al conocer que Javier Milei sería el próximo presidente de la Argentina, este entusiasmo no se vio en las entidades financieras respecto de sus balances y exposición al Banco Central.

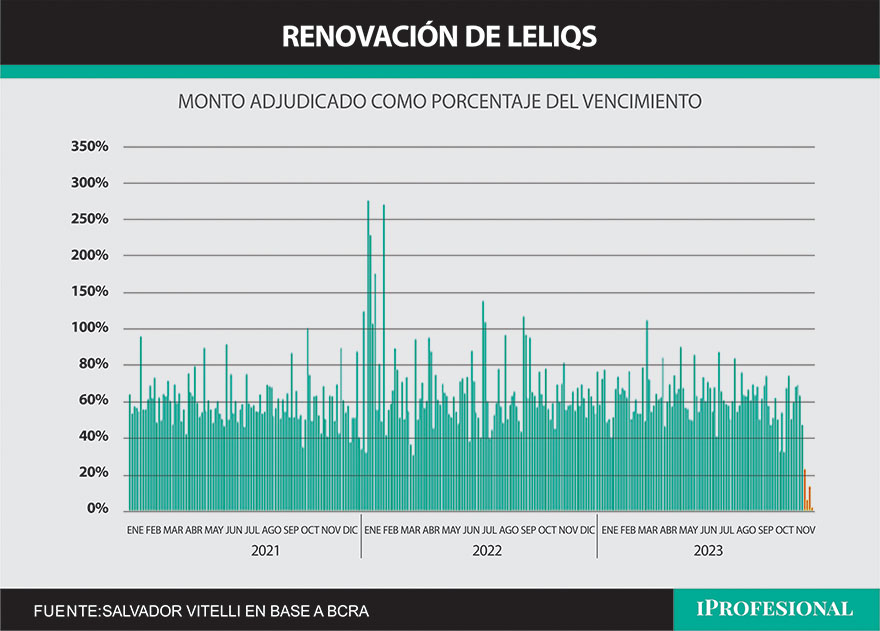

La tendencia que se observó en la semana inmediata posterior al balotaje, tuvo una aceleración mayor con renovaciones escasas, siendo la última de la semana la peor de los últimos tres años, vencían $2 billones y se renovaron Leliqs por $0,056 billones, es decir, un 2,8%. Al parecer, instrumentos con un mes de duration no les seduce.

Analizaremos con mayor profundidad los que está sucediendo con los pasivos remunerados del Banco Central.

Leliqs: pases altamente demandados

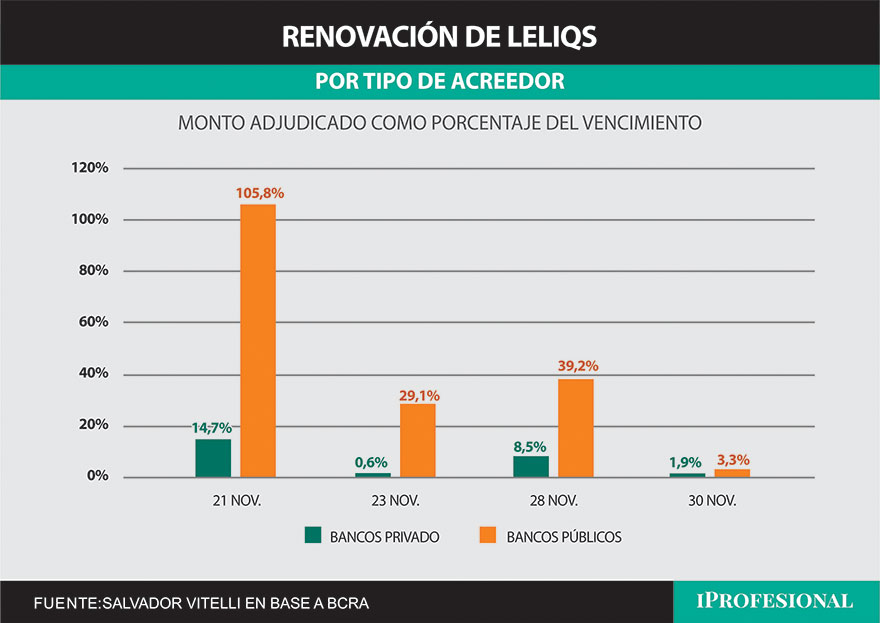

En la última semana de noviembre hubo dos licitaciones de Leliqs, con vencimientos por $3,6 billones, de los cuales $1,6 billones correspondían a bancos privados mientras que $2 billones, de bancos públicos. Se renovó solo $0,4 billones (un 11,4% de los vencimientos).

Ambas licitaciones contaron con baja participación de los mismos (tanto públicos como privados), denotanto un fuerte interés por achicar balance y evitar exposición a 28 días, e incluso la licitación del 30 de noviembre fue la peor de los últimos tres años en términos de monto adjudicado según su vencimiento.

Tal como se aprecia, los montos adjudicados como porcentaje del vencimiento del día, fue notoriamente bajo en las últimas cuatro licitaciones de noviembre. Se hizo un nuevo mínimo en la última licitación de noviembre, de 2,8%.

Analizando en detalle cada una de las licitaciones y por tipo de acreedor, es evidente que el rechazo por las Letras de Liquidez es aplicable tanto a balances de bancos privados como públicos (quienes, al comienzo, habían renovado su tenencia de manera significativa).

Esto hace presuponer que el bajo entusiasmo por estos títulos que ofrece el Banco Central no solo afecta a privados sino también a públicos, por lo que la tendencia es genuina.

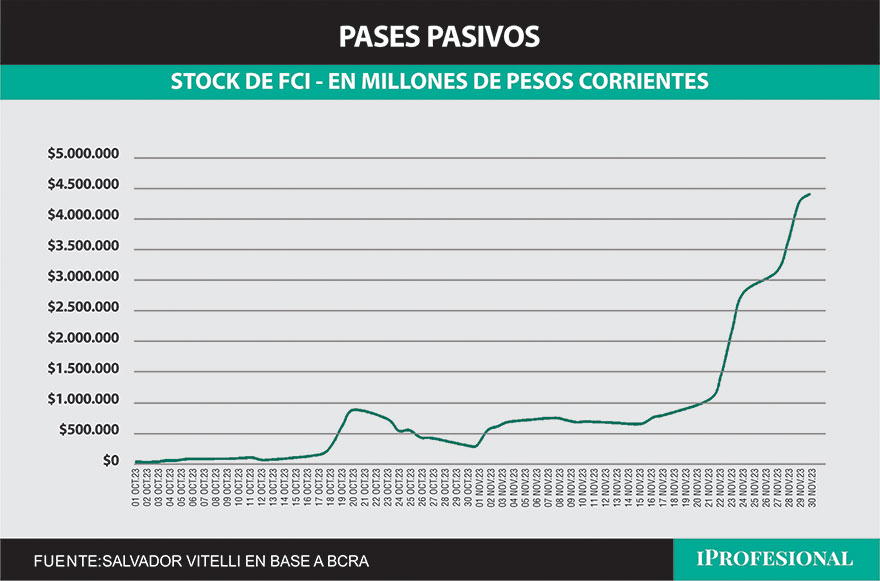

En detrimento de la no renovación de Leliqs, los Pases Pasivos comenzaron a mostrar un fuerte incremento en su stock y el monto adjudicado tanto por bancos privados, públicos y fondos comunes de inversión. El stock actual asciende a $14,7 billones ($4,4 de bancos públicos, $5,9 de bancos privados y $4,4 de FCI), frente a $7,5 billones que representan actualmente las Leliqs. Al principio de noviembre el stock era de: Pases por $8,7 billones y Leliqs por $13,5 billones. Es decir, la participación de los instrumentos a un día aumentó de manera notoria.

Además, es destacable el aumento considerable de la exposición de Fondos Comunes de Inversión a Pases Pasivos del BCRA, al último dato de $4,4 billones. Un nuevo máximo, analizando la evolución del último tiempo.

Esto brinda indicios de bancos devolviendo saldos de cuentas remuneradas, lo que hace que los FCI reduzcan exposición a bancos, indirectamente al BCRA, y la conviertan en exposición directa al BCRA, para mantener tasas hacia los fondos Money Market.

Crisis por las Leliqs: ¿el problema de los depositantes?

Medido en términos de PIB, el stock ronda un 10%, niveles similares pre-estallido de LEBACs en el año 2018. Sin dudas, que representa un volumen elevado en términos históricos, a pesar de devengar una tasa efectiva anual promedio ponderada del 253%, la misma resulta ser una tasa real negativa (remunera por debajo de la inflación). Esto significa que una mayor inflación licúa en términos reales los pasivos remunerados del Banco Central, que además es de los pocos pasivos del sector público que no se encuentran indexados (atados a inflación, dólar oficial o el mayor de ambos).

La falta de definiciones en cuanto al plan de Milei de "resolver el problema de las Leliqs" hace que los bancos prefieran instrumentos de mayor liquidez como los Pases. Estos últimos vencen a un día mientras que las Letras de Liquidez, a 28 días (todas post-asunción del presidente electo a partir del balotaje), por ende, acortan duration al mismo tiempo que intentan achicar balances todo lo posible.

Adicionalmente, en términos agregados, la tasa efectiva anual de los pases es de 251,8% frente a 254,8% de las Leliqs, por lo cual el spread de tasa es muy acotado frente al mayor valor que hoy les asignan a los pases por su vencimiento.

Esto hace que la preferencia por liquidez se exteriorice en una mayor participación por parte de las entidades financieras, ya que en momentos de incertidumbre lo que prima es la posibilidad de recalibrar carteras con mayor velocidad. Por ende, el "problema de las Leliqs" ahora muta también al "problema de los Pases", entendiendo que la duration promedio ponderada se ha acortado significativamente. Es decir, "se acorta la mecha".

Aún la exposición de los bancos para con la autoridad monetaria sigue siendo elevada, y al mismo tiempo, no se está dando en el mercado una caída en los depósitos que sea macroeconómicamente significativa, lo que dice implícitamente que el desarme no se condice con una caída de los plazos fijos, sino que se aún se trata de un mero ajuste de cartera de los bancos.

Es difícil pensar una caída significativamente de los pasivos remunerados sin un desarme de colocaciones de parte de los depositantes. Tanto Leliqs como Pases manifiestan una emisión fuera de control producto (principalmente) de un fuerte déficit fiscal, sumado a un cepo endurecido donde los pesos no pueden encontrar un "mejor" destino. No hay que perder de vista que los pasivos remunerados son la contrapartida de los depósitos de la sociedad, por lo que cualquier medida que quiera aplicarse sobre ellos deberá contemplar que hay personas y empresas de por medio.

Por el momento no hay caída de depósitos, pero la línea por donde se quiere transitar es extremadamente delgada, con la demanda de dinero en mínimos, por lo que basta con un pequeño cúmulo de decisiones erróneas para que la inflación vaya en creciente ascenso. No hay margen para el error.

/https://assets.iprofesional.com/assets/jpg/2020/03/492475.jpg)