Cuidado al usar la tarjeta de crédito: cuáles son los gastos extra que no ves y te cuestan plata

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/09/541633.jpg)

La tarjeta de crédito es uno de los principales instrumentos que utilizan los argentinos para adelantar consumo presente, permitiendo así que las principales necesidades básicas en pesos (o hasta en dólares) se puedan financiar en el tiempo, aunque esto implique altos costos para satisfacer la demanda, ya sea de bienes o servicios.

El último dato de inflación del INDEC mostró que la variación interanual es de 92,4% y la tasa de política monetaria de 75% nominal. Tenemos un tipo de cambio oficial atrasado con respecto al valor del paralelo. Los bancos le prestan a un Estado deficitario, por lo cual hay límites para obtener financiamiento para el sector privado, empresas y hogares y hay mínimos de tarjeta de crédito que no se pueden elevar.

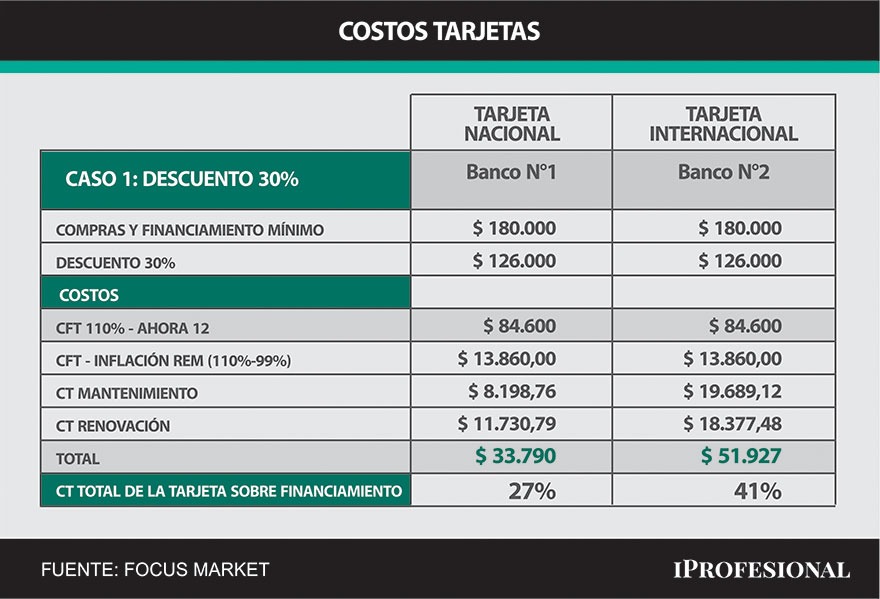

Supongamos que un argentino con una tarjeta de crédito puede obtener un financiamiento mínimo por $180.000 (tomaremos el Caso 1 teniendo en cuenta dos bancos con distintos costos de mantenimiento y de renovación anual en ambos casos), además se supone un 30% de descuento por poseer esa tarjeta sobre el monto a financiar.

A su vez, tomamos el caso de financiamiento de operaciones dentro del programa Ahora 12, por lo cual el costo financiero total es de un 110%, es decir, $84.600 adicionales del monto a financiar. Luego de todos los supuestos iniciales hacemos nuestras cuentas en casa y añadimos "el condimento inflacionario", veremos que el costo financiero real (ajustar el CFT – costo financiero total, pero a valores reales descontando la inflación futura que licúa el costo financiero) es en definitiva $13.860. Si luego en nuestro cálculo hogareño le sumamos los distintos costos de la tarjeta, veremos que si una persona elige el Banco 1 los costos ascienden a $33.790 y si por alguna razón la elección es el Banco 2 los costos son 51.927 pesos.

Una de las primeras conclusiones es que debemos tener en cuenta que una persona que accede a financiarse con el programa Ahora 12 (programa que permite realizar compras financiadas en cuotas fijas), deberá tener en primer lugar una tarjeta de crédito que le permita obtener este beneficio y si pensamos que fue difícil obtener ese financiamiento debido a que acceder a una tarjeta bancarizada en medio de una economía informal es aún complicado, los sobrecostos del uso de la tarjeta en nuestro caso asciende hasta un 41% adicional a lo pagado.

Es decir, que el 30% de descuento obtenido a través de la tarjeta que en parte pone el comercio es un "gancho" para que la tarjeta se pueda llevar el 41% del costo real del financiamiento de la operación. Esto se da inclusive porque la inflación licúa el costo de financiarse. Ante un programa económico sólido que promueva el descenso real de la inflación, en principio el costo presente inicial respecto del futuro debería ser mayor, por qué nos financiamos a una tasa elevada respecto de la inflación futura. Tranquilos, esto no sucede en Argentina desde hace 20 años.

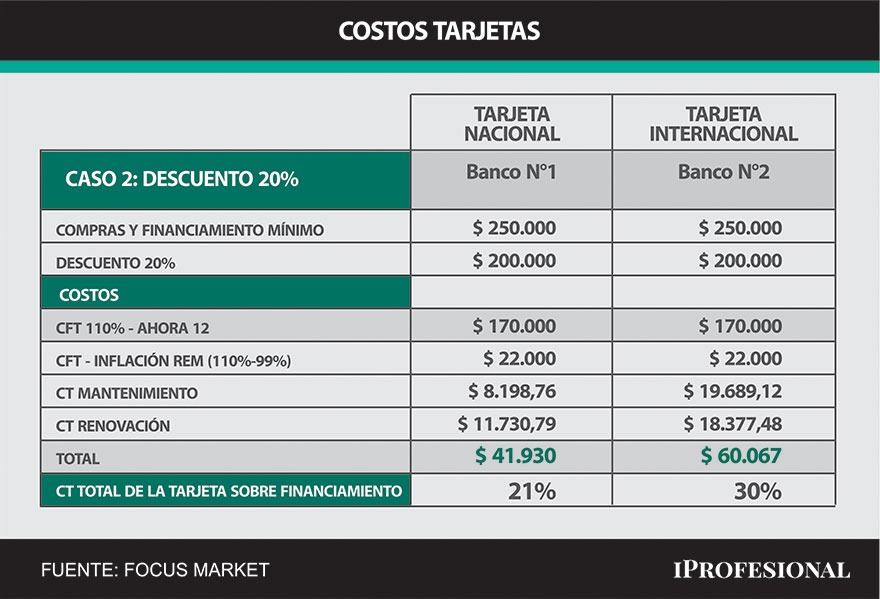

Tomemos otro caso de otro argentino necesitado de financiar sus consumos. A diferencia del caso pasado, el financiamiento es de $250.000 y un descuento del 20% sobre el monto a financiar. Veremos que el CFT real es de $22.000, y si sumamos los costos adicionales de la tarjeta de crédito (valores que suponemos que no se asume dentro del programa Ahora 12) se tiene un costo en el Banco 1 por $41.930 y en el Banco 2 por 60.067 pesos.

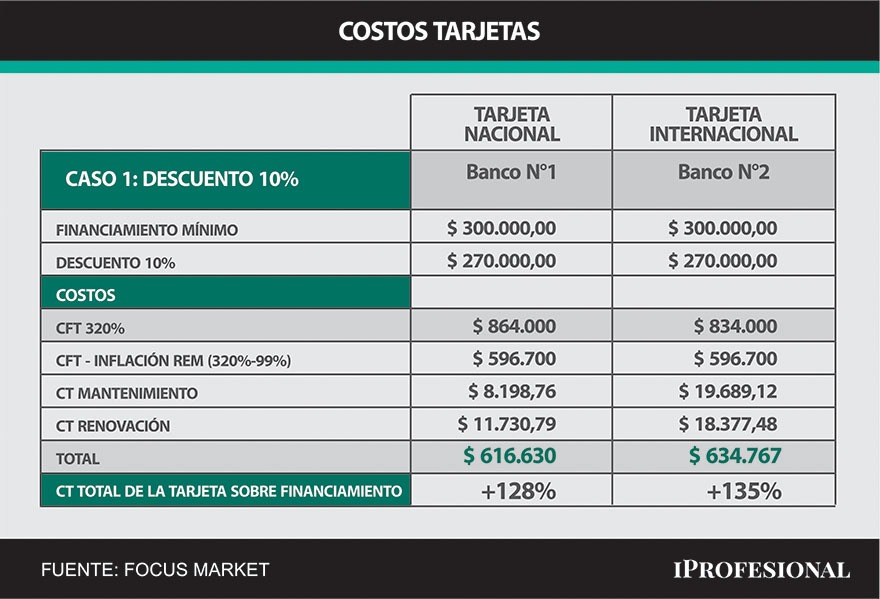

Es decir, estos costos lo asume una persona que quiere financiar una compra con un tope de hasta $200.000 porque el banco y la tarjeta no le suben más el límite a financiar sus operaciones que ese en relación a sus ingresos. Es decir, que financiarse dentro del Ahora 12 no disponible para todos los casos implica que de hacerlo por fuera del mismo, poder comprar un bien financiado tiene costos adicionales de hasta 30%. En el caso que un argentino no utiliza una tarjeta de crédito bancaria, sino una extra bancaria, el CFT puede ascender hasta el 320 por ciento.

En el Caso 3, veremos que sucede con un financiamiento mínimo de $300.000. Este argentino obtiene un descuento del 10% con la tarjeta extrabancaria sobre el monto total que será de $270.000. Para financiar esta operación lo tiene que hacer hasta con un 325% de CFT (costo financiero total). En este caso el costo del financiamiento más que se duplicaría debido a que se efectuó con una tarjeta extrabancaria con un costo mayor y además se operó por fuera del programa subsidiado como el Ahora 12.

El mercado de crédito argentino se encuentra no solo generando altísimos costos adicionales por el uso de financiamiento y refinanciamientos, sino que no se suben los límites para operar con tarjeta y sobre el crédito tomado podría más que duplica el monto inicial de la operación a financiar.

Compra con tarjeta de crédito con límite de 300 dólares

Finalmente, siempre que pensamos en un crédito en pesos, el CFT y costos de la tarjeta es lo que hay que tener en cuenta al momento de emprender el camino de las cuotas financiadas y más aún en medio de una tarjeta extra bancaria.

Sin embargo, lo que le está sucediendo a los argentinos si desean adquirir un servicio o compra en el exterior, tal es el caso del uso de Spotify o Netflix, una licencia de software informático, un videojuego o simplemente comprar a través de un market place (Amazon, Ebay, entre otros) en otro país se deberá tener en cuenta más variables como el tipo de cambio (dólar tarjeta)y la cantidad de tarjetas de crédito por los montos máximos de hasta u$s300 a operar, sino el costo a pagar será superior al valor del dólar turista.

En medio de un mercado, en donde los incentivos son cruzados, por ejemplo, es posible que una persona pueda tener 4 tarjetas con topes máximos de u$s300, con los cuales puede adquirir algún servicio del exterior. Si añadimos que las tarjetas que debe usar para estas operaciones en general son aquellas que son consideradas como las que mantienen costos más elevados entre los bancos (ya que, de acuerdo al Banco Central, una tarjeta promedio mantiene un costo de mantenimiento por $43.618 y un costo de renovación por $74.651), pueden hacer que obtener servicios por u$s1.200 ($373.800 a un dólar tarjeta de $312 pesos por dólar) tenga sobre costos por tarjeta en promedio mensual de 8.128 pesos.

En conclusión, todo este recorrido por el mercado de crédito argentino nos muestra que nuestra economía genera siempre complicaciones si se desea tener consumo futuro. No es solo porque la inflación hace que los costos puedan licuarse si estamos en un programa de financiamiento del Estado o con una tarjeta extra bancaria, los costos puedan duplicarse, sino que al premiarse la sobre liquidez rápida que ni siquiera con descuentos adicionales hacen atractivos los refinanciamientos, mostrando así todas las debilidades financieras que muestra uno de los tantos mercados que tiene nuestra economía.

/https://assets.iprofesional.com/assets/jpg/2024/01/565759.jpg)