El gran desafío para Rubinstein: desactivar la bomba de las Leliqs y frenar la espiral inflacionaria

/https://assets.iprofesional.com/assets/jpg/2022/08/541290.jpg)

La tarea de Gabriel Rubinstein, flamante secretario de Programación Económica del Palacio de Hacienda, será ardua. Encuentra un déficit fiscal de un punto por encima de la meta del 2,5% prevista en el acuerdo con el FMI, con brechas en el mercado cambiario ampliadas que son desincentivo hacia la liquidación de exportaciones, con restricción externa sin reservas en el Banco Central de la República Argentina (BCRA) y con una inflación camino a superar el 90% hacia fin de año de difícil retorno incluso con las medidas ortodoxas que pueda llegar a tomar.

En julio, el termómetro de la inflación marcó el dato más elevado del año 7,4% y de las últimas décadas. La variación acumulada fue de 46,2% e interanual de 71 %. Hasta ahora, la estrategia monetaria que se adoptó fue el uso de letras del Banco Central.

El BCRA genera deuda monetaria en un determinado plazo, con dos objetivos claros: bajar la presión sobre el dólar con una tasa de interés atractiva en pesos para que el tenedor vaya sobre esas letras en lugar del dólar y bajar la inflación ya que, al usar los pesos en esas letras del BCRA se evita que se vuelquen al consumo y presionen sobre la demanda agregada.

Si hacemos un recorrido histórico sobre este instrumento, veremos que nació en el 2002, en medio de una crisis económica para evitar la corrida cambiaria con rendimientos de hasta 140%. En números se colocaron unos $38.000 millones por 7 días a tasas altas, en palabras de Mario Blejer.

La lógica de este instrumento es que la codicia supere al pánico; pero su mayor auge fue en el 2015, después de la salida del cepo en donde el BCRA inició una política agresiva de uso de Letras de la autoridad monetaria con tasas altas en un corto plazo, si queremos ver un ejemplo, podemos ver que se subastaban 85.739.382.000 Lebacs en un plazo de 35 días a una TNA de 57 por ciento.

La situación se agravó después del 28 de diciembre del 2017 cuando las Lebacs junto a los pases representaban el equivalente a u$s70.000 millones. La consecuencia directa eran los vencimientos cada vez más altos en un cortísimo plazo, lo cual tuvo su contra partida directa sobre la inflación en donde el gobierno de Mauricio Macro finalizó con una inflación acumulada para todo su gobierno de 293,97 por ciento.

Todos los ingredientes par auna explosión inflacionaria

Este gobierno no está escapando del mismo desajuste monetario de la gestión anterior, pero con otro instrumento financiero como son las Letras de Liquidez (Leliqs).

A diferencia de las Lebacs, que las podía adquirir cualquier persona, las Leliqs solo están disponibles para entidades financieras. Es importante recordar que este instrumento nació en la gestión anterior para mantener la circulación monetaria controlada. Gabriel Rubinstein encuentra un escenario saliendo de control cuando en la actualidad el stock de Leliqs pasó de $1,2 billones a $7 billones entre instrumentos de deuda como las Leliqs y los pases.

La situación se agrava cada vez más si el BCRA emite pesos para afrontar los vencimientos y en conjunto de una tasa de política monetaria que paso del 52% al 60%, son los elementos perfectos para una explosión inflacionaria. Las Leliqs pagarían intereses por $355.000 millones, mientras que el mes pasado se habría pagado $226.000 millones.

En el medio de la pandemia, el propio Rubinstein expresó: "Si tanto lo quieren a Néstor que vayan al superávit fiscal como tuvo él". Todo lo anteriormente mencionado, sirve para comprender la relación directa entre lo fiscal y monetario en pos de mantener contenido el dólar (recordemos que Argentina, usa al tipo de cambio como ancla inflacionaria) y bajar la inflación (porque la lógica de estos instrumentos es que los pesos sobrantes en la economía no presionen sobre la demanda y menos aún que vayan al dólar paralelo).

Sin embargo, actualmente esta gestión se encuentre arrastrando una inflación acumulada de 208,27% y con perspectivas que la implosión inflacionaria continué su camino en ascenso.

De acuerdo a un informe de INVECQ, en los últimos 60 días se efectuó una emisión de $1,7 billones para intervenir en la esterilización de pesos (colocando Leliqs y aumentando la tasa). Es decir, un equivalente a un 45% del stock de la base monetaria.

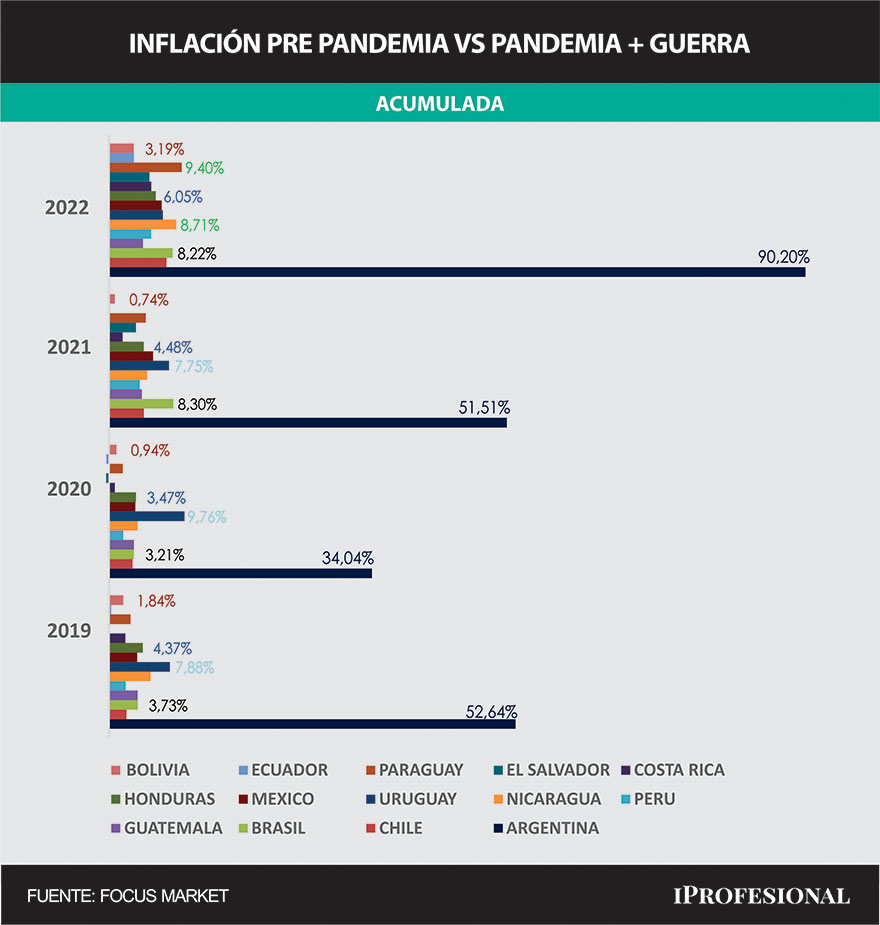

En el medio hemos argumentado que la culpa de la inflación es por la pandemia y la guerra entre Rusia y Ucrania. Sin embargo, mientras los países de América Latina tanto en pandemia como en la guerra mantienen inflación de un dígito la Argentina va camino hacia los 3 dígitos.

Después de este recorrido monetario de la estrategia del BCRA para luchar contra la inflación, podemos entender que el único culpable de la actual tasa de inflación en el desequilibrio fiscal y monetaria que viene acumulando a lo largo de toda su gestión.

Continuar buscando distintas causalidades para la escalada de precios, no solo nos genera un mal diagnóstico para resolver la inflación. Al diagnosticar "causas que solo afectan a nuestro país y no a demás países de la región" subestimamos la gravedad del problema que estamos transitando.

La realidad es que a medida que el tiempo pasa las medidas que no se tomen por las buenas, el mercado las tomará por las malas. Rubinstein no puede emerger como el "salvador" de tanto desequilibrio.

La bola de Lebacs con las cuales se le iban a pagar a los jubilados se convirtieron en bola de Leliqs. Se han logrado rolear vencimientos de deuda para el año que viene despejando incertidumbre actual para ganar tiempo presente, pero generar mayor riesgo y volatilidad futura de corto plazo.

Desarmar la bola de Leliqs requerirá de una sintonía con otras correcciones como la baja del déficit fiscal, reducción de emisión monetaria, desarme gradual de estas Letras a medida que lleguen los vencimientos y pagos de interés correspondientes, recomposición de precios relativos de la economía como tarifas y tipo de cambio lo cual implica reducción de la brecha cambiaria y un sendero consistente entre esa reducción de la inflación y el aval de una coalición de gobierno que hasta ahora fue fiel representante de un desequilibrio de opinión y gestión que se trasladó al desequilibrio macroeconómico donde estamos actualmente parados.