Según la Fed, la Argentina es la economía emergente con reservas más frágiles

/https://assets.iprofesional.com/assets/jpg/2020/03/492728.jpg)

Un reciente informe publicado por la Reserva Federal de Dallas, que integra el sistema de la Fed, advirtió que la Argentina y Turquía son las economías emergentes con las reservas menos "adecuadas", o más frágiles, para soportar el alza de las tasas de interés que inició el Banco Central de los EEUU.

El informe señala que en general los mercados emergentes están preparados para resistir el nuevo ciclo de alza de tasas de interés, el más fuerte de las últimas tres décadas. Al respecto, el paper precisa que en las últimas 3 reuniones la Fed aumentó la tasa de fondos federales en 1,5 puntos porcentuales y que se espera que el aumento totalice 3,25 puntos porcentuales a lo largo de 2022.

Tal aumento, señalan J.Scott Davis, economista senior de la Fed de Dallas, Michael Devereux, profesor de la Universidad de British Columbia, y Changhua Yu, profesor de la Universidad de Beijing (China), sería un cuarto de punto más alto que el aumento de 3 puntos porcentuales que la Fed realizó entre febrero de 1994 y febrero de 1995 y que provocó el llamado "efecto Tequila", primero en México y luego en la Argentina.

Cuál es el pronóstico de la Fed sobre la Argentina

El último aumento de ese ciclo fue de 75 puntos básicos (0,75 puntos porcentuales) en noviembre de 1994 y disparó la crisis en México, que en la etapa previa había acumulado una deuda excesiva, sufría de inestabilidad política y mantenía un tipo de cambio "insostenible".

Por eso, dicen los autores, esos 75 puntos básicos de aumento fueron el "sacudón final" que llevó al tequilazo. El peso mexicano, que se había depreciado apenas 8%, a lo largo de 1994, perdió más de 40% de su valor entre diciembre de ese año y marzo de 1995 y las tasas de interés de los bonos mexicanos aumentaron de entre 10 y 14% a cerca de 70 por ciento.

Por qué, si durante el ciclo de alza de tasas la moneda mexicana apenas se había devaluado, colapsó con el nuevo aumento, se pregunta el informe, y recurre a un par de modelos sobre "equilibrios" posibles cuando los países se endeudan. En tales casos, dicen, "incluso un aumento modesto de la tasa de interés" puede producir un freno súbito del crédito externo, forzando la economía a un "nuevo equilibro" de menos crédito, devaluación y caída del consumo.

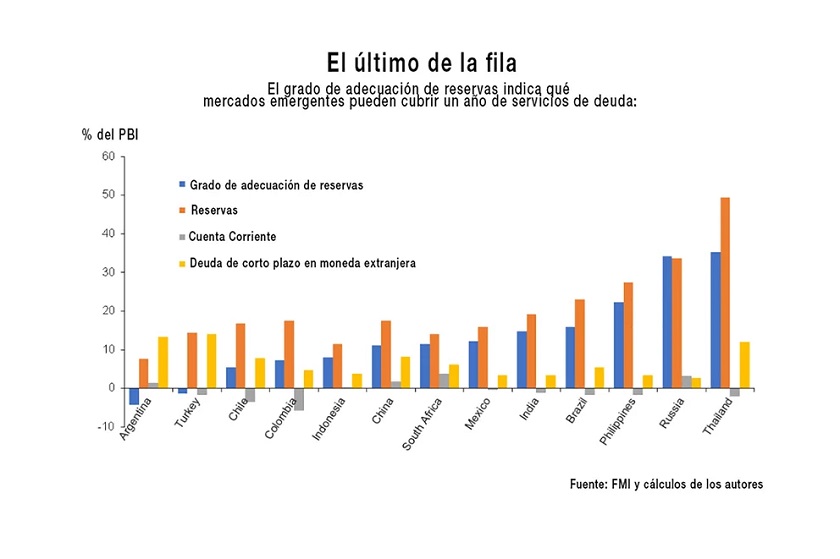

En base a ese criterio, el informe estudió cuán adecuadas eran, a fines de 2021, las reservas internacionales de una serie de mercados emergentes. Como se observa en el gráfico, los países analizados tienen reservas "adecuadas" para afrontar el actual ciclo alcista de tasas, excepto la Argentina y Turquía, países que -dice el informe, tienen un alto stock de deuda y un bajo nivel de reservas.

De ahí que la "adecuación" de reservas sea negativa: la suma de reservas y el saldo de la cuenta corriente no llega a cubrir los vencimientos en divisas a corto plazo (hasta un año). El saldo es de cerca de -4% del PBI en el caso argentino y –1% en el caso turco.

El saldo es en cambio positivo para países latinoamericanos como Chile, Colombia, Brasil y México, también lo es para China, India, Indonesia y Filipinas, y es muy alto para Rusia y Tailandia. Cabe destacar, sin embargo, que los datos son de fines de 2021, por lo que el grado de "adecuación" de las reservas rusas no da cuenta de las sanciones a raíz de la invasión y la agresión bélica a Ucrania.

En el caso argentino, además, el acuerdo con el FMI fue firmado en marzo de este año y, de mantenerse, implica el adelanto de fondos para el pago de vencimientos ante el propio organismo.

En todo caso, el estudio –no atribuible a la Fed como tal, según se aclara al pie del documento- es otra evidencia de la escasez y fragilidad de reservas de la Argentina, pese a los muy favorables términos de intercambio internacionales y de varios años consecutivos de superávit comercial, principal componente de la "cuenta corriente".