Deuda y un test crucial para el dólar: Guzmán superó con éxito la primera licitación del mes

/https://assets.iprofesional.com/assets/jpg/2022/05/535614.jpg)

El Gobierno consiguió en la licitación de deuda en pesos de este jueves 19 de mayo fondos por un valor efectivo de $783.499 millones, cifra superior a los $732.700 millones que aspiraba inicialmente colocar en el mercado de capitales local para cubrir la renovación de los vencimientos desde principios de mes hasta el próximo lunes 23 por unos $753.535 millones. Así, la cartera económica logró superar con éxito el test en el mercado de deuda, y obtuvo un financiamiento neto de $$29.964, luego de que la secretaría de Finanzas no había logrado en abril refinanciar la totalidad de vencimiento del mes.

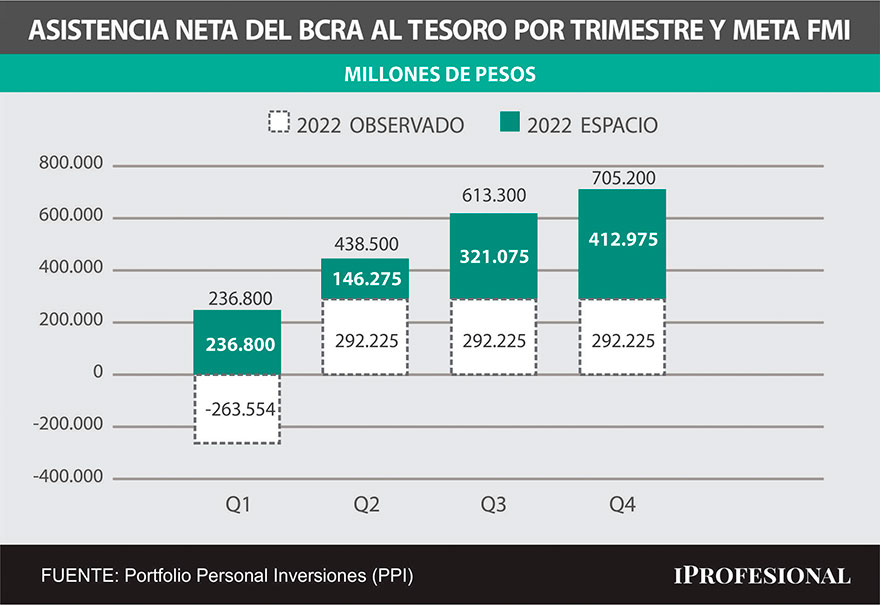

Luego de ese traspié en la estrategia financiera, el Banco Central volvió a prender la maquinita de emisión de pesos que se había mantenido inactiva desde fines de enero para ayudar al Tesoro a financiar un déficit fiscal creciente por las medidas de refuerzo de ingresos a sectores vulnerables para amortiguar la aceleración de la inflación.

La velocidad que tomó la emisión en los últimos veinte días prendió las luces de alerta entre los analistas sobre el cumplimiento de la meta monetaria pactada en el acuerdo con el FMI que lucía hasta hace poco como la más viable.

Deuda: prueba superada y alivio para Guzmán

El Tesoro había cerrado abril con una tasa de refinanciación (roll over) de 90%. Por primera vez desde agosto de 2021 no había superó el 100% y los analistas lo atribuyeron a la decisión de la secretaría de Finanzas de ese mes no ofrecer títulos ajustados por CER, (es decir atados a la inflación) de corto plazo, que son los favoritos de los inversores.

En esta coyuntura, el resultado de la licitación de este jueves y que el Tesoro obtuviera una tasa de renovación de los vencimientos (roll over) superior al 100% era crucial para despejar dudas del mercado sobre la meta monetaria, y también para mantener la calma en el frente cambiario.

Así, para enfrentar el primer desafío de la deuda de mayo el Tesoro cambió de estrategia y reapareció con títulos CER de corto plazo urgido por la necesidad de obtener financiamiento neto positivo

En esta subasta ofreció una amplia gama de instrumentos:

- Una Letra de Liquidez del Tesoro a descuento (LELITE) que vence el 16 de junio de este año, que puede ser suscripta sólo por Fondos Comunes de Inversión (FCI)

- Dos Letras del Tesoro a descuento a tasa fija (LEDES) con vencimientos el 30 de septiembre (S30S2) y el 31 de octubre (S31O2) próximos

- Una canasta compuesta por 20% por una Letra del Tesoro en pesos ajustada por CER (LECER) que vence el 21 de octubre de 2022 (X21O2), y 80 % por una LECER que expira el 21 de abril de 2023 (X21A3)

- Una segunda canasta conformada 30% con una LECER que caduca el 16 de diciembre de 2022 (X16D2) y 70% con LECER que vence el 19 de mayo de 2023 (X19Y3)

- Un bono del Tesoro Nacional vinculado al dólar estadounidense con vencimiento el 30 de abril de 2024 (TV24D)

- Un bono del Tesoro en pesos ajustado por CER (BONCER) que caduca el 9 de noviembre de 2016 (TX26)

- Un Bono del Tesoro ajustado por CER (BONCER) que vence el 9 de noviembre de 2025 (TX25)

- Un BONCER con vencimiento el 9 de noviembre de 2016 (TX26)

- Un Bono del Tesoro dual (tasa fija o CER+1%) que vence el 23 de mayo de 2027 (TY27P) Este título reemplaza al BONTE 2022 (TY22) que los bancos utilizaban para integrar encajes.

En la licitación de este jueves se recibieron 1.335 ofertas que representaron un total de valor nominal de $814.471 millones, lo que significó un valor efectivo adjudicado de $783.499 millones, informó el Ministerio de Economía.

Los títulos más demandados por el mercado

La cartera económica precisó que del total de financiamiento obtenido, el 12% correspondió a instrumentos con vencimiento en 2022, el 22% en títulos que expiran en 2023, el 1% al bono dólar linked que caduca en 2024, el 5% al instrumento que termina en 2025, el 1% al que vence en 2026 y, el 59% restante al bono con vencimiento en 2027

Asimismo, del monto adjudicado el 64% fue en instrumentos a tasa fija, el 35 % fue en títulos ajustables por CER, y el 1% restante en el bono dólar linked.

El Palacio de Hacienda detalló que el Tesoro acumuló en el mes un financiamiento neto positivo de 29.964 millones.

El financiamiento extra le sirve de colchón para encarar un perfil de vencimientos desafiante en los próximos meses. En mayo el pago de compromisos totaliza unos 900.000 millones, y los vencimientos proyectados para el resto del año alcanzan un monto de $4,1 billones.

Frente a este sendero de compromisos, y las expectativas de mayor inflación, los analistas prevén que el Tesoro deberá continuar ofreciendo títulos ajustados por CER para poder cubrir las necesidades financieras.

En el marco del Programa de Creadores de Mercado, este viernes 20 de mayo se efectuará la segunda vuelta en donde se podrán recibir y adjudicar ofertas por hasta un 20% del total del valor nominal adjudicado en la licitación de hoy.

La próxima licitación se realizará el viernes 27 de mayo.

Deuda: resultado satisfactorio para Guzmán

Se trataba también del primer test del Tesoro tras la reciente suba de la tasa de política monetaria (Leliq) que adoptó el Banco Central el 12 de mayo, y tal como preveían los analistas, el Tesoro convalidó un aumento de rendimientos en los títulos ofrecidos ante un escenario donde se complica más el cumplimiento de las metas con el FMI.

El analista Gustavo Ber comentó a iProfesional que "tras la ¨luz amarilla¨ que encendió la última colocación y la mayor emisión monetaria reciente, la licitación esta vez arrojó un resultado más satisfactorio a partir de una mayor demanda que permitió alcanzar el "roll-over".

"Esto se logró principalmente por la participación en el bono dual, que los bancos utilizan para integrar encajes, así como las canastas de títulos CER más cortos, que resultan los instrumentos preferidos de los inversores en el actual contexto, y que se volvieron a ofrecer dentro del menú en busca de generar una mayor demanda, lo cual resulta indispensable frente al abultado perfil de vencimientos", señaló.

En sintonía, Lucas Yatche, jefe de estrategia de Liebre Capital, evaluó que "la licitación fue exitosa dado que se logró rollear la deuda y conseguir flujo extra" porque "se le otorgó cierto premio en tasas al mercado, y se ofrecieron títulos CER cortos que es lo que viene demandando".

"En linea con lo esperado los bancos rollearon el vencimiento del BONTE 2022 y estiraron duration al 2027 sin inconvenientes", agregó.

El analista remarcó que "tras una seguidilla de transferencia de Adelantos Transitorios al Tesoro este buen resultado genera cierto alivio en el mercado en un contexto donde ya la asistencia monetaria supera el 0,4% del PBI" frente a una meta pactada con el FMI para este año de 1%.

A su vez, Gloria Patrón Costas, analista de PPI, recalcó que "en línea con lo esperado, el foco estuvo puesto en las dos canastas CER que se llevaron en conjunto el 28.7% del total colocado" y consideró que "no sorprende que el 59,5% de los montos colocados fueran a través del bono dual, el Tesoro capturó la demanda cautiva de los bancos en el TY22.

En la misma línea, Juan Delich, economista de Eco Go, dijo que "la explicación detrás del buen resultado de la licitación en tasa fija es la posibilidad de usar el bono dual como encaje por parte de los bancos, esto lo hacía sumamente atractivo para estos agentes".

"Quitando ese bono, los instrumentos CER se llevaron el grueso del resto de la demanda, lo que era esperable por el atractivo que presentaban las letras ajustables de corto y antes de las elecciones para los inversores".

A su vez, el analista financiero Christian Buteler resaltó que "el Tesoro logra renovar el 100% de los vencimientos y pasa el vencimiento más pesado del primer semestre".

Un informe de Invertir en Bolsa señaló que un buen resultado en esta licitación era "clave para traer tranquilidad y evitar un movimiento abrupto en el Contado Con Liquidación".