Deuda: ¿cómo le irá a Guzmán en última licitación del mes en medio del salto de los dólares paralelos?

/https://assets.iprofesional.com/assets/jpg/2022/04/534265.jpg)

El Tesoro enfrentará este miércoles 27 de abril el último examen de deuda del mes en el mercado local en medio de un clima financiero adverso por la disparada del dólar blue y la suba de las divisas financieras paralelas (MEP y Contado con Liquidación).

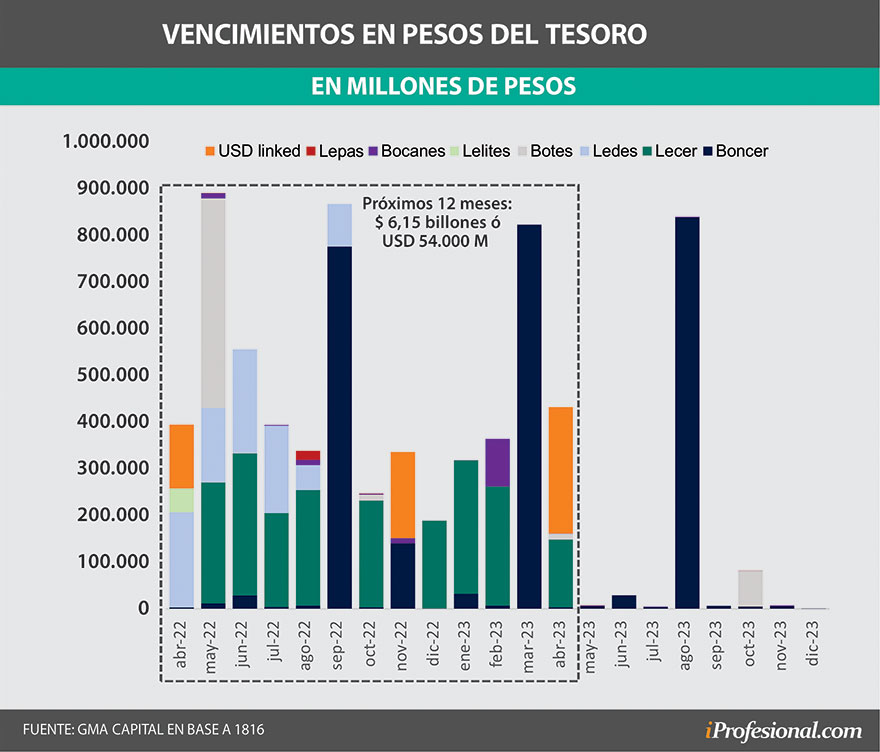

La cartera económica busca cosechar en la subasta fondos por $382.600 millones para cubrir vencimientos por unos $395.700 millones.

Al igual que en la anterior licitación realizada el 12 de abril la Secretaría de Finanzas optó por no ofrecer títulos de muy corto plazo ajustados por CER que son los predilectos por los inversores en un contexto de aceleración inflacionaria, donde las consultoras privadas ya estiman que el costo de vida en abril podría rozar el 6%.

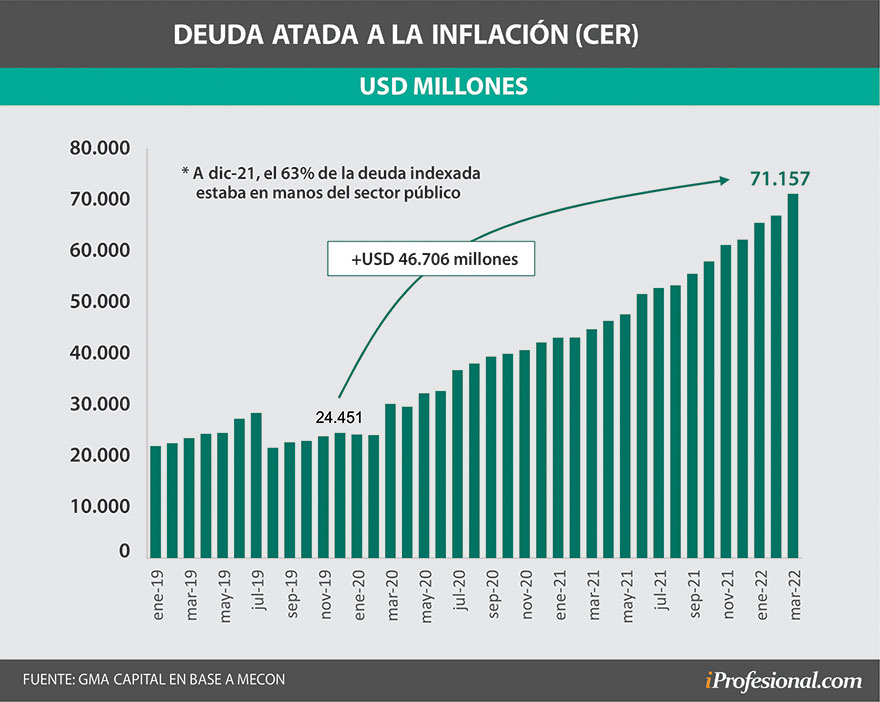

Esta táctica apunta a reducir el nivel de la deuda atada a la inflación y estirar los plazos de colocación en línea con dos de los objetivos plasmados en el acuerdo con el FMI.

Y es que el stock de deuda en pesos ajustado por inflación a fin de marzo llegó al equivalente a u$s71.157 millones frente a los u$s23.791 que sumaba cuando Alberto Fernández llegó al gobierno. Es un aumento de u$s47.366 millones, un monto levemente superior a la deuda recientemente refinanciada con el FMI por u$s45.000 millones.

Pero el mercado se sorprendió por esta estrategia ya que una jugada arriesgada en medio de la escalada de los dólares alternativos, dado que los analistas advierten que un mal resultado en esta licitación podría darle más combustible al CCL.

¿Cúal es el menú que se ofrece a inversores?

En esta operación se ofrece un menú integrado por:

- Una Letra de Liquidez del Tesoro a descuento (LELITE) que vence el 23 de mayo de este año, que puede ser suscripta sólo por Fondos Comunes de Inversión (FCI)

- Tres Letras del Tesoro a descuento a tasa fija (LEDEs) con vencimientos el 29 de julio (S29L2), el 31 de agosto (S31G2), y el 30 de septiembre (S30S2) próximos

- Una Letra del Tesoro en pesos a tasa variable más 14% (LEPASE) que expira el 16 de agosto de 2022 (SG162).

- Un bono del Tesoro Nacional vinculado al dólar estadounidense (dólar linked) con vencimiento el 30 de abril de 2024 (TV24D).

- Un bono del Tesoro en pesos ajustado por CER (BONCER) que caduca el 9 de noviembre de 2016 (TX26)

- Una canasta compuesta por 60% por una Letra del Tesoro en pesos ajustada por CER (LECER) que vence el 19 de mayo de 2023, y 40% por el BONCER que expira el 26 de julio de 2024 (T2X4).

La recepción de las ofertas comenzará a las 10.00 horas de este miércoles y finalizará a las 15.00 horas.

¿Qué lectura hace el mercado?

Pedro Siaba Serrate, líder de estrategia de PPI, comentó a iProfesional que "cabía esperar que ante la reciente acelerada de los tipos de cambio financieros, y dada la necesidad de mantener el acceso aceitado al mercado local, el Tesoro ofreciera un menú más atractivo".

"Aún con la aparición de una nueva LECER a mayo 2023 las condiciones dejan gusto a poco", evaluó.

Según su visión, "están tratando de hacer buena letra respecto a las dudas que despierta la indexación de la deuda, pero no podrán mantener su ausencia por mucho tiempo".

En la misma sintonía, Lucas Yatche, jefe estratega de Liebre Capital planteó que "en la última licitación la ausencia de las Lecer se hizo sentir y no se logró cubrir la totalidad de los vencimientos, en esta ocasión se decidió quedar a mitad de camino, hay LECER a mayo de 2023 pero únicamente para quienes deseen cruzar el plazo del 2024 con una canasta compuesta también por el T2X4".

"Es una prueba desafiante por el volumen de vencimientos y la ausencia de títulos indexados con vencimientos a las elecciones presidenciales", advirtió.

Sobre el menú ofrecido, Yatche dijo que "están buscando descomprimir los vencimientos de corto plazo de la deuda en pesos que es bastante pesado, estirando duración, y reducir el endeudamiento linkeado a la inflación que no es licuable".

Juan Delich, economista de Eco Go coincidió en que "el Tesoro entiende que la bola de CER de corto le puede quitar espacio en el futuro y necesita estirar los plazos".

A su vez, los analistas de Facimex Valores remarcaron que "el Tesoro afrontará el mayor vencimiento desde mayo de 2021 (ajustando por inflación) sin ofrecer opciones CER o dolar-linked con vencimiento antes de las elecciones presidenciales, por lo que esta licitación será un termómetro interesante para ver el posicionamiento inversor".

Por su parte, Javier Casabal, analista de Adcap Grupo Financiero destacó que "la vez pasada no habían ofrecido Lecer cortas y obligaron al mercado a colocarse en títulos venciendo más alla de agosto 2023 a quienes buscaran cobertura de inflación, logrando levantar el 63% de la emisión, donde la canasta solo tenia 30% del activo más corto".

"Esta vez como el vencimiento a refinanciar es bastante más grande, el Tesoro repite la estrategia pero duplicando el peso del título más corto", enfatizó.

¿Qué instrumentos de deuda del menú son más atractivos?

Siaba Serrate evaluó que "el menú de instrumentos no es muy interesante".

"Teniendo en cuenta el precio del mercado secundario del BONCER24 y poniendo a la nueva LECER en curva (-3.25%), la canasta otorga un premio ínfimo (+0.2%) respecto al mercado. En nuestra opinión, poco atractiva", analizó.

Asimismo, el experto consideró que "la reapertura del TV24 luce más auspiciosa para los que busquen rollear cobertura al dólar. Si el título sale a la tasa máxima ofrecida (devaluación + 1%) que presenta un upside de +1.5% frente al mercado secundario", indicó.

En Facimex Valores señalaron que "no vemos gran atractivo en las distintas opciones de la licitación".

"El posicionamiento en Ledes tiene poco sentido ante un mercado que no viene convalidando un premio por exponerse al riesgo inflacionario. El TX26 tiene una duration demasiado larga mientras el TV24 tiene una elevada tasa máxima, pero de corto plazo estaría golpeado por una tasa de devaluación que seguiría navegando por debajo de la inflación", fundamentaron.

Con respecto a la canasta CER, en Facimex estimaron que "tiene un premio muy bajo de apenas 0,4% con respecto al mercado secundario".

Por su parte, un informe del grupo SBS sostuvo que "la canasta CER luce como la mejor opción dada la duración de la LECER de mayo, que es el instrumento CER más corto ofrecido y capturaría buena parte de la inflación por reacomodamiento de precios relativos que se espera durante los próximos meses".

¿Qué expectativas tiene el mercado?

Será también el primer test del Tesoro tras la reciente suba de la tasa de política monetaria (Leliq) que adoptó el Banco Central el 13 de abril por lo cual los analistas esperan que el Tesoro también convalide un aumento de rendimientos en los títulos ofrecidos.

Para Yatche, "sin referencias de tasas máximas y tras las recientes subas del BCRA, estaremos muy atentos a los rendimientos de corte de las LEDES".

En ese sentido, Delich subrayó que el Tesoro "está ofertando $145.000 millones en LEDES, por lo que es es posible que convalide una tasa que le permita capturar esos fondos".

A su vez, el analista Gustavo Ber estimó que "la licitación podría enfrentar un menor apetito en las actuales condiciones financieras, con epicentro en la aversión al riesgo global y los condimentos económicos y políticos locales que ha despertado al dólar recientemente, acompañando las depreciaciones de las monedas de la región".

¿Cómo puede impactar el resultado de la licitación sobre el CCL?

Las licitaciones de deuda en pesos son cruciales para poder cumplir con la meta acordada con el FMI de reducción de asistencia monetaria a 1% del PBI este año.

Siaba Serrate recordó que en la última licitación se logró un resultado modesto ya que "ante la ausencia de opciones cortas CER, el roll over fue de tan solo 81%, muy por debajo de los meses anteriores".

Ante el reciente salto que pegaron el dólar blue y el CCL, el resultado de esta licitación cobra mayor relevancia.

Siaba Serrate alertó que el riesgo es que "si el rolleo no es muy bueno, los pesos que queden en el mercado alimenten un poco más la suba reciente del CCL".

"Creemos que por fundamentos el CCL tiene más recorrido, por lo cual un roll over bajo sería una mala señal", previno.

Con la misma mirada, Yatche auguró que "no lograr financiamiento neto positivo, al igual que en la última licitación, podría seguir presionando el CCL".

"El financiamiento neto que se logre al cierre de este mes podría generar o más calma o más presión en los tipos de cambio financiero", aseguró.

Ber concordó en que "un resultado poco favorable acentuaría la cautela de los operadores, dado que complicaría el desafiante cronograma de roll-over y las necesidades de financiamiento, en busca de evitar una mayor emisión monetaria en el actual contexto inflacionario, por lo cual la respuesta a corto plazo podría ser una ampliación de la brecha cambiaria".

Para Casabal, "buena parte de la corrección del CCL que veíamos venir ya ocurrió en este último salto de $187 hasta más de $212" por lo que cree que "de ahora en más el mercado estará expectante a si mejora la acumulación de reservas, el manejo del déficit fiscal"

"Si el mercado lee que las metas con el FMI no se cumplen con reducción del gasto sino con artilugios contables y que los dólares de las exportaciones del agro se esfuman por la vía de importaciones de energía que se sigue regalando, dejará de financiar al Tesoro y es muy probable que la presión sobre el CCL siga aumentando. Si, por el contrario, el Tesoro y BCRA pueden aportar claridad sobre estos números y su evolución, debería haber suficiente financiamiento disponible", concluyó.