Seguros "anti default" y otra mala noticia: para los inversores, la Argentina es más riesgosa que Grecia

/https://assets.iprofesional.com/assets/jpg/2018/06/459330.jpg)

Es uno de los indicadores más vergonzantes para cualquier país y, tal vez por eso, casi nunca es mencionado en los discursos de los funcionarios del equipo económico.

Pero que no se haga referencia no significa que no exista. Para peor, se observa que en los últimos meses la Argentina volvió a disputar los primeros puestos en el ranking global de desconfianza financiera.

Se trata de los seguros "anti default", que son los que compran inversores para cubrirse en el caso de que un país que emite deuda deje de pagar sus compromisos.

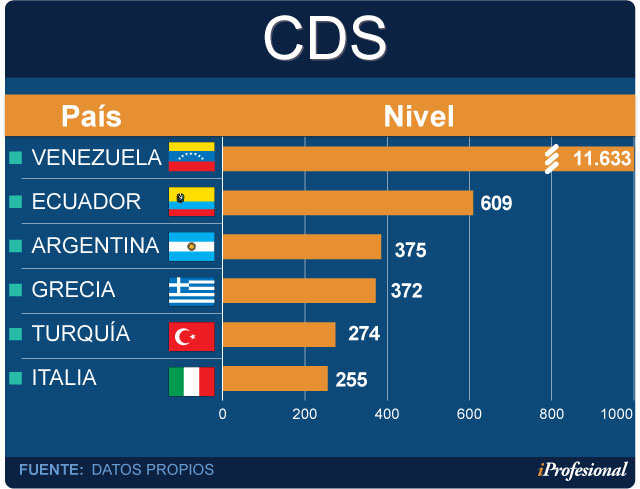

Técnicamente se los conoce como CDS (Credit Default Swaps): cuanto más se abona, más riesgosa es la nación.

Es decir -tal como ocurre con otro tipo de coberturas- guarda relación directa con la probabilidad de que se produzca "el siniestro".

Por el contrario, si este indicador es bajo significa que los financistas le asignan menores chances a un impago.

En el caso de Argentina, la evolución ascendente refleja en gran medida la visión que tiene el mundo financiero global sobre el país.

En los últimos meses, por las turbulencias financieras -que propiciaron la fuerte fuga de capitales y devaluación del peso-, el seguro "anti default":

-Escaló al tercer puesto del ranking, siendo sólo superado por Venezuela y Ecuador

-Se ubica por encima del de Grecia, una nación que desde hace años viene sufriendo los avatares propios de un país con alto déficit y ha sido objeto de importantes salvatajes

En el caso de Argentina, más allá de una leve mejoría tras el acuerdo con el FMI, su nivel marca una innegable desconfianza por parte del mercado financiero internacional.

Si se analiza la evolución del costo del seguro "anti default" de un tiempo a esta parte, pueden encontrarse dos etapas bien diferenciadas:

1. - Desde las PASO hasta el 28 de diciembre (cuando el Gobierno cambió las metas de inflación): en este lapso, su tendencia fue a la baja.

La lectura de inversores globales sobre el país era que la administración Macri entraba en una fase auspiciosa -a nivel político y financiero- con el camino allanado para aplicar su programa de reformas estructurales.

La prima por seguros "anti default", del orden de los 350 puntos básicos, tuvo un rápido camino descendente hasta tocar un piso cercano a los 200 puntos (ver cuadro):

2. - Del 28 de diciembre a hoy: bastó que el Gobierno anuncie el cambio de las metas inflacionarias para que comenzara a subir el costo de los CDS. Al punto que prácticamente se duplicó.

El repunte primero fue tenue, pero luego comenzó a ser más pronunciado hasta superar los 400 puntos, en medio de la corrida cambiaria que se inició en abril.

En el peor momento, marcó el pico de 418, el mismo día que se anunció la dimisión de Federico Sturzenegger como presidente del Banco Central. En los últimos días tuvo una mejora, con una caída de 33 puntos.

Un seguro con alta demandaDesde 2007, se han reportado 90 casos de incumplimientos a nivel global que activaron la indemnización que ofrecen los CDS.

Al entrar los bonos argentinos en default, durante el kirchnerismo, este hecho fue ratificado por el comité del ISDA.

Si bien se especuló que los principales acreedores activarían el cobro del seguro, ninguno de ellos avanzó en tal sentido.

En ese entonces, los CDS a 10 años de la Argentina subieron a casi 5.500 puntos básicos.

Hablando en plata, si un inversor quería adquirirlos debía pagar u$s5,50 por cada u$s10 emitidos (en bonos) para asegurarse la protección ante un eventual default.

Si bien en la actualidad la cotización de estos seguros es sustancialmente inferior, el riesgo de la Argentina se ubica dentro de una franja cuyo límite superior es Ecuador y el inferior, Grecia.

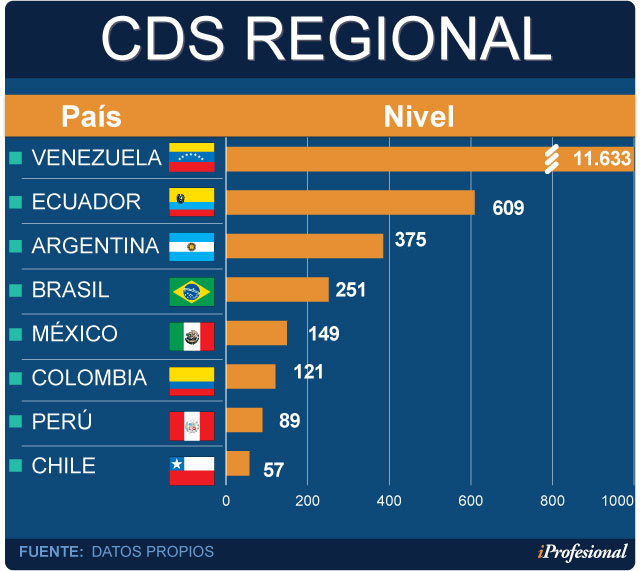

A nivel regional, las diferencias son muy marcadas. A la hora de medir qué tan riesgoso es comprar un bono soberano, los inversores dictaminan que:

- Venezuela y Ecuador lideran la tabla

- Argentina está tercera en el vecindario (375)

- Brasil (251)

- México (149)

- Colombia (121)

- Perú (89)

- Chile es el menos riesgoso (57)

El cambio de humor de inversores no solo se mide en el incremento del costo del seguro, sino también en el volumen operado.

Si bien la información brindada por la Asociación de Operadores de Mercados Emergentes (EMTA) abarca hasta el primer trimestre, los datos son más que elocuentes para la deuda argentina:

- La cantidad de seguros "anti default" casi se triplicó en un año, por la mayor volatilidad de los activos financieros

- Solo en los primeros tres meses, el volumen operado fue de u$s14.500 millones, frente a los u$s5.200 millones de igual lapso del año anterior

"En el caso de Argentina, el repunte de las operaciones fue, más que nada, producto de cuestiones vinculadas con la idiosincrasia", afirma Simon Sassenberg, director de mercados emergentes del Banco of América.

A modo de comparación, en otros países que también sufrieron presiones externas -como Brasil o Turquía- los CDS se incrementaron 52% y 33% en igual período, frente al 185% de Argentina.

Cómo es la operatoria con CDSLos CDS surgieron en 1990 con la intención de brindarle cobertura a las petroleras, tras el derrame del Exxon, en 1989.

A modo de ejemplo sencillo, funcionan como el seguro de un auto: el comprador realiza una serie de pagos en el tiempo (primas) y el vendedor asume el compromiso de cubrir parte o el total del crédito asegurado, en caso de un "siniestro" (que no fuese cancelado).

En el mundo de las finanzas globales, quienes lo adquieren buscan asegurarse el cobro de los títulos de deuda soberana ante un impago.

El monto mínimo de la operación es de 10 millones de dólares y los plazos van de uno a diez años. El más frecuente, que se toma para el análisis de un riesgo en particular, es el de cinco años.

Estos derivados de default se habilitan para cobrar si el emisor del bono:

"¢ No cancela en la fecha de vencimiento el cupón de intereses o capital

"¢ Cambia las condiciones de emisión o el lugar de pago establecido

"¢ Realiza una reestructuración de deuda (reducción de tasa o extensión del plazo)

"¢ Declara una moratoria

Si bien en primera instancia se los califica como "seguros de impago", van mucho más allá de ello.

En muchos casos, se convirtieron en instrumentos a través de los cuales los inversores simplemente apuestan a que el activo que los respalda caiga en incumplimiento.

El comprador y vendedor pueden ocupar ambos roles, ya que un banco que vende este instrumento puede, a la vez, hacer una cobertura de esa operación con otra entidad financiera.

La reproducción de estas transacciones no tiene límites y, por esa razón, el monto global de derivados multiplica varias veces el PBI mundial.

En resumen, son contratos entre privados ("over the counter"), no cotizan en bolsa y son utilizados por empresas para gestionar diferentes riesgos que se plantean en sus negocios", señalan desde la ISDA (International Swaps and Derivatives Association), encargada de negociarlos.

La asociación se creó en 1985 y está integrada por 844 entidades financieras de 64 países.

Su directorio está integrado por representantes del JP Morgan Chase, Citigroup, HSBC, el fondo Pimco, ABN Amro, entre otros.

La otra manera de medir el riesgo paísExisten otras formas para medir el "riesgo" que puede generar la tenencia de bonos soberanos de un determinado país.

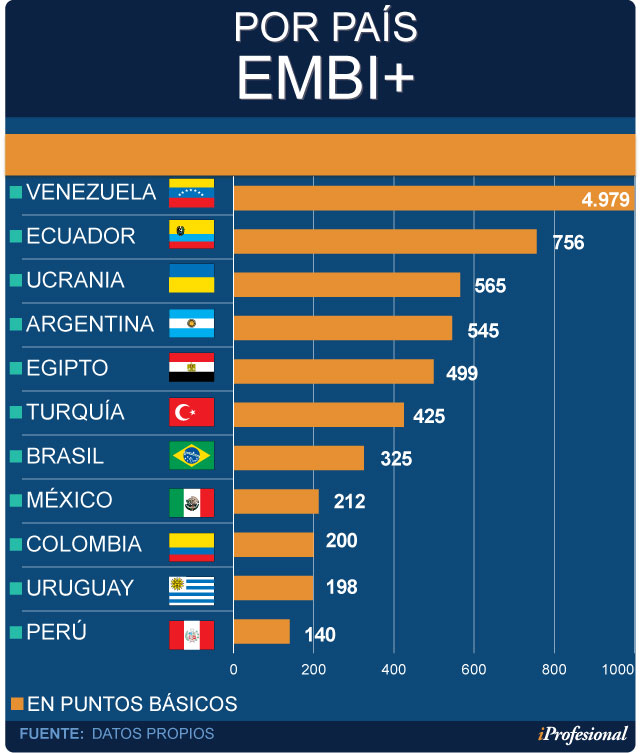

Uno de ellos, acaso el más común, es el llamado Riesgo País que elabora el banco JP Morgan bajo la denominación Embi+ (Emerging Market Bond Index Plus).

Este indicador toma en cuenta la diferencia entre el rendimiento de los bonos de una determinada nación y el de un título de plazo similar del Tesoro de Estados Unidos.

Según los últimos datos disponibles, el riesgo país de Argentina ronda los 545 puntos básicos.

Con este nivel, supera en 200 p.b. al de aquel día en que se "recalibraron" las metas (18 de diciembre), y en 170 al registrado en la semana previa al inicio de la corrida a fines de abril.

El ranking global muestra que el riesgo país de Argentina:

- En la región, sólo es superado por el de Venezuela y Ecuador

- A nivel global, está "cabeza a cabeza" con de Ucrania

- Supera al Egipto y Turquía

Además de los seguros "anti default" (CDS) o el riesgo país (Embi+), los inversores apelan a otras formas para evaluar a una nación.

Una de ellas es cualitativa, definida por las agencias de riesgo (Moody's, Fitch o Standard & Poor's), que analizan la capacidad de cumplimiento a partir de los "fundamentals" de un país.