Alerta por reservas y deuda en pesos: ¿las medidas del Gobierno bastan para calmar la tensión?

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2022/02/531554.jpg)

A las serias dificultades a la hora de acumular Reservas Netas –se está terminando el trimestre de "oro" con una intervención compradora mínima del BCRA en el MULC– y la imposibilidad de reducir el déficit fiscal del sector público nacional viene aumentando en lo que va del año, se sumó el derrumbe de la deuda en pesos emitida por el Tesoro en las últimas semanas.

La reducción del apetito del sector privado por deuda del Tesoro acota la posibilidad de conseguir financiamiento neto en el mercado local, lo que implica que el Tesoro tendrá que recurrir en mayor medida a la asistencia del BCRA respecto de lo previsto en el acuerdo con el FMI. Esto, porque el acceso al crédito externo está vedado para la Argentina (el riesgo país supera los 2.250 puntos básicos, volviendo a niveles previos a la reestructuración con acreedores privados).

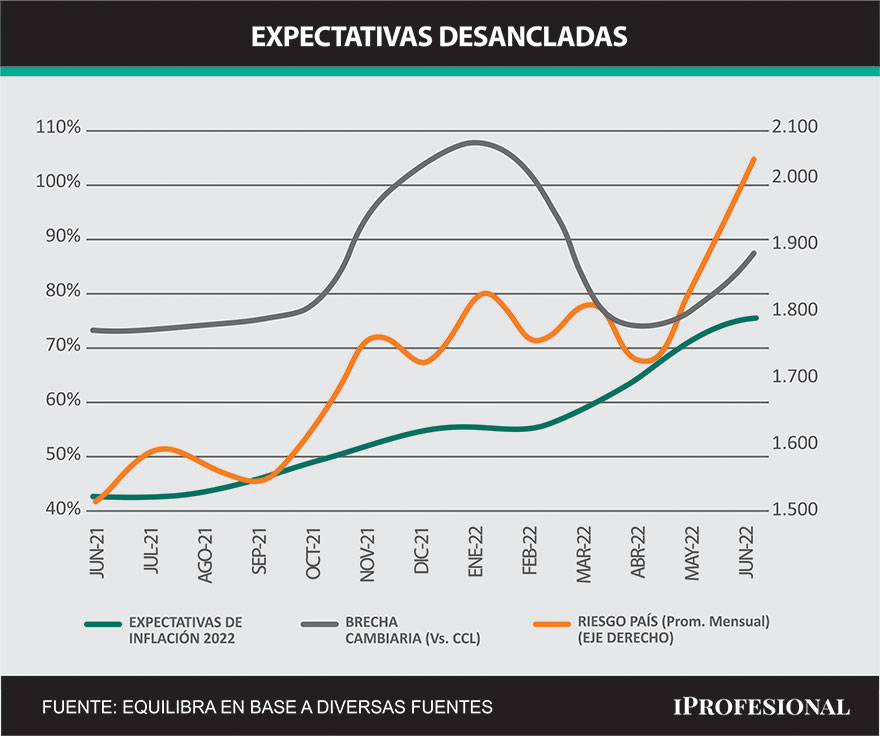

Lamentablemente, estamos inmersos en un círculo vicioso de deterioro de la confianza que el acuerdo con el Fondo no logró revertir. Cómo se observa en el gráfico de abajo, el impacto del anuncio de un principio de entendimiento y la firma del acuerdo con el FMI mejoraron transitoriamente las expectativas, pero el programa dejó de funcionar como dique de contención a medida que sus tres pilares –acumulación de Reservas Netas, reducción del déficit y elevado financiamiento del Tesoro en pesos– comenzaron a desdibujarse.

La corrida contra los bonos y la reacción del Gobierno

El deterioro de la confianza, sumado a las dudas sembradas respecto del tratamiento de la deuda en pesos del Tesoro (algunos economistas de la oposición agitaron el fantasma del "reperfilamiento"), hicieron que un desarme de posiciones por parte de una empresa pública de un fondo de inversión que maneja el Banco Nación, fuera la chispa que desató una salida masiva de privados de deuda del Tesoro en pesos (principalmente, atadas al CER). Todo ocurrió en un contexto financiero internacional cada vez más adverso por la fuerte suba de tasas de la Reserva Federal para domar una inflación creciente en los Estados Unidos.

La compra de títulos del Tesoro en pesos por parte del BCRA (más de $300.000 millones) y, en menor medida, de ANSES a través del FGS, junto al canje implementado esta semana para reducir los fuertes vencimientos de fin de junio (estos pasaron de $600.000 millones a cerca de $240.000 millones, gracias a la participación de entidades públicas) ayudan a descomprimir la tensión del corto plazo. Pero el costo del "rescate" es elevado: mayor emisión del BCRA, lo cual en un contexto de tensión cambiaria obliga al Central a esterilizar los pesos inyectados colocando pasivos remunerados (Leliq). De esta forma, el sistema financiero termina colocando los pesos excedentes en activos de menor plazo y riesgo de reperfilamiento, lo cual no le permite al BCRA reducir significativamente su déficit cuasi-fiscal.

Es importante sortear los elevados compromisos del Tesoro de fines junio, pero en la segunda mitad del año habrá que enfrentar fuertes vencimientos de deuda en pesos, especialmente en septiembre de 2022. El Ejecutivo tiene herramientas –garrote y zanahoria–para, al menos, lograr renovar los vencimientos del segundo semestre. Pero el objetivo de conseguir financiamiento neto en el mercado local por más de 2% del PBI en 2022 (roll-over superior al 120%), es cosa del pasado. De hecho, pareciera que si el Ejecutivo no corta el círculo vicioso en que se encuentra, las dificultades tenderán a aumentar en vez de reducirse.

Las nuevas medidas económicas: ¿alcanzan?

A fines de la semana pasada el gobierno Nacional lanzó varias medidas, entre las que destacan:

- Elevar el corte de biodiesel en el gasoil para tratar de mitigar el fuerte desabastecimiento existente.

- Energía Argentina y la empresa SIAT firmaron el contrato para la provisión de cañerías destinadas al gasoducto Néstor Kirchner, tratando de agilizar esta obra clave que se vio envuelta en crecientes cuestionamientos internos.

- Se publicó el decreto de segmentación –retroactiva al 1 de junio– de tarifas energéticas para eliminar subsidios a los hogares de mayor poder adquisitivo.

- Suba de tasas de interés del Tesoro y del BCRA para tratar de seducir el ahorro en pesos en un contexto de mayor apetito por el dólar.

- El mencionado canje de Letras del Tesoro.

Es positivo que las autoridades económicas hayan anunciado un paquete de medidas que le permite retomar cierta iniciativa para tratar de aplacar las tensiones que emergieron en las últimas semanas. Sin embargo, no parecieran tener la suficiente fuerza para cortar el círculo vicioso de deterioro de la confianza y las expectativas de los agentes económicos.

El dólar, bajo presión

Más allá de que las medidas pueden no ser efectivas frente a la magnitud de los problemas existentes, el Ejecutivo no realizó anuncios en el frente cambiario. Sin novedades por ese lado, mi percepción es que la escasez de divisas terminará profundizando la desconfianza en el peso.

El argumento de que la dificultad de acumular divisas se debe al fuerte incremento de las importaciones energéticas por la disparada de los precios internacionales y cuellos de botella de transporte interno, ignora que también es temporada alta de liquidación de las exportaciones de la agroindustria. Y éstas no paran de romper récord absolutos por la fenomenal suba de precios internacionales de los granos tras la invasión militar rusa a Ucrania.

Asimismo, si bien es cierto que la elevada y persistente brecha genera incentivos a usufructuarla (subfacturación de exportaciones y sobrefacturación de importaciones), este año también se vio afectado por cuestiones puntuales:

- La fuerte sequía/ola de calor de principios de año redujo la producción/volúmenes exportados de la cosecha gruesa, causando pérdidas por u$s6.000 millones.

- Menores restricciones sanitarias/fronterizas frente al Covid, que generaron una fuerte recuperación del turismo internacional, al menos duplicando el rojo de la cuenta turismo del BCRA.