"Laberinto verde": ¿Cuánto costaría el dólar si el Gobierno le soltara la mano?

:quality(85)/https://assets.iprofesional.com/assets/jpg/2011/09/348961.jpg)

Parece que fue hace mucho tiempo.

Pero pasaron poco más de seis meses desde el día en que Mercedes Marcó del Pont -quien comanda los destinos del Banco Central- afirmara que, si no fuera por su manejo, la cotización del dólar se desplomaría hasta los $2,80.

Difícilmente hoy podría repetir esa frase, cuando la entidad ya no compra para sostener el precio de la divisa sino que, más bien, tiene que vender permanentemente para calmar a un mercado hambriento de billetes verdes, a un promedio de u$s130 millones por día.

La "fuga hormiga", protagonizada por los pequeños ahorristas, ya se elevó a unos u$s3.000 millones mensuales, según estimaciones del Banco Ciudad para agosto.

Y los analistas ya manifiestan abiertamente su preocupación por cómo están empezando a caer las reservas del Central.

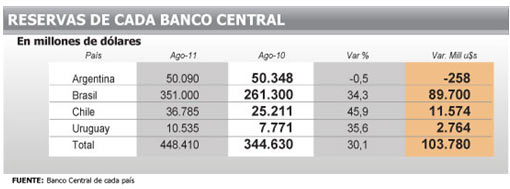

De hecho, un dato clave -del que diera cuenta iProfesional.com- es que la Argentina no logró incrementarlas, a contramano de Chile (+46%), Brasil (+34%) y Uruguay (+36%), que engrosaron sus arcas en épocas de vacas gordas.

El siguiente cuadro, con cifras de principios de septiembre, es más que elocuente:

El faltante de dólares ya se instaló como "el gran problema" de la Argentina, habida cuenta de que -según proyecciones del Ciudad- de sostenerse la actual tendencia en 2011 se superará el pico de fuga de capitales de 2008 (u$s23.100 M), año en el que se dieran el conflicto campo versus Gobierno y también la estatización de las AFJP.

Esto se da en un contexto en el que en la "caja verde" comercial (exportaciones menos importaciones) apenas se podrán recolectar unos 9.000 millones de dólares.

El laberinto verde del Gobierno

A mediados de este año se produjo un quiebre en la tendencia.

Y el Banco Central, que estaba acostumbrado a comprar dólares para sostener su precio, tuvo que salir a vender, para calmar el apetito verde y que la divisa no se dispare.

Marcó del Pont había intentado desdramatizar este "cambio de hábito", afirmando que la mayor demanda de particulares y empresas era "típica de todos los procesos preelectorales".

Más aún. Señaló que no había por qué preocuparse porque, a diferencia de otros momentos históricos, la fuga no causaría una crisis sistémica: "Este modelo se la banca" fue la expresiva frase usada por la funcionaria.

Lo cierto es que, a esta altura y a juzgar por el "aluvión dolarizador", ya son muchos quienes están poniendo en duda que sus dichos puedan mantenerse vigentes durante mucho tiempo.

Para varios analistas, el Gobierno quedó atrapado en un laberinto de difícil salida, luego de haber dejado al dólar anclado por mucho tiempo (para contener la inflación).

En efecto, argumentan que:

- 1. Si mantiene su cotización hará que el nivel de compras aumente, porque será percibido como un activo cada vez más barato.

- 2. Si acelera su ritmo de suba, hará que aumenten las expectativas devaluatorias.

Sobre el primer punto

Existe un tercer camino, que es el de ir subiendo su valor de a cuentagotas.

Pero ahora enfrenta un problema que antes no tenía: la moneda brasileña comenzó a debilitarse a pasos agigantados (16% en dos meses).

De modo que el margen de maniobra con el que cuenta para su "devaluación administrada", resulta más reducido.

¿Cuánto costaría, si el Central le soltara la mano?

La realidad ha demostrado que el actual sistema de "flotación administrada" tiene mucho de "administrada" y muy poco de "flotación".

Porque en los escasos momentos en los que el Central trató de mantenerse al margen del mercado cambiario finalmente se vio obligado a enviar un drástico mensaje para que las cosas retomaran su cauce.

Claro está que esto está asociado a las expectativas de devaluación instalada en ahorristas y empresas.

Uno de los síntomas es el paulatino despegue del "dólar blue", que se transa en el mercado informal, y que en estos días cotiza a $4,43.

Mientras tanto, el "contado con liqui", que es el costo de girar divisas fuera del país se ubica en $4,60, lo que implica un 8% por encima de la paridad oficial.

Ante esta situación, cabe la pregunta: ¿cuál sería hoy la cotización del dólar si el Banco Central le "soltara la mano" y dejara que se mueva libremente?

Desde ya que ni los $2,80 -que pronosticaba Marcó del Pont en el "lejanísimo" febrero- ni tampoco los $4,24 en los que el Central "clavó" el precio en los últimos días.

"Hoy el dólar podría estar en los $4,50 sin problemas", afirma el economista Tomás Bulat quien, de todas formas, considera improbable que el Gobierno decida cederle la iniciativa al mercado.

"No creo que lo liberen, porque se pueden pegar un gran susto", agrega.

Su visión es que la caída de la competitividad argentina (luego de que los países vecinos empezaron a devaluar sus monedas) y el aumento de la emisión de dinero son los motivos que hacen que el mercado tenga una expectativa de un dólar más alto en el mediano plazo.

Por lo pronto, tanto la encuesta de economistas que realiza el Banco Central como el mercado de futuros Rofex están indicando que en 2012 aumentará un 14%, muy por encima del 6% que se deslizó la paridad en los últimos 12 meses.

"El público está leyendo que la cotización será a futuro más alta. Con una inflación del 20%, no puede seguir el desfasaje con la tasa de devaluación", argumenta Andrés Méndez, titular de la consultora AMF Economía.

En su visión, y coincidentemente con las apreciaciones de Bulat, si el Central le soltara la mano treparía rápidamente y se ubicaría en un rango de entre $4,50 y $4,60.

Destaca que, a diferencia de lo que ocurría en el verano, hoy existe una baja oferta de divisas, producto de que la lluvia de "sojadólares" ya quedó atrás.

Y cree que la actual "mano dura" del Central se mantendrá sin cambios hasta las elecciones presidenciales, para luego pasar a un ritmo más intenso de devaluación y un probable incremento de los controles cambiarios.

También Fausto Spotorno, economista jefe del Estudio Ferreres, considera que habría un salto hasta un nivel cercano a $4,60 si se dejara flotar al tipo de cambio.

Y argumenta que el factor fundamental para que se dé esta situación es la acelerada disminución del superávit comercial, que deja menos dólares libres para satisfacer la demanda del público.

Vale decir que, en la visión de los analistas, la cotización del billete hoy se ubicaría por encima de la que el Gobierno proyecta como promedio para todo el 2012, con todos los hechos (internos y externos) que ocurrirán en los próximos meses.

Spotorno plantea una de las dudas clave de este momento: el hecho de que la demanda de dólares sea superior a la oferta, ¿es un fenómeno pasajero o llegó para quedarse un buen tiempo?

"Si la fuga es algo circunstancial, no hay problema, porque para eso están las reservas. Pero vemos que responde a un fenómeno estructural, porque la compra minorista no se frena y está vinculada con los salarios más altos en dólares", señala el analista.Una plancha a contramano

Algo que tiene "olor" a cambio estructural y, por lo tanto, aparece con pocas chances de modificarse a corto plazo es el enfriamiento de la economía global, que pondrá más presión sobre la balanza comercial argentina.

Y el efecto más notorio es la devaluación del real brasileño, de un preocupante 16% en los últimos dos meses.

Y ello reabre un viejo debate -mitad económico y mitad cultural- sobre si en la Argentina es posible tener semejantes fluctuaciones, tal como sucede en el país vecino, sin que se genere un caos social.

"Ustedes van a Brasil y ahí nadie les habla de dólares. Hablan de reales, piensan en reales, gastan en reales, sueñan en reales y quieren ganar reales. Entonces, puede estar un día a 1,78 y al otro día a 1,70 y a nadie se le mueve un pelo ni pierde una ojota por salir corriendo a comprar dólares", había afirmado tiempo atrás Cristina Kirchner.

Y comparó este hábito con la situación local: "Acá en la Argentina, una oscilación de cuatro o cinco centavos de un día a otro, produce un efecto estampida, la gente se agolpa frente a las casas de cambio".

Los economistas, en su gran mayoría, coinciden con el diagnóstico de la Presidenta, lo cual no implica que no se preocupen por las consecuencias de esa situación.

Es decir, en tiempos en los que todos los vecinos tienden a fortalecer sus divisas, el país gana competitividad (aunque con mayor presión inflacionaria). Pero en momentos en los que las debilitan la Argentina pierde competitividad por su poco margen de maniobra para adecuarse de golpe a la nueva situación internacional.

Eduardo Levy Yeyati, ex banquero de inversión y docente de la Universidad Di Tella, destaca que, al no poder manejar el tipo de cambio con la libertad que tienen sus vecinos, la economía argentina se vuelve más vulnerable a las modificaciones bruscas del contexto mundial.

Recuerda que en la última crisis financiera de 2009, la contracción económica argentina fue más grave que la del promedio de los países emergentes.

Y sostiene que uno de los motivos de esta situación es que, mientras los países vecinos respiran aliviados cuando el dólar se fortalece y sus monedas se devalúan, aquí el Banco Central se ve obligado a planchar la cotización, "a contramano del mercado mundial".

Su conclusión es que la fuga no va a detenerse y que, más que poner controles, el Gobierno debería facilitar el ingreso de quienes quieren blanquear sus ahorros fuera del país.

Los más abiertamente partidarios de un dólar alto, como Eduardo Curia, abogan por una aceleración del ritmo devaluatorio, aunque admitiendo que existen límites impuestos por el humor social.

¿Qué sugerencias encuentran algunos analistas para frenar el actual "drenaje" al billete verde? Varios de ellos apuntan a hacer más atractiva la tasa de interés que se pagan por los depósitos.

El Central tiene las herramientas para corregir esta situación, y si no lo hace es porque está mirando otra película. El tema pasa por corregir la tasa de interés. Hay un amplio margen, porque hoy es 10 puntos negativa mientras que nuestro principal socio tiene una tasa 10 puntos positiva", señala Diego Giacomini de Economía y Regiones.

Por su parte, Federico Sturzenegger, presidente del Banco Ciudad, defiende un brusco ajuste en la creación de dinero, que se expande a un 40% anual y gran parte de esa masa termina yéndose a la compra de billetes verdes.

"Es una propuesta que suele ser criticada, porque supuestamente enfría la economía. Pero mi visión es que con inflación alta el ritmo económico se va a enfriar aun más rápido", sostiene el funcionario.

Otros ponen el énfasis en la necesidad de volver a tener superávit fiscal mientras que varios reclaman la vuelta al mercado internacional de crédito.

Lo cierto es que por estos días no parece que haya muchos que envidien el sillón de Marcó del Pont.

Y, mientras tanto, los argentinos siguen dando su opinión de la forma en que su intuición se los dicta: comprando dólares.