Debutan nuevas tasas UVA y el mercado inmobiliario se inquieta por un enfriamiento del crédito

:quality(85)/https://assets.iprofesional.com/assets/jpg/2018/04/457145.jpg)

Si hay un sector que se ha mantenido al margen de los vaivenes de la economía, ese es el inmobiliario.

Tras varios años de escasa participación de los créditos hipotecarios para financiar la compra de viviendas, era el candidato a permanecer ajeno a todo tipo de avatares.

Sin embargo, las luces de alerta también comenzaron a prenderse en esta actividad. Y no precisamente por una caída en la demanda de préstamos que indexan por UVA, pero sí por el encarecimiento de las cuotas.

La suba de la tasa de interés, la mayor restricción en la relación cuota-ingreso, el repunte del dólar a lo largo del año y el incremento del precio de los inmuebles se combinaron para generar inquietud en un sistema de fondeo que ha sido capaz de motorizar al rubro del ladrillo.

Esto ocurre en medio del desafío que se autoimpusiera Macri al asumir: revolucionar el mundo del crédito a largo plazo para apalancar la compra de viviendas. De hecho:

- El Gobierno apunta a lograr la meta de 100.000 créditos UVA a otorgar este año, partiendo de un piso de 65.000 rubricados en 2017.

- Para el 2019, el objetivo es aún más ambicioso: alcanzar los 150.000 préstamos.

La pregunta que surge es si esos guarismos son alcanzables, teniendo en cuenta los cambios que vienen ocurriendo tanto en las condiciones para tomar un crédito como en otras variables de la economía.

Los especialistas, todavía acomodándose al nuevo contexto, coinciden en señalar que esas alteraciones tienen la fuerza suficiente como para modificar las previsiones trazadas en el arranque del 2018.

"Es imposible analizar la situación actual con los mismos argumentos de hace unos meses. Las condiciones cambiaron y habrá que repensar todo, ya con otras reglas", afirma a iProfesional Jorge Toselli, de JT Inmobiliaria.

Así, el especialista se refiere a algunos aspectos claves que obligan tanto a los bancos como a los interesados en un hipotecario a rehacer sus cuentas. Sucede que:

-El Banco Nación incrementó el costo de estas líneas, medida que rige desde este 1 de mayo. Quienes cobren a través de esta entidad pasarán a pagar un 6,5% de tasa real (es decir, por encima de la inflación)

-El tipo de interés final ahora es del 26,5% anual. Es decir, tres puntos más que hasta hace unos días (23,5%).

-La previsión es que este repunte redundará en un incremento de hasta el 40% del monto a financiar

-Así, por ejemplo, quienes pidan un crédito de $1 millón (por el que antes pagaban unos $6.500) pasarán a afrontar una obligación mensual de $9.100.

Pablo Torres, Deputy Manager de First Corporate Finance Advisors, cree que la medida tomada por el Banco Nación será imitada por el resto de las entidades, y que esto dará lugar a un escenario distinto al de tiempo atrás.

"Dada la magnitud de este encarecimiento, las entidades deberán analizar si incrementan los montos a prestar y si darán más plazo para devolver el dinero", apunta Torres.

En cuanto a cómo observa el arranque del año, el ejecutivo indica: "Los créditos hipotecarios tuvieron un crecimiento promedio del 8,2% en los primeros tres meses, mientras que en el último trimestre del 2017 había sido del 10,6%".

Futuro con muchas dudas

La gran incógnita para los bancos es la evolución que tendrán los créditos UVA ante el nuevo contexto económico. Y, por sobre todo, la respuesta del público.

Sucede que un pequeño incremento de la tasa produce una importante alteración en el total del monto a cancelar.

"Para un dos ambientes que vale u$s100.000 y por el que se pide al banco $1,3 millones, una diferencia de apenas 1% en la tasa implica un cambio de hasta $320.000 a valores de hoy", grafica el economista Mariano Otálora.

Tal como diera cuenta iProfesional, esa modificación del monto se amplía cuanto mayor es el plazo. Sin considerar el efecto inflacionario, por cada millón de pesos que se solicite el importe a abonar puede agrandarse:

- Desde $60.000, para un crédito a 10 años y una suba de la tasa real del 5% al 6%

- Hasta $250.000, para 30 años y alza del 8% al 9% del tipo de interés.

"Habrá que esperar para ver el comportamiento de los demandantes ante un nivel más alto de dólar y tasa", afirma Torres.

Meses atrás, las estimaciones de First Corporate Finance Advisors daban cuenta de un repunte del 50% del total de operaciones.

Sin embargo, el "efecto contagio" que generará el encarecimiento de las líneas del Banco Nación en el sistema obliga a rehacer las previsiones.

"Este no será un año fácil. Los hipotecarios son ahora más caros por la suba de tasas", indican en First Corporate Finance Advisors.

Además, hacen referencia a que el crecimiento de estas líneas podría verse condicionado por el "descalce" de los bancos.

Es decir, por un ingreso de plazos fijos en UVA que está muy lejos de compensar la salida por préstamos hipotecarios que ajustan bajo el mismo mecanismo.

Según First Corporate, que los depósitos hayan evolucionado muy por debajo de los créditos les restará liquidez a las entidades y hará que se tornen más cuidadosas al prestar.

En este marco, hay tres aspectos clave al que bancos, inmobiliarias y tomadores de crédito estarán muy atentos:

1.- El comportamiento de la inflación, que por ahora se mantiene por encima de las previsiones oficiales.

2.- El dólar, la moneda en la que cotizan los inmuebles y un componente central para determinar costos de construcción.

3.- La evolución del fondeo (liquidez) de las entidades bancarias. Por lo pronto, es casi imposible que las colocaciones puedan incrementarse a un ritmo tal como para compensar el dinero saliente.

"Deberán tratar de conseguir más depósitos para así fondear mejor la operatoria", apunta Torres.

En este sentido, las entidades se esperanzan con poder contar algún día con un sistema bien aceitado de "securitización".

¿Qué significa? Esta palabra deriva de security, cuyo significado en inglés es título-valor. Y este mecanismo permite que:

- Cientos de créditos ilíquidos, como son las deudas por hipotecas de las personas

- Puedan ser "empaquetados", a través de un vehículo legal (fideicomisos)

- Para luego ser colocados en el mercado de capitales (emisión de títulos valores)

Así, los bancos podrán hacerse de dinero fresco a cambio de pagarles una tasa de interés a todos aquellos inversores que adquirieron esos títulos valores.

La inflación complica todo

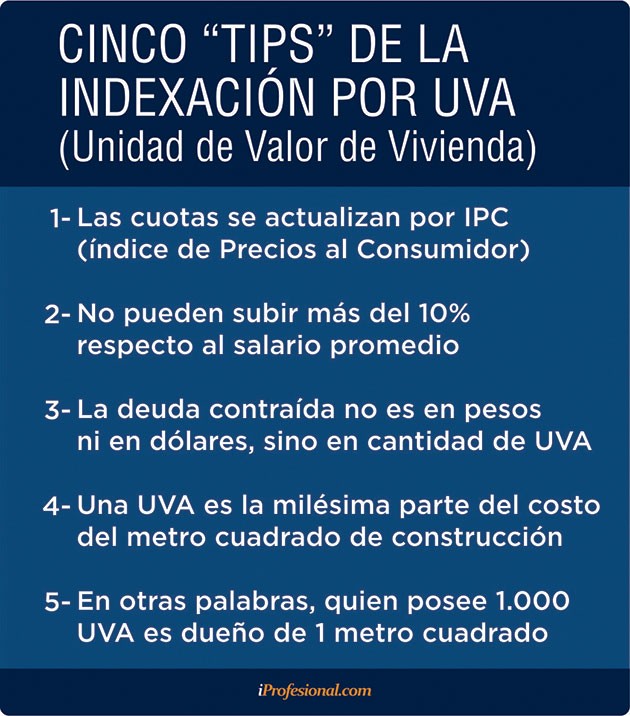

No debe perderse de vista que las cuotas de los créditos UVA están condicionadas por el índice salarial.

Si los sueldos suben 15% -tal como han pactado muchos gremios-, y la inflación es de más del 20%, al tomador del crédito se le hará más complicado poder afrontar los pagos mensuales.

Al respecto, un trabajo realizado por la consultora especializada Reporte Inmobiliario advierte sobre los inconvenientes que esto podría provocar.

El estudio tomó como base los préstamos que otorga el Banco Nación y compara una operación concretada hace un año, con otra que se realizaría bajo las condiciones actuales.

El resultado es más que elocuente: hoy se requiere más del doble de ingresos para acceder al financiamiento bancario.

"Quien hoy esté pensando en comprar un departamento de dos ambientes de unos 40 metros cuadrados, de calidad estándar en un barrio medio de Buenos Aires, deberá asumir un precio promedio de mercado del orden de los u$s107.000 que, al tipo de cambio actual, representa casi $2,2 millones", señala Reporte.

Además, sostiene que si para adquirirlo se apunta a un préstamo UVA por el 80% del inmueble, el total a financiar rondará los $1,75 millones.

Así, en caso de acceder al financiamiento del Banco Nación:

- La cuota inicial a pagar ahora pasó a ser de $11.350

- Para acceder, deben demostrarse ingresos superiores a $45.000

Hace un año, para ese mismo departamento:

- El pago mensual inicial era de menos de la mitad: $5.400.

- Para hacerse del préstamo bastaba con percibir $21.000

Los bancos tomaron nota de esto y buscan opciones para que no se frene la rueda de las UVA, mecanismo que revivió el mercado de los créditos hipotecarios.

Lentamente, han comenzado a aumentar el dinero a prestar o a extender el plazo de cancelación, iniciativa en la que los públicos picaron en punta.

Para el rubro del ladrillo, la aparición de este tipo de financiamiento fue un "volver a vivir". Hasta su aparición, la actividad estaba planchada y eran constantes los reclamos por medidas que reactivaran operaciones.

El efecto fue positivo. De acuerdo con el último relevamiento del Colegio de Escribanos de Buenos Aires, los créditos hipotecarios ya están presentes en una de cada tres escrituraciones.