Nuevas reglas para inversores: extranjeros que compren Lebac deberán tributar

/https://assets.iprofesional.com/assets/jpg/2016/12/437900.jpg)

Los inversores del extranjero que hayan apostado a activos financieros o en monedas digitales en Argentina comenzarán desde este martes a pagar el impuesto a la renta por sus operaciones según determina la reglamentación que pone en marcha uno de los puntos de la reforma fiscal aprobada en diciembre pasado.

Y con ello, comenzarán las complicaciones para los bancos que actuarán como agentes de retención del gravamen.

Iván Sasovsky, CEO de Sasovsky & Asociados detalló los puntos centrales de la flamante norma reglamentaria:

Puntualmente, se reglamentó el Impuesto Cedular de Rentas Financieras para Beneficiarios del Exterior sobre ganancias obtenidas por:

- Títulos Públicos;

- Obligaciones Negociables,

- Títulos de deuda,

- Cuotapartes de rentas de fondos comunes de inversión.

- Monedas digitales,

- Cualquier otra clase de título o bono y demás valores,

- Acciones (no exentas),

- Valores representativos de certificados de depósitos de acciones y demás valores.

- Cuotapartes de condominios de fondos comunes de inversión y certificados de participación de fideicomisos financieros y cualquier otro derecho sobre fideicomisos y contratos similares.

"Recordemos que la alícuota de este Impuesto Cedular es (en principio) del 5% o del 15% dependiendo si la inversión posee una cláusula de ajuste y/o es en moneda extrajera o no", advirtió Sasovsky.

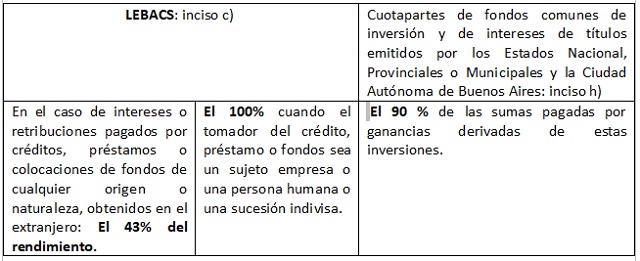

Asimismo, el experto señaló que el Decreto Reglamentario, lleva a la aplicación un tanto curiosa del artículo 93 de la Ley del Impuesto a las Ganancias, encuadrando los rendimientos de estas inversiones dentro de dos incisos distintos según el siguiente detalle:

De acuerdo a la norma, cuando el beneficiario del exterior no posea un representante legal domiciliado en el país, el impuesto deberá ser ingresado directamente por el propio beneficiario.

En tanto, la referencia a “sujeto enajenante” a efectos de este impuesto cedular dentro de la Ley de Impuesto a las Gananciaa, deberá entenderse que alcanza a los beneficiarios del exterior que perciban los rendimientos.

Se aplicará la alícuota del 35% prevista en el artículo 91 de la Ley de Impuesto a las Ganancias, a la ganancia obtenida por un beneficiario del exterior que resida en jurisdicciones no cooperantes o los fondos provengan de jurisdicciones no cooperantes y no las enunciadas del 5% del 15% según el tipo de activo que genera la renta.

A los fines de la determinación de la ganancia obtenida por beneficiarios del exterior, derivada de los rendimientos o del resultado por enajenación de LEBAC y demás valores, en los casos que se requiera establecer el costo de adquisición y hasta tanto se dicte la normativa respectiva por parte de la CNV que permita su acreditación, podrá considerarse el valor de suscripción del instrumento respectivo.

De corresponder, el costo a computar será el último precio de adquisición o el último valor de cotización de los valores al 31 de diciembrede 2017, el que fuera mayor.

A su vez, hasta tanto se reglamente una nueva lista negra, para determinar si una jurisdicción es “cooperante” se verificará si está incluida en el listado vigente publicado por la AFIP.

"La reglamentación no estipula un mecanismo de cobro sobre las liquidaciones que operaron el 21 de febrero y el 21 de marzo del 2018 y que ya se encontraban alcanzadas por el impuesto", advierte Sasovsky.

"Se deberá esperar entonces si la AFIP establece algún mecanismo de cobro o de ingreso del impuesto para esos casos, al igual que la promulgación del régimen de retención aplicable", precisa el experto.

Un punto interesante será analizar la aplicación del impuesto previo análisis de los Convenios para evitar la doble imposición que nuestro país tiene suscripto.

"Por lo que se puede observar, la reglamentación de la Ley 27.430 será gradual y sobre hechos imponibles que ya han y están transcurriendo, algo que deberá resolverse de manera urgente para minimizar la inseguridad jurídica y poder recaudar lo presupuestado, de lo contrario es el propio Estado el más perjudicado, algo inexplicable en épocas de búsqueda de reducción de déficit fiscal", aclara Sasovsky.

Escenario complejo

La reglamentación fijada por el Decreto 279/2018 publicado este lunes en el Boletín Oficial resulta compleja señaló el tributarista César Litvin.

Un primer universo de inversores que resultará más perjudicado es el de aquellos que estén radicados en paraísos fiscales o en países que no tienen acuerdo de cooperación con la AFIP para intercambio de información.

Estos pagarán las alícuotas más fuertes de entre el 31% y el 35%, "Se trata de aquellos fondos que no se sabe quiénes son sus dueños o de dónde proviene el dinero", explicó el tributarista. Claro está que un país que no tiene acuerdo de cooperación con Argentina no es lo mismo que un paraíso fiscal, aunque el tratamiento será parecido.

Luego de ello aparece un abanico de opciones donde se diferencia el tratamiento de las rentas que generen los intereses de los bonos, y por otro lado, las ganancias que se obtengan por comprar o vender esos instrumentos financieros.

Según explicó el tributarista, cuando se trate de Letras del Banco Central (Lebac), la rentabilidad de éstas pagará 13,5% para entidades financieras tanto de un país cooperante como si se tratara de una persona o entidad en un no cooperante.

Este caso puede ser Uruguay. Pero la renta generada por compra-venta de Lebac pagará 6,45% si es una entidad financiera de un país cooperante, pero si no lo es, abonará 15%.

Las monedas digitales pagarán el 13,5% bajo el único caso posible de obtener rentabilidad, que es comprar y vender bitcoins, por ejemplo, siempre que se trate de fondos provenientes de jurisdicciones con acuerdo. Si no es así, pagan 31,5 por ciento.

Cuando se trate de títulos públicos, como son los bonos de deuda que emite el Tesoro nacional, estarán exentos en el caso de jurisdicciones cooperantes, y pagarán 31,5% cuando se trate de aquellos que le pasen información a la AFIP.

En tanto, las rentas de los fideicomisos financieros pagarán 31,5% cuando se trate de entidades financieras en ambos tipos de jurisdicciones, mientras que pagará 13,5% si no es entidad financiera en país cooperante.

Litvin explicó que cuando se trate de operaciones con activos financieros, "hay una opción de considerar precio de venta menos costo, si uno vende a pérdida" para obtener así un tratamiento diferencial, el cual debe ser avisado al agente de retención.