Fondos comunes de inversión: qué bonos y acciones eligen para lograr ganancias de hasta 40% en dólares

/https://assets.iprofesional.com/assets/jpg/2017/04/441478.jpg)

Tiempo atrás, eran percibidos como una opción destinada a ahorristas muy sofisticados y con acceso a información financiera de primera línea.

Hoy día no es así. Los fondos comunes de inversión siguen expandiéndose y captando la atención de cada vez más argentinos de a pie.

Prueba de ello, es la notable evolución que viene registrando el volumen patrimonial que manejan las diferentes sociedades que los administran.

La sencillez de su uso, a través de su "distribución" masiva por los bancos, sumado al factor liquidez y a una variada oferta les otorga un atractivo único.

En particular, al público con perfil de riesgo moderado y que está en busca de un instrumento para hacer rendir sus ahorros.

En este último tiempo, comenzó a evidenciarse que no sólo las opciones en pesos y pensadas para un perfil conservador son las que mueven al mercado.

Concretamente, vienen ganando protagonismo propuestas en dólares bastante más agresivas, que alcanzan rendimientos de dos dígitos muy difíciles de obtener en otros lugares del mundo.

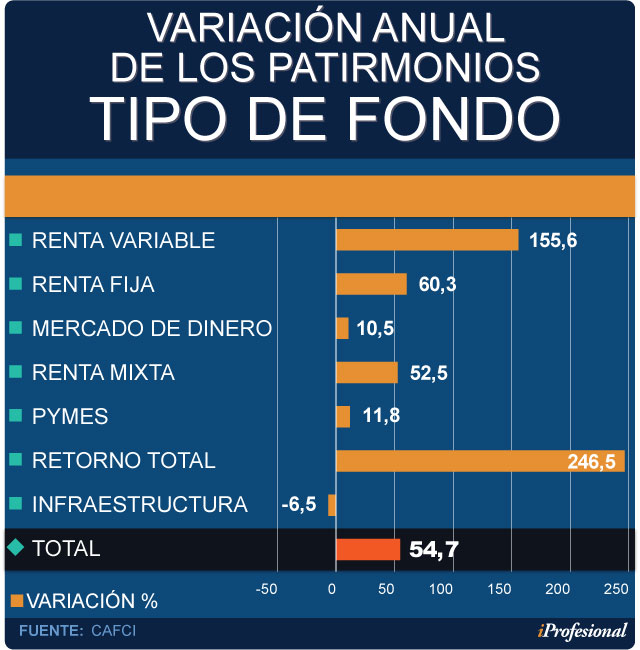

En términos de volumen operado, el negocio de los fondos comunes de inversión se incrementó un 55% el último año, siendo el segmento de renta variable el que mostró el mayor grado de dinamismo.

Esta opción, que apuesta por las acciones de empresas, avanzó la friolera de un 156% en términos del patrimonio administrado.

Le siguió la renta fija (que se concentran en títulos públicos y obligaciones negociables corporativas), que subió un nada despreciable 60%.

Con semejantes variaciones, el share de cada uno de los segmentos varió en forma significativa el último año.

Lo más relevante ha sido la consolidación de la renta fija (bonos), que pasó del 71% al 74%, mientras que la renta variable (acciones) subió del 3% al actual 4,7%. Los fondos en dólares

Si bien en la gran mayoría de los casos se trata de fondos en pesos, existe un pequeño grupo nominado en dólares. Desde la City señalan que ha crecido bastante la cantidad de consultas por este tipo de instrumentos.

En particular, por parte de clientes que interpretan que el tipo de cambio se mantendrá relativamente estable a partir de ahora y hasta fin de año. En consecuencia, buscan una opción que les otorgue una renta en esa misma moneda.

En este marco, algunos operadores dan cuenta de fondos que han tenido una performance más que satisfactoria en los últimos 12 meses. En el mejor de los casos, de poco más de 40%.

Según los últimos datos disponibles, el ranking "top five" se compone de:

- Compass Small Cap II (Clase A), que experimentó un alza del 41%

- Superfondo Latinoamérica (Clase A), que creció un 31%

- Superfondo Acciones Brasil (Clase B), con trepó un 26%

Completan el cuadro de honor:

- Premier Renta Mixta en Dólares, con el 8%

- Pionero Renta Fija Dólares, con el 5%

1.- Compass Small Cap II (Clase A)

La sociedad gerente es Investis Asset Management.

Para sumarse, la inversión inicial es de u$s1.000 y el rescate de las cuotas partes es en 120 horas hábiles.

Como su nombre lo indica, su cartera se compone de pequeñas y medianas compañías latinoamericanas. En particular brasileñas, muchas de ellas poco conocidas para el inversor argentino.

En primer lugar, y con el 7% del total del portfolio aparece Magazine Luisa que, según la información proporcionada a la Bolsa de San Pablo, es una plataforma multicanal de tiendas físicas, de sitios web y móviles.

La compañía ofrece servicios de comercio electrónico y comercializa una amplia gama de productos, desde juguetes y herramientas eléctricas hasta artículos para el hogar.

En el segundo puesto y con el 6,6% se posiciona Localiza, dedicada al alquiler de autos.

Un escalón más abajo, con el 6%, se encuentra Raia Drogasil, una firma brasileña con más de 860 locales en el país, dedicada a la venta minorista de medicamentos, productos de perfumería, cuidado personal y belleza, cosméticos y dermo-cosméticos.

También conforman el fondo la chilena Arauco (4%) y Globant, con el 3,4%. 2.- Superfondo Latinoamérica (Clase A) Santander Río

Al igual que en el caso anterior, la inversión inicial es de u$s1.000 y el rescate se produce a las 120 horas.

Su cartera se compone en un 53% por acciones brasileñas, siendo la de mayor peso Itaú Bradesco, con el 4,7% del total.

Otro 23% lo conforman compañías chilenas, como Cencosud, LAN o las tiendas Ripley.

A las anteriores se suma un conjunto de ADR entre las que se destacan algunas de origen argentino, como YPF, Pampa o TGS y brasileñas, como las de los bancos Bradesco e Itaú. 3.-

Al igual que en el caso anterior, este fondo es administrado por Santander Río y también es de renta variable, con una inversión inicial de u$s1.000.

Las acciones con mayor peso dentro de su cartera son Itaú Unibanco, con el 12% y la cervecería AmBev, que nació de la fusión entre las compañías Antarctica y Brahma (año 1999).

La empresa es una subsidaria de la multinacional belga Anheuser-Busch InBev.

En 2004 selló alianza con Interbrew, pasando a ser la mayor cervecera del mundo por volumen de ventas, con operaciones en varios países de América latina, incluyendo Argentina.

Con menor participación, del orden del 5% del total se ubican Petrobras y Vale do Río Doce. 4.- Premier Renta Mixta en Dólares (Clase A)

Este fondo es administrado por Supervielle. A diferencia de los anteriores se conforma exclusivamente de papeles argentinos nominados en dólares, tanto de renta fija como variable.

Su portafolio está encabezado por el Bonar 2024, con un peso de casi el 15% del total.

Le sigue el Discount en dólares, ley argentina (13%) y el Bono Provincia de Buenos Aires 2024, con cerca del 9%.

También incluye letras del Tesoro y Obligaciones Negociables de varias empresas de primera línea. 5.- Pionero Renta Fija Dólares (Clase A)

Se conforma con diversos bonos emitidos por el Estado nacional y por diversas provincias, Letras del Tesoro y ON de compañías privadas.

Las mayores participaciones corresponden a las distintas series de Letes. Agrupadas suman más del 20% del total, seguida por el Bonar 2024, con el 12%.

Este fondo es administrado por Banco Macro, se define de renta fija y su horizonte es de corto plazo.

La inversión inicial es de u$s1.000 y se rescata en 48 horas hábiles. ¿Cómo operar con los fondos?

Pertenecen a un grupo de personas que invierte con similares objetivos.

El patrimonio es administrado por profesionales, quienes se encargan de lograr el mejor balance riesgo-retorno según el perfil inversor.

Entre las principales ventajas se destacan la de poder entrar con poco dinero, en el caso de los denominados en dólares muchos de ellos parten de los u$s100.

También juega a su favor la posibilidad de realizar el rescate en cualquier momento, disponiendo del dinero en un plazo de entre 24 y 72 horas en la mayoría de los Fondos. En este sentido, se destacan por su liquidez.

Por su naturaleza, los fondos se clasifican en abiertos y cerrados:

- Los primeros no tienen un número máximo de cuotapartes. En consecuencia, el inversor puede comprar la cantidad de cuotapartes que desee en el momento que quiera, como así también puede retirarse en el momento que desee.

- Los segundos, en cambio, poseen un número determinado de cuotapartes desde su creación. Su precio depende de la oferta y demanda bursátil.

En cuanto a las preguntas más frecuentes de los potenciales clientes se destaca la referida a las cuotapartes.

Cuando un ahorrista realiza una suscripción en un fondo de inversión se le asigna una cantidad de las mismas. Cada una de ellas tiene un valor, lo que hace que el monto de su inversión varíe ante cambios en el mercado.