Se vienen los cambios: cómo van a ser los sueldos versión 2018 con las nuevas escalas de Ganancias

Desde enero, se actualizarán los valores para todo 2018 del Impuesto a las Ganancias, por lo que un soltero sin hijos pagará el tributo a partir de los $29.855 de sueldo neto, en tanto que los casados con dos hijos lo harán desde $39.495.

Esto significa una suba del 28,77% con relación a 2017, porcentaje que surge de la evolución anual del RIPTE, un índice que elabora el Ministerio de Trabajo, a octubre pasado, y que se aplica automáticamente en el inicio del año.

No obstante, la deducción de Ganancias aumenta en tanto avancen los ingresos: un soltero sin hijos, que gana $40.000 mensuales, pagará $16.043 (3,09% del neto); con $50.000, la retención salta a $47.270, lo que significa un 7,27%, y con $60.000, la tasa es de $85.684 (10,99%). Estas retenciones también irán creciendo durante el año en base a la actualización de los salarios.

"Un trabajador soltero, con una remuneración mensual de $30.000, durante 2017, sufrió una retención de $9.832. Con esa misma remuneración en 2018 quedará fuera del ámbito de imposición. Sin embargo, si tuviera un incremento del 20% en su salario, pasará a tributar $7.079 anuales", explicó Marcelo Rodríguez, de MR Consultores.

"Para el caso de un trabajador soltero, con una remuneración mensual de $60.000, durante el período fiscal 2017, sufrió una retención de $126.907. Con esa misma remuneración en 2018 pasa a pagar $85.620. Sin embargo, si tuviera un incremento del 20% en su salario, pasará a tributar $139.382, anuales. A partir de estos cambios, considerando un incremento salarial del orden del 20% en las remuneraciones para el 2018, se vislumbra una reducción de la tasa efectiva de imposición de alrededor del 1,5%", completó.

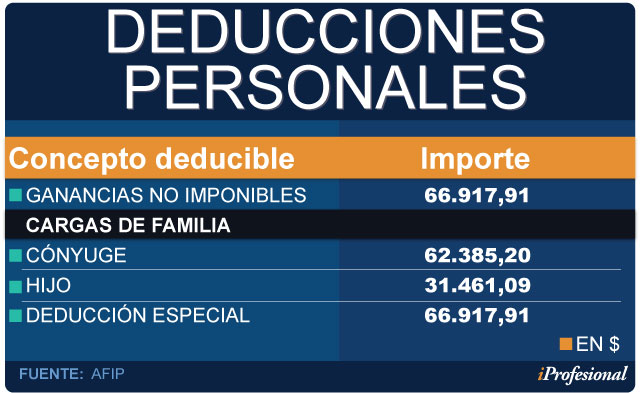

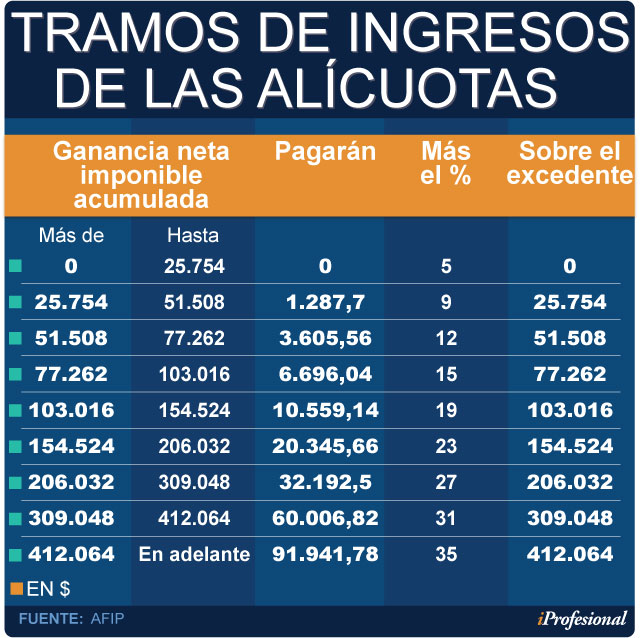

La Administración Federal de Ingresos Públicos actualizó los nuevos valores de las deducciones personales (mínimo no imponible, deducción especial y las cargas de familia) y los tramos de ingresos de las alícuotas que se utilizan para calcular la retención del Impuesto a las Ganancias.

Tal como diera cuenta iProfesional, ahora los valores son los siguientes:

Por las ganancias no imponibles hasta $66.917,91 anuales.

Por el cónyuge $ 62.385,20 anuales.

Por cada hijo, hija, hijastro o hijastra menor de 18 años o incapacitado para el trabajo $ 31.461,09 anuales.

Por la deducción especial de 4ta categoría, hasta la suma de $ 66.917,91.-

Con estos nuevos valores los empleados pagarán menos impuesto a las ganancias sobre los salarios que cobren desde el primer día de enero.

Las actualizaciones de los valores están contempladas en la ley de Impuesto a las Ganancias, en sus artículos 23 y 90, donde se establece un parámetro específico de actualización a través del coeficiente de variación anual de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE).

Para las actualizaciones de los valores fue utilizado el índice RIPTE a octubre del 2017.

Pisos de tributación

Por lo tanto, un asalariado sin cargas de familia y sin otras deducciones por hacer, el ingreso promedio mensual a partir del cual soportará el Impuesto a las Ganancias, será de $29.855 netos o $35.971 (incluido el proporcional del aguinaldo).

En tanto, si se trata de un empleado con dos hijos a su cargo (por ser menores de 18 años o incapacitados para el trabajo) y que puede deducir a su cónyuge (porque no tiene ingresos propios o, si los tiene, no superan los $66.917,9 en todo el año), entonces el piso salarial en Ganancias será de $39.494,7 netos o $47.584 brutos.

Asimismo, se actualiza el valor máximo deducible por el pago de salarios y contribuciones del sistema de servicio doméstico. Para 2018, ese monto tope será de 66.916,91 pesos.

Cambios

"La escala del impuesto, aun a pesar de las correcciones realizadas, sigue manteniéndose relativamente "˜aplanada', es decir que rápidamente se aplican alícuotas elevadas. Así, vemos que con ingresos mensuales del orden de los $70.000, la alícuota marginal, es decir aquella que grava cada peso adicional, es prácticamente la máxima (solteros 35% y casados con 2 hijos, 31%)", señaló el tributarista Jorge Jalfin a Clarín.

Además, agregó: "Una forma de atenuar el impacto del gravamen para ingresos medios sería la corrección de la escala progresiva del impuesto, fijando mayor cantidad de escalones que a su vez contemplen valores más elevados para que apliquen las alícuotas crecientes".

Por su parte, para Andrés Mir, del IARAF, "el hecho de haberse dispuesto una actualización automática de los valores de deducciones y los tramos de escala implica que los contribuyentes no quedan sometidos al arbitrio del gobierno de turno y que, en consecuencia, no se producirá la incorporación masiva de trabajadores al impuesto ni tampoco verán incrementada la proporción de sus ingresos que deben destinar al pago del impuesto aquéllos que lo deban abonar".

Rodríguez, de MR Consultores, además señala que "los trabajadores autónomos también se verán beneficiados por estos incrementos en los parámetros de liquidación y además tendrán un beneficio adicional".

En este sentido, destacó que "la reforma tributaria que está próxima a ser sancionada por el Congreso Nacional contempla la duplicación de la suma aplicable a la deducción especial, lo que genera un incremento de tal monto en $62.385,20".

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594104_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594133_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/591352_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/10/586412_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/07/580261_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/01/590518_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592863_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/08/583082_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/08/582660_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpeg/2022/12/547763_landscape.jpeg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/07/556908_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594106_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/05/574683_landscape.jpg)