Desde agosto, arranca una nueva etapa de pago electrónico y de obligación del posnet

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2016/12/438143.jpg)

Desde el 1 de agosto se aplicará el pago electrónico para la cancelación de las obligaciones impositivas y de los recursos de la seguridad social según lo dispuesto por la Administración Federal de Ingresos Públicos (AFIP) en la resolución general 4084-E/17.

Obligaciones y formas de pago:

Volante Electrónico de Pago (VEP):

- Pagos de hasta $10 por cualquier concepto

- IVA

- Seguridad Social Empleadores (excepto empleadores del personal de casas particulares)

- Impuesto a las Ganancias Personas Físicas - Declaración Jurada

- Impuesto sobre los Bienes Personales Personas Físicas - Declaración Jurada

Volante Electrónico de Pago (VEP) y otros medios de pago:

- Impuesto a las Ganancias Personas Físicas - Anticipos

- Impuesto sobre los Bienes Personales Personas Físicas - Anticipos

- Autónomos - Categorías II y II'-

Para realizar el pago de las obligaciones impositivas y de los recursos de la seguridad social se podrá utilizar la transferencia electrónica de fondos, mediante las siguientes opciones:

- Débito automático, pago telefónico o por “Internet”, con tarjeta de crédito.

- Débito en cuenta, a través de cajeros automáticos.

- Débito directo en cuenta bancaria, previa adhesión al servicio solicitándolo telefónicamente o personalmente en el banco.

- Pago electrónico, utilizando tarjetas de crédito y/o débito.

- Cualquier otro medio de pago electrónico regulado por el Banco Central.

Importante: no aplicará para quienes se encuentren obligados a utilizar el sistema “Cuentas Tributarias”, quienes continuarán cancelando sus obligaciones según la resolución general 3.486 y 1.778. Asimismo, mantiene su vigencia el cronograma de formas de pago establecido en las resoluciones generales 3.936, 3.982 y 3.990 y sus respectivas modificaciones, para los trabajadores autónomos y los pequeños contribuyentes adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS).

También se podrán realizar los pagos mediante depósito bancario, utilizando alguno de los siguientes medios:

- Débito en cuenta en pesos.

- Cheque común en pesos, emitido por el titular de la obligación que se cancela a la orden del banco recaudador.

- Entidades habilitadas por la AFIP.

- Cheque de pago financiero en pesos.

- Cheque cancelatorio en pesos.

- Otros obligados a realizar pagos electrónicos

Monotributo:

Los contribuyentes encuadrados en las categorías D, E, F, G, H, I, J y K del Régimen Simplificado para Pequeños Contribuyentes, deberán cumplir con las obligaciones de pago mensual, mediante alguna de las modalidades electrónicas.

Aquellos pequeños contribuyentes que se encuentren en las categorías A, B y C deberán cumplir con sus obligaciones de pago mediante alguna de las modalidades mencionadas a partir de noviembre de 2017.

Se encuentran exceptuados de cumplir dicha obligación, los pequeños contribuyentes inscriptos en el Registro Nacional de Efectores de Desarrollo Local y Economía Social del Ministerio de Desarrollo Social, los asociados a cooperativas de trabajo y los adheridos al Régimen de Inclusión Social y Promoción del Trabajo Independiente, señalan desde El Contador Online.

Grandes contribuyentes de agencia y nacionales:

Pago de los impuestos y cargas sociales por medio del Volante Electrónico de Pago (VEP).

Obligación de aceptar medios de pago electrónico

Los contribuyentes que realicen en forma habitual la venta de cosas muebles para consumo final, presten servicios de consumo masivo, realicen obras o efectúen locaciones de cosas muebles, deberán aceptar como medios de pago las transferencias instrumentadas mediante tarjetas de débito, tarjetas prepagas no bancarias u otros medios de pago que el Poder Ejecutivo Nacional considere equivalentes, excepto en las situaciones previstas en la Ley 27.253 (el importe de la operación sea inferior a diez pesos, o la actividad se desarrolle en localidades cuya población resulte menor a 1.000 habitantes).

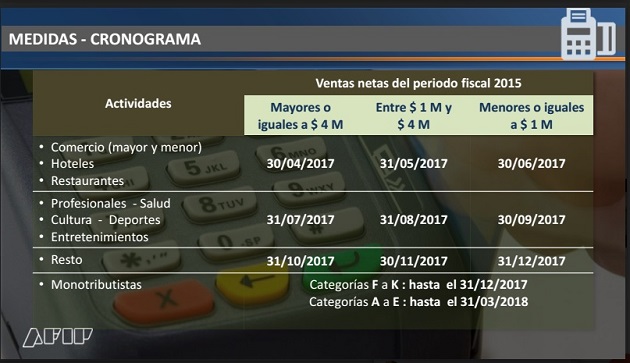

Se determinará según la sección a la que pertenece el código de la actividad desarrollada - de acuerdo con el "Clasificador de Actividades Económicas (CLAE) - F. 883" y el monto total de ingresos brutos anuales que surjan del último balance comercial cerrado con anterioridad al 31 de diciembre de 2015, inclusive, o los obtenidos durante dicho año calendario de tratarse de sujetos que no confeccionan balances comerciales. La obligación es para quienes desarrollen:

- Comercio al por mayor y menor

- Servicio de alojamiento

- Servicio de comidas

- Servicios profesionales -Ingresos brutos del período fiscal 2015 mayores o iguales a $4 millones-

- Servicios de la salud humana y acción social -Ingresos brutos del período fiscal 2015 mayores o iguales a $4 millones-

- Servicios de entretenimiento -Ingresos brutos del período fiscal 2015 mayores o iguales a $4 millones-

- Servicios culturales y deportivos -Ingresos brutos del período fiscal 2015 mayores o iguales a $4 millones-

- Las demás actividades -Ingresos brutos del período fiscal 2015 mayores o iguales a $4 millones-

Se considerará el monto total de ingresos brutos anuales que surjan del último balance comercial cerrado con anterioridad al 31 de diciembre de 2015, inclusive, o los obtenidos durante dicho año calendario de tratarse de sujetos que no confeccionan balances comerciales.

En caso de desarrollarse dos o más actividades, deberá considerarse la fecha de aplicación correspondiente a la actividad principal declarada ante el Organismo al 31 de diciembre de 2015 y sumarse los ingresos brutos anuales de todas las actividades.

En tanto que los monotributistas, deberán aceptar los medios de pago mencionados cuando encuadren en alguna de las categorías de la F a la K desde el 31 de diciembre de 2017 y aquellos que se encuentren en cualquiera de las categorías de la A a la E desde el 31 de marzo de 2018.