"Precios Transparentes" noquearon a las cuotas: un 74% sólo usa la tarjeta para comprar en un pago

:quality(85)/https://assets.iprofesional.com/assets/jpg/2017/03/440662.jpg)

Los peores temores quedaron confirmados: tal como anticipaban desde comerciantes hasta expertos en consumo, "Precios Transparentes" está resultando ser un verdadero fracaso.

Pese al optimismo inicial del Gobierno, el ambicioso plan que tenía como objetivo acelerar el consumo e intentar llevar claridad a un mercado que los funcionarios consideraban viciado por la "fantasía" de las cuotas sin interés, terminó "noqueando" al financiamiento.

Según un revelador revelamiento privado, el uso de tarjetas no sólo experimentó un desplome en febrero sino que, además, casi ocho de cada diez compras realizadas con plásticos se efectuaron en un sólo pago.

Incluso más. En una economía como la Argentina, en la que los consumidores durante años se acostumbraron a atar su consumo al pago en cuotas, se dio una situación impensada: apenas 4% de las operaciones se financiaron a doce meses.

La estrategia que impulsó el ministro de Producción, Francisco Cabrera, y el secretario de Comercio, Miguel Braun, se había planteado como meta quitarle el velo a esa estrategia comercial instalada durante años y demostrarle a los consumidores que, en realidad, sí había un costo financiero extra que lo pagaban de sus bolsillos.

La idea de ponerle fin a los subsidios cruzados que encerraban las cuotas sin interés y que terminaban castigando a quien pagara al contado, fue apoyada por el presidente Mauricio Macri, quien le dio vía libre a sus funcionarios para que implementen la iniciativa, pese a todas las señales de alerta que lanzaron en la previa tanto analistas y comerciantes.

Luces de alerta motivadas porque la puesta en práctica de "Precios Transparentes" tenía lugar en un contexto muy delicado, en el que el consumo todavía seguía sin dar muestras claras de recuperación.

La apuesta oficial era bastante arriesgada. Y bastaron pocos días para que el tándem Cabrera-Braun experimente el primer trago amargo con este experimento: en el fin de semana siguiente al anuncio de la medida, se confirmó que los consumidores reaccionaron con muchísima cautela, presos de la incertidumbre y la confusión.

Sobre todo, porque los precios al contado bajaron poco, cerca de un 10% promedio, mientras que el valor de las cuotas se encareció alrededor de un 20%, con algunos productos de la categoría "electro" que incluso treparon por encima del 40%.

Este desfasaje -que terminó encareciendo la financiación de artículos demasiado costosos como para la clase media pueda adquirirlos en un único pago, como es el caso de heladeras, televisores o lavarropas-, determinó que se derrumbaran el uso de tarjetas en general y los planes de cuotas en particular.

Apenas se conoció la recepción negativa que estaba teniendo la iniciativa oficial en los comercios, el ministro Cabrera tuvo que salir a admitir que los "precios bajaron menos" de lo que esperaban y que, además, hubo un freno en el consumo.

El funcionario, que apostó fuerte por el plan, igualmente intentó capitalizar todos los datos negativos, al argumentar que este escenario era consecuencia de que logró "romper la magia y el autoengaño de que con las cuotas no se cobraba interés".

Sin embargo, las justificaciones no alcanzaron para tapar el paso fallido que terminó siendo "Precios Transparentes".

En este sentido, la Confederación Argentina de la Mediana Empresa (CAME) informó que los comercios minoristas registraron en febrero una caída del 4% en sus ventas con respecto a igual mes de 2016.

De acuerdo con la entidad, gran parte del problema se explicó por la "complejidad inicial" del plan que terminó dándole un golpe de gracia al "tarjeteo".

"En febrero, el consumo fue menor, en parte por la confusión que inicialmente generó el programa Precios Transparentes, donde muchos individuos interrumpieron la compra en cuotas al sumarse el interés en la financiación", confirmaron desde CAME.

El cuadro empeora cuando se analiza la performance de los bienes durables, uno de los rubros que -según había asegurado el propio Cabrera-, iba a ser de los más beneficiados al transparentar los planes de financiación.

El estudio de CAME revela que fueron los rubros que mostraron las mayores bajas en febrero: la venta de calzados cayó casi 7%, la de electrodomésticos y productos electrónicos bajaron 5%, mientras que las de indumentaria y textiles retrocedió casi 4 por ciento.

En paralelo, un relevamiento de Kantar TNS Gallup no hace más que confirmar que el plan del macrismo funcionó mejor en la teoría que en la práctica: la predisposición a comprar bienes durables mostró un retroceso de 4% en febrero en comparación con el mes anterior.

Pagos en cuotas sufren un "nocaut"

Pero los consumidores no sólo compraron menos sino que, además, comenzaron a pensar en "corto plazo", dado que muy pocos optaron por operaciones financiadas.

En primer lugar, un reporte de la firma Increase reveló que las transacciones con tarjetas de crédito y débito retrocedieron casi 30% en febrero con respecto a enero.

En paralelo, la iniciativa no ayudó a que la gente gaste más: el valor de ticket promedio bajó levemente, al pasar de $962 en enero a $939 de febrero, lo que implicó una contracción del 2,3%.

Los datos de Increase, basados en la actividad de los comercios a los cuales les provee su plataforma de ventas, señalan que el 90,5% de las operaciones con tarjetas se efectuaron con débito, mientras que apenas 9,5% de las mismas se realizaron con crédito.

Las diferencias saltan a la vista si se realiza un comparativo con octubre de 2016, momentos en que la medida todavía no había sido comunicada por el Gobierno.

En ese entonces, la situación era puesta: apenas 8 de cada 100 abonaron con débito.

Además, en ese mes del 2016, el 51% de los usuarios optó por pagar con crédito y en cuotas, mientas que un 41% lo había hecho en un solo pago.

Entre los que prorratearon con tarjeta de crédito, la opción de los tres pagos fue la modalidad favorita: la usaron el 62% de los consumidores. En tanto, el 38% optó por cancelar en 6 a 12 meses.

En febrero, en cambio, el contado fue la modalidad que se impuso por lejos: fue elegida por el 74% de los usuarios.

Por su parte, apenas el 13% eligió los tres pagos, mientras que los planes a 6 o 12 meses acapararon cerca del 8,5% del total.

El dato curioso fue la aparición de una alternativa que, hasta antes de la vigencia de la medida, no era tan común: las dos cuotas, opción que fue utilizada por cerca del 4% de los consumidores

Una medida, muchas dudas

Los cambios en el comportamiento de los consumidores revelan que los mismos estaban cómodos con lo que consideraban eran las "cuotas sin interés", pese a que el Gobierno se empeñó en tildar a los planes de financiación como una "fantasía".

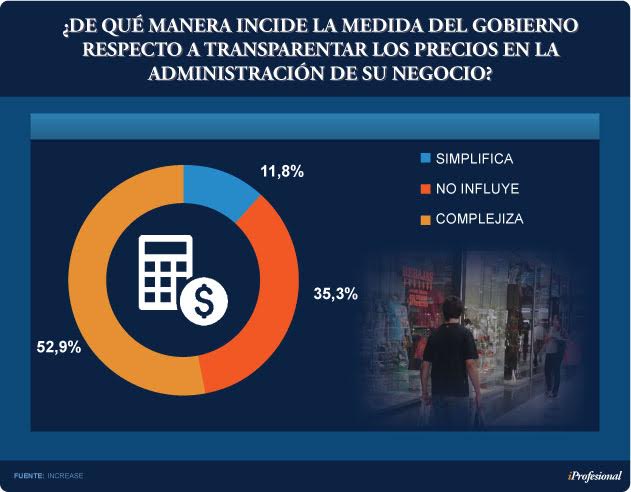

De acuerdo a una encuesta realizada por la consultora Increase, un 53% de los comerciantes consultados aseguran que el nuevo esquema de "Precios Transparentes" no hizo más que complejizar la venta.

Un relevamiento de iProfesional pudo comprobarlo: los carteles de “pregunte por financiación” que poblaron las vidrieras atentaron contra la compra casual.

Si bien los bancos y las grandes cadenas estarían negociando con el Gobierno una estrategia para ofrecer verdaderas cuotas sin interés, los comerciantes sienten que el plan oficial fue un importante paso atrás.

De hecho, apenas 6 de cada 100 encuestados consideran que la decisión de transparentar los precios impactará positivamente en los niveles de ventas.

Mientras tanto, no pierden el tiempo y buscan una vía alternativa. La idea es sellar acuerdos que no contradigan la normativa vigente. Para ello, son más los comercios que, antes de esperar una medida de la Secretaría que conduce Braun, están saliendo a tejer acuerdos con entidades para ofrecer pagos a tasa cero.

Incluso, un gerente de una reconocida cadena de retail aseguró que, pese a que el Gobierno insiste en lo contrario, antes de "Precios Transparentes" sí se ofrecían planes sin sobrecostos ocultos.

Para ello las tarjetas de crédito ofrecían al comercio una tasa anual de 26% en 12 pagos, pero tenían una forma para otorgar cuotas sin interés.

"Nosotros renunciábamos a 10 puntos y la tarjeta retiraba los otros 16 pidiendo, a cambio, una mayor visibilidad como medio de pago", reconoció el directivo a este medio.

"Esta táctica no contradice el espíritu del plan", señaló, para luego agregar que ya están reflotando este tipo de acuerdos.

El propio Braun había explicado que un local puede ofrecer financiación sin interés con algún banco pero no con todos pues, de este modo, estaría encubriendo un costo de financiación que abonarían los clientes que paguen al contado.

Otro gran jugador que está apostando por estos acuerdos es MercadoLibre, una de las empresas que podría considerar más inoportuna la llegada de Precios Transparentes.

El principal sitio de e-commerce de la región había comenzado a promocionar su Visa MercadoPago en alianza con el Banco Patagonia, con la cual ofrecía 12 pagos a tasa cero en cualquier compra realizada en su plataforma.

En paralelo, los planes “blandos” de hasta 50 cuotas propuestos por los bancos estatales –Nación, Ciudad y Provincia–, tampoco lograron llevar "transparencia" y terminaron sumando más confusión a los usuarios.

Dichos planes empezaron a convivir con los esquemas de específicos de las tarjetas, los programas Ahora 12 y Ahora 18, y las promociones bancarias. Y son pocos los consumidores que están bien informados sobre las diferencias de costos entre unos y otros.

Por el momento, el Gobierno insiste en que finalmente comenzará la carrera entre bancos, emisoras de plásticos y comercios por ofrecer la mejor financiación.

Sin embargo, los funcionarios se siguen topando con problemas: no logran hacer llegar el mensaje a los consumidores de que la acción los beneficia, en momentos son muchos los comercios que todavía siguen ofreciendo cuotas más caras que antes de que entre en vigencia la medida.

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592413_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592410_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/09/584426_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592397_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2020/04/495328_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/591600_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592200_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/08/581360_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/591897_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/10/585178_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2023/04/552266_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/png/2024/07/579245_landscape.png)