Las "cuevas" se reinventan: aprovechan las demoras en los pagos y hasta cambian cheques por celular

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2016/05/431397.jpg)

En este último tiempo, las fotos de cheques en Whatsapp le están quitando espacio a las de los hijos, las familias y mascotas.

Es que un buen número de firmas que operan en el sistema informal de descuento de valores han implementado una modalidad cuyo punto de partida es, precisamente, el envío de la foto del papel a negociar a través de esa red social o bien por e-mail.

Es más, varias de las que promocionan sus servicios a través de la web muestran cuál es el recorrido que debe transitar el potencial cliente para concretar la operación.

El primer paso es la búsqueda de información, tanto del individuo -si no es conocido- como así también de los cheques que desea descontar.

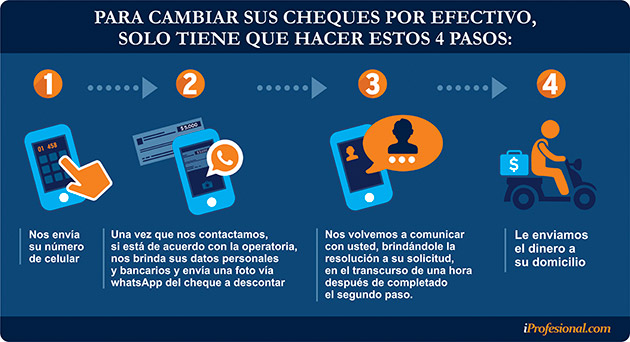

Para cambiarlos por efectivo, tiene que cumplimentar con estos cuatro pasos:

1. Enviar su número de celular.

2. Esperar que la firma lo contacte para enviarle sus datos personales, bancarios y una foto del cheque a descontar.

3. En no más de una hora, se le da respuesta a su solicitud.

4. Cumplimentado lo anterior y aceptando las condiciones, recibe el dinero en su domicilio.

Esta operatoria, que se desarrolla en un terreno estrictamente confidencial, ha hecho que el mercado pierda aun mayor visibilidad.

Las tasas que se aplican en cada operación son prácticamente a medida del interesado, en función de los montos, plazos, tipo de cliente y firmante del cheque.

"Todo se evalúa según el nivel de ingresos", señala una fuente consultada. Como en todo mercado, existen diferentes nichos que son atendidos por distintos perfiles de financieras.

Por un lado, están las que se dedican principalmente a adelantar el efectivo contra valores, propios o de terceros, luego de que éstos hayan agotado la línea de crédito para descuento de cheques ofrecida por el banco.

Cambia, todo cambia…

La letra de esta vieja canción ha cobrado vigencia desde el mismo momento en que el Gobierno decidió levantar el cepo cambiario.

La gran mayoría de las cuevas que durante varios años estuvieron abocadas a la venta de dólares blue -por montos relativamente importantes- sufrieron un duro revés tras el quite de las restricciones.

Ante el nuevo escenario, varias de ellas -que tenían como negocio principal esa actividad- se vieron obligadas a reinventarse. Más concretamente, a "pesificarse".

En tal sentido, debieron encarar nuevas estrategias para mantenerse activas en un mercado altamente competitivo. Entre ellas, la de volver a darle impulso a una actividad que hasta antes del cepo conocían casi de memoria.

Por lo pronto, el contexto les juega a favor en un sentido. Es que si antes el problema era hacerse de dólares, ahora el gran inconveniente de particulares y empresas es conseguir pesos para cubrir el banco.

Esto, en un contexto en el que muchos profesionales independientes, pequeñas y medianas empresas necesitan recomponer el capital de trabajo, a raíz del estiramiento en la cadena de pagos.

"Este año están todos sentados sobre la caja" sostuvo Patricia Furlong, vicepresidenta de servicios corporativos de American Express.

"Hoy no podes hablar de menos de 60-90 días, según el sector, cuando antes se cobraba a 30 o 45. Los plazos, como mínimo, se han duplicado", expresó Pablo Reale, presidente de la Unión Industrial de la Provincia de Buenos Aires.

"Te empapelan con cheques. Todo el mundo maneja pagos diferidos y se los van pasando con tiempos más largos", agregó.

Ante este escenario en el que los gerentes administrativos y de finanzas se dedican a "patear proveedores", el descuento de cheques se viene imponiendo con mayor énfasis.

El volumen de este negocio está asociado directamente con el estado de salud de la cadena de pagos.

En un contexto como el actual, el estiramiento de los plazos se suma al incremento en los costos laborales, al tarifazo y a una elevadísima presión impositiva.

Los bancos hacen saber a sus clientes que el descubierto en cuenta corriente ahora se elevó a algo más del 40%.

Más aun: si se consideran otros gastos -que conforman el costo financiero total- esa cifra se eleva a un 60%.

Para peor, el crédito bancario que se canaliza a través de la compra de cheques está prácticamente paralizado: en lo que va del año se registra una caída del orden del 8%, frente a una inflación que acumula un 18%.

Al cerrarse parcialmente esta vía de financiamiento -que permite hacerse de fondos para apagar el rojo de las cuentas bancarias- las financieras encuentran terreno fértil para acrecentar su negocio.

En otras palabras, ganan prestando pesos del mismo modo al que lo hacían antes entregando dólares blue.

En torno a esta actividad, una de las preguntas más recurrentes es si la misma es lícita o no.

El descuento es legal si se trata de cheques de pago diferido que son descontados en bancos o sociedades autorizadas. La pregunta que surge entonces es por qué muchos particulares recurren a una cueva.

Según el responsable de una financiera líder en este mercado, "en la mayoría de los casos se debe a que los bancos con los que operan les han impuesto un límite menor al que requieren, ya sea en el monto como también en el plazo para bajar el descubierto.

En tal sentido, las cifras que proporciona el Banco Central son elocuentes: los adelantos en cuenta corriente en abril mostraron una caída del 2% frente al promedio del primer trimestre del año.

Números del mercado

Una persona que requiera hacerse de cash y desee informarse sobre los costos asociados a la venta de cheques, puede verse sorprendida por el alto "peaje" que tendrá que convalidar.

Por ejemplo, una de las financieras que operan vía web (y a través de "mensajitos") indica que la tasa aplicable tiene un piso del 3% mensual.

Esta cifra se puede elevar a más del triple (10%) dependiendo de la calidad del cheque y de la calificación crediticia del interesado.

Quienes están más urgidos de hacerse de fondos y no cuentan con el respaldo suficiente para pelear las condiciones del adelanto se pueden topar, incluso, con tasas muy por encima de las mencionadas.

Desde una financiera que funciona en el barrio de Belgrano afirmaron que "los costos de la operatoria varían según el firmante y los plazos".

"A modo de referencia, el interés máximo que cobramos es del 12% mensual, al que se le puede sumar un 3% fijo de gestión", remarcaron.

No obstante, aclaran que estos porcentajes sólo se aplican en caso de un cliente desconocido y si la cuenta originaria de la operación está marcada en alguna de las bases de antecedentes crediticios.

Estos factores influyen en el riesgo de incobrabilidad. A partir de ellos se calcula la tasa variable. "El interés aplicado lo informamos luego de analizar la operación y el tipo de cliente", aseguró la fuente consultada.

En la mayoría de los casos, a la tasa de interés nominal anual se le debe sumar una comisión que ronda el 5%.

De modo tal que, de movida, por un cheque de $30.000 a los 30 días, el monto a recibir desciende a $27.600.

Yendo al extremo más oneroso (10% mensual), por el mismo importe, plazo y comisión, se recibirán tan sólo $25.500.

El lapso mencionado (30 días) es el más frecuente que se está negociando en la actualidad, aunque también se están pactando más operaciones a dos y tres meses.

¿En cuánto difieren estas tasas de las que cobran los bancos?

En principio, una empresa mediana o pequeña que presenta un buen balance debe afrontar un costo financiero total (incluyendo comisiones y gastos por la operación) que oscila entre el 2% y el 5% mensual, según el banco, tipo de operación y perfil del cliente.

Los bancos no le cobran la misma tasa a todos. Aplican tipos de interés preferenciales para aquellos con mejores calificaciones que, además, pueden descontar valores de más largo plazo.

El problema radica en que las entidades suelen asignarles un cupo de descuento permitido que muchas veces resulta inferior a las necesidades de la firma.

"La razón del porqué es tan costosa y más compleja esta operatoria es que, a raíz del freno en la actividad, comenzó a trepar el número de cheques rechazados y esto complica la cobranza", afirman desde un banco.

Es por ello que los gerentes de sucursales están ajustando los procedimientos al momento de elegir los valores a descontar.

"Si antes presentaba dos cheques, uno perfecto y el otro con alguna referencia negativa, me tomaban los dos. Ahora sólo aceptan el que está perfecto", comenta un empresario que, a raíz de su actividad, utiliza en forma asidua este mecanismo para financiarse.

Al tratarse de un segmento que se mueve en la informalidad, no existen cifras precisas que permitan determinar la real dimensión de este circuito.

No obstante, los operadores estiman que el volumen no es para nada despreciable, habida cuenta de que un 30% de la economía opera por fuera de los carriles formales.

Este es uno de los motivos que alientan el crecimiento y uso de esta operatoria, que se potencia en momentos como este, en los que la cadena de pagos se resiente y el consumo se retrae.