Por los dólares: ya arrancó la temporada de bonos provinciales y gobernadores piden calificaciones de riesgo

/https://assets.iprofesional.com/assets/jpg/2016/05/431430.jpg)

Fue como si hubiese sonado un disparo de largada.

El fin del default de la deuda soberana era la señal que esperaban los gobernadores provinciales para lanzarse a buscar financiamiento externo.

La exitosa colocación de un bono nacional -por un volumen de u$s16.500 millones, a tasas que promediaron el 7,2%- marcó la pauta de que ahora sí es posible conseguir crédito internacional para las provincias.

Antes, el aislamiento financiero del país hacía que les resultara demasiado oneroso -si no directamente inviable- pensar en endeudarse.

Siempre un gobierno regional debe pagar un "plus" sobre el tipo de interés que abona el gobierno nacional.

De manera que en una nación a la que los mercados castigaban con tasas cercanas al 9%, el costo del financiamiento provincial entraba de lleno en la zona de los dos dígitos.

Sin embargo, a pocas semanas de la salida del default, ya se empezaron a ver las consecuencias positivas del cambio de clima.

Por lo pronto, Mendoza acaba de colocar u$s500 millones al 8,6%, a un plazo de 8 años.

Pocos días antes, la nota la había dado Neuquén, con una emisión de u$s250 millones, también al 8,6% (originalmente pensaba abonar un 9%) pero con el beneficio de cancelación a un período más extenso: 12 años.

Antes, en marzo, la provincia de Buenos Aires había hecho una emisión de u$s1.250 millones. Al no haber en ese entonces acuerdo con los buitres, tuvo que convalidar unos puntos más (9,37%) a un plazo más corto (8 años).

La lista de jurisdicciones lejos está de terminar en las mencionadas: Chubut, Salta, Santa Fe, Córdoba, la Ciudad y nuevamente la provincia de Buenos Aires, se preparan para captar unos u$s4.000 millones.

"El optimismo que se está viendo con la sobreoferta de los inversores a Neuquén demuestra el interés que hay por la Argentina. Por lo menos, de parte del sector financiero", destacó Marcos Wentzel, director de Puente.

Desde el lado inversor, está claro cuál es el atractivo: en un mundo de tasas cercanas a cero, conseguir rendimientos del orden del 8% se presenta como un gran negocio.

El detalle que completa la oferta atractiva es que ahora, con una orientación económica más "market friendly" y ya superado el litigio con los acreedores, el riesgo de estas emisiones se reduce drásticamente.

Claro que no todas las provincias son iguales, ni en recursos naturales ni en influencia política.

De modo tal que ahora los inversores empezarán a poner la lupa sobre los factores que pueden determinar cuáles convalidarán un mayor interés y las que se ubicarán cerca del riesgo soberano argentino (considerado la tasa mínima a la que pueden aspirar las juridiscciones).

"No es lo mismo la situación del Gobierno nacional que la de las provincias. Y eso se tiene en cuenta en el precio de emisión y en el interés que se debe pagar", expresaron desde Delphos Investment.

Desde esta consultora recordaron que existen otros factores que hacen más tentadoras algunas colocaciones. Es el caso de bonos que tienen condiciones de emisión con garantías extra que -según la jurisdicción- puede ser la coparticipación o las regalías petroleras.

En este escenario, se vuelven importantes las "notas" que emiten las calificadoras de riesgo, determinantes a la hora de que los inversores tomen la decisión de colocar fondos en títulos públicos que se vayan a emitir en los próximos meses.

Por este motivo, ya son varios los gobiernos provinciales que, tal como aseguraron a iProfesional distintas fuentes, se han acercado a compañías como Moody's, Standard & Poor's (S&P) o Fitch Ratings para solicitar sus servicios.

Economía, finanzas y algo más

A la hora de ponerle una puntuación al riesgo crediticio de una provincia, son varios los factores que entran en consideración, incluyendo el político.

Así lo han señalado a este medio los analistas de las calificadoras de riesgo más importantes que aclararon que si bien en los informes siempre figuran datos económicos y financieros, resulta imposible desconocer la influencia de otros aspectos, como por ejemplo el tipo de relación entre el Presidente y el gobernador en cuestión.

"Los factores políticos se analizan y se reflejan a través de los indicadores de transferencias federales de coparticipación hacia las provincias", afirmó Alejandro Pavlov, analista de Moody's.

Del mismo modo, desde Fitch Ratings, Cintia Defranceschi indicó que "lo que se evalúa es si dicha provincia es muy dependiente de las transferencias discrecionales, en las que mucho tiene que ver la arista política".

"Si tiene alta participación de ingresos, entonces hacemos un análisis adicional", aclaró.

En estos casos se estudia, ante un cambio o enemistad con el Gobierno central, de qué manera una disminución de esos fondos discrecionales puede afectar las finanzas locales.

No obstante, no todos los gobernadores cuentan con el suficiente "blindaje".

Si bien algunas provincias gozan de cierto margen de maniobra cuando el Presidente les da la espalda, otras son muy dependientes, algo que ha quedado bien en claro durante la gestión de Cristina Kirchner.

Durante su mandato, los "premios y castigos" eran moneda corriente. Y, lógicamente, las notas de las calificadoras tienen en cuenta este factor de riesgo.

Las agencias de rating crediticio también le prestan atención a otras cuestiones, como los reclamos gremiales que pueda tener una jurisdicción, ya que pueden derivar en un incremento del gasto que, en definitiva, afecta la situación fiscal.

"Todas estas cuestiones políticas son incorporadas y se van elaborando distintos escenarios", reveló Pavlov.

"En países más estables, la política no influye mucho. En otros, como el nuestro, resulta fundamental", remarcó.

Adicionalmente, los analistas explicaron que a veces no puntúan a la provincia en general sino al bono en particular.

En estos casos, cobran relevancia otras cuestiones. Por ejemplo, si cuentan con algún resguardo "adicional" como puede ser una garantía de coparticipación o de regalías.

Puede ocurrir, incluso, que la calificación de ese título sea mayor que la de la propia jurisdicción.

Es que, como intentan asegurar el pago de ese bono con un instrumento especial, entonces reciben una nota un poco mayor. Aunque, según recordó Pavlov, por lo general "nunca bajan de la calificación de la provincia".

En tanto, Defranceschi sostuvo que en esos casos se analiza "la garantía, cómo se instrumenta, cuál es la estructura legal que la respalda (por ejemplo si hay algún fideicomiso en garantía y pago de bonos) y, en algunos casos, puede ser que se le dé un escalón diferencial", remarcó.

Inversores, atentos al puntaje de cada provinciaLas calificaciones que establecen las distintas agencias varían de acuerdo con:

-Los plazos de la deuda (largo o corto).

-El tipo de moneda (local o extranjera).

-El perfil de los inversores (argentinos o del exterior).

Tal como explicaron a este medio los expertos de diferentes calificadoras, las notas no son estáticas sino que van variando de acuerdo con las circunstancias coyunturales importantes.

Por caso, en febrero pasado Standard & Poor's elevó la nota a escala global (tanto en moneda local como extranjera) de la Ciudad de Buenos Aires y las de las provincias de Córdoba, Mendoza y Buenos Aires, llevándolas a "B-" desde "CCC-".

¿Qué implica este cambio? En el vocabulario de esta compañía, significa que el emisor (las cinco jurisdicciones mencionadas) en principio tiene capacidad para cumplir con sus compromisos financieros.

No obstante, esta nota da cuenta de que ante cualquier cambio adverso -financiero o económico- pueden enfrentarse a una limitación en su voluntad de hacerlo.

El signo menos (-) que complementa la calificación implica una posición relativa más débil dentro de la categoría. Dicho de otro modo, que está más cerca de empeorar que de mejorar.

A la hora de argumentar el motivo que justificó el cambio a un mayor puntaje, desde Standard & Poor's señalan que se vieron arrastradas positivamente por la mejora de la nota de la Argentina como país soberano.

En el mercado doméstico, también hubo nuevas calificaciones. En las deudas a largo plazo:

-La Capital Federal y Córdoba recibieron un "raBBB"

-En tanto, provincia de Buenos Aires, Mendoza y Neuquén obtuvieron un "raBBB-".

¿Que significa ese puntaje? Que tienen una adecuada capacidad de pago, aunque pueden verse afectadas por factores económicos adversos o cambios circunstanciales.

Del mismo modo que en el caso nacional, el signo menos (-) pone a las tres jurisdicciones en condiciones más complicadas dentro de la categoría.

¿Cómo es la situación de Córdoba? Para su deuda de corto plazo obtuvo un "raA-2", que significa que tiene una capacidad satisfactoria para hacer frente a su deuda en relación con otras entidades del mercado.

¿Y Neuquén? A los ojos de S&P, le corresponde un "raA-3", nota que implica que "es más probable que condiciones económicas adversas o circunstancias coyunturales debiliten la capacidad" como emisor.

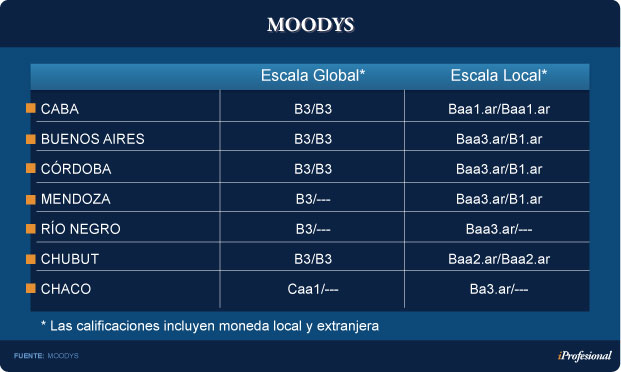

Otra de las calificadoras que revisó las notas fue Moody's. Hace unos días mejoró en cuatro escalones la deuda en moneda extranjera de la provincia de Buenos Aires (pasó de B1.ar a Baa3.ar).

En el resto de las jurisdicciones, el puntaje no varió demasiado.

En resumidas cuentas, la Capital Federal, provincia de Buenos Aires, Córdoba, Mendoza y Chubut tienen una situación crediticia promedio en escala nacional de largo plazo representada por la nota "Baa".

Excepto la provincia sureña y CABA, el resto de las jurisdicciones tienen también puntuación de corto plazo.

El "B1.ar" que han recibido los cuatro gobiernos determina que "muestran una capacidad de pago débil con relación a otros emisores locales".

Distinto es el caso de Chaco, en la que el riesgo es mayor en el largo plazo (no cuenta con notas para el corto).

Las calificaciones "Ba" hacen referencia a que puede llegar a tener problemas al momento de afrontar sus compromisos.

O, dicho en los términos de la misma calificadora, "muestran una capacidad de pago inferior al promedio".

En escala global, las notas de Capital Federal, provincia de Buenos Aires, Córdoba, Mendoza y Chubut en moneda nacional muestran un "B". La misma puntuación es la que recibieron las tres primeras jurisdicciones en moneda extranjera.

Cierran el listado las provincias de Entre Ríos, Formosa y Chaco, que están por debajo de la calificación del país, con un "Caa" para su deuda en pesos (no tiene compromisos moneda extranjera).

A diferencia de S&P, Moody's utiliza las numeraciones (1, 2 o 3) para marcar cuán alejados están de los escalones anteriores.

Así, si el número que acompaña es 1, entonces está más cerca de mejorar que de empeorar.

En tanto, Fitch Ratings colocó puntuaciones de "B" en escala global de largo plazo a tres jurisdicciones: Ciudad de Buenos Aires, Neuquén y Salta (la Capital obtuvo una "B" a corto plazo, mientras que el resto no fue calificado).

A nivel local, las notas fueron entre "A" y "BBB-" para deudas con períodos mayores a 12 meses.

La mejor fue la de Salta ("A") mientras que la más baja fue para Neuquén ("BBB-").

En posición intermedia, Corrientes, Entre Ríos y La Rioja lograron un "BBB" mientras que CABA y Santa Fe, un "AA-".

Para las calificaciones a corto plazo, la cosa fue pareja, ya que todas tuvieron una "A".

La diferencia estuvo en la numeración que la acompañó: mientras que en Neuquén, Corrientes y La Rioja fue un "3", en Capital Federal y Santa Fe fue un "1".

Ahora llegó el momento de la verdad.

Todos los gobernadores están a la espera de que su emisión logre cumplir con los objetivos de obtener "dólares frescos" y aliviar los rojos fiscales que dominan sus cuentas.