Monotributo: la inflación y la falta de ajuste convirtió en inservibles las categorías más altas del régimen

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2015/09/423076.jpg)

A casi dos años de la última modificación, las categorías más altas del Monotributo pasaron a ser "inservibles". En buena medida, los motivos que explican este problema ya son conocidos: la inflación y la falta de adecuación de los parámetros estáticos.

Pero, además, el régimen simplificado posee una serie de obligaciones implícitas que también son determinantes. La más significativa es la de tener una cantidad fija de empleados, que varía de acuerdo con la categoría.

Así, por ejemplo, será obligatorio que un monotributista que facture hasta $600.000 posea tres dependientes. Para el caso de que sus ventas no superen los $540.000, la norma establece un mínimo de dos trabajadores.

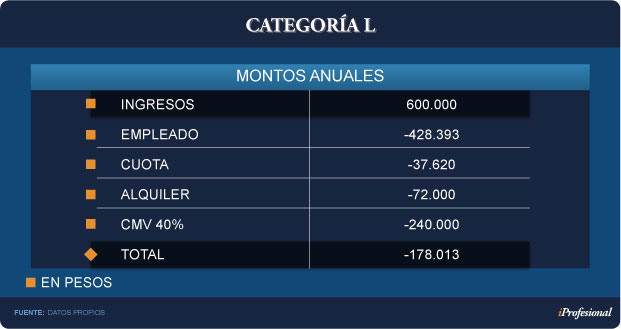

Precisamente, este requisito es una parte fundamental de la actual caída del Monotributo. Por caso, en la categoría "L" hacer frente a tres salarios representa un 71% de la facturación máxima permitida para permanecer en el régimen.

Si a eso se le suma la cuota -que debe pagar obligatoriamente todos los meses- y el alquiler de un local por el monto máximo permitido ($72.000 anuales), el pequeño contribuyente destinaría casi el 90% de su facturación en estos rubros. Dicho de otra forma, le quedarían poco más de $5.100 para gastar por mes en su vida cotidiana.

Pero la cosa no termina allí: las categorías más elevadas son exclusivas para los que se dedican a la actividad comercial -es decir, compra y venta de bienes-, por lo que es necesario sumar a las erogaciones mencionadas las que surgen de adquirir los productos que luego se revenden (CMV) y que pueden llegar a ser de $20.000 (si se considera que están en el orden del 40% de las mercaderías vendidas).

Las conclusiones son tan simples como crudas: es imposible considerar la opción de permanencia en el régimen simplificado. Y son las propias obligaciones que fija la letra de la normativa vigente las que obligan a los pequeños contribuyentes a salir del Monotributo.

Números que no cuadran

La evolución del salario de un empleado encuadrado en la categoría "vendedor A" del Convenio Colectivo de Empleados de Comercio a lo largo del 2015 representa la mayor carga para un monotributista ubicado en los peldaños más altos del régimen.

Por cada dependiente, hay que desembolsar un monto de $9.347 brutos (es decir, con cargas sociales) entre enero y abril ($8.628 más el adicional por puntualidad del 8,33%).

En mayo comienza a regir el primer incremento del último acuerdo firmado (17%), lo que lleva esa cifra a $10.936 a la que habrá que añadir un retroactivo a abril, que implican unos $1.589 adicionales.

En junio se abona el primer aguinaldo y la suma asciende a $16.405. Un mes después, hay que incluir la primera de las dos cuotas no remunerativas que son de $1.524 y hacen que el sueldo sea de $12.460. Esta cifra se repite en septiembre, cuando se paga la segunda cuota.

En el medio, la remuneración de agosto es de $10.936, al igual que la de octubre. En noviembre se efectúa el segundo aumento, que corresponde al 10% y lleva el número a $11.871 y en diciembre se suma la segunda cuota del SAC que implica un salario a 17.807 pesos.

Al considerar esta evolución, se puede concluir que el total que se le abonaría a un solo empleado asciende a $142.797 brutos durante el 2015, sin considerar ni vacaciones ni horas extras.

De modo tal que mantener una plantilla de tres asalariados implica la friolera de $428.393 o, dicho de otro modo, un 71% del máximo de facturación permitido ($600.000 anuales).

El guarismo llega a 90% cuando se les suma el alquiler de un local y la cuota, y termina convirtiéndose en una pérdida constante si se le añade el costo de las mercaderías a vender (o CMV). Incluso, considerando un valor más chico, la situación sigue siendo insostenible.

Hasta con un CMV de $10.000, el monotributista no podría mantenerse en el régimen simplificado.

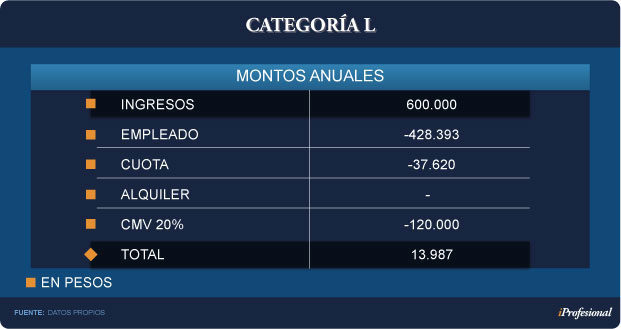

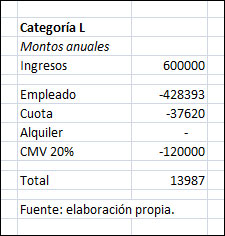

Los números de este ejemplo sólo saldrían del rojo si no se considera el alquiler (suponiendo que es dueño del local donde comercializa sus productos). Pero hasta en este caso las ganancias a fin de año representarían unos irrisorios $13.987 (algo así como si hubiese ganado por mes poco más de $1.150).

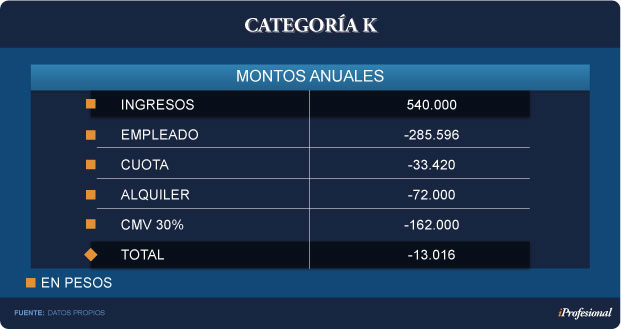

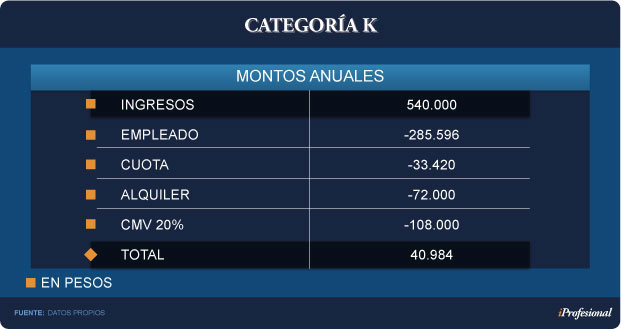

La situación no cambia demasiado cuando se analiza la situación de un pequeño contribuyente encuadrado en la categoría "K" ya que, aun con dos empleados, las pérdidas que se acumularían en 2015 superarían los 67.000 pesos.

Haciendo un estudio de la situación con un gasto inferior, los cálculos arrojan lo siguiente:

Así, surge que si se considera un costo de mercaderías del 30% del máximo facturado, al fin del año también se llega a una pérdida. Y con un CMV del 20% habría una ganancia anual de apenas $40.984 (o sea, $3.415).

De esta manera, queda claro que pertenecer a cualquiera de las dos categorías ("K" o "L") se convirtió en una verdadera misión imposible.

Régimen general, un problema mayor

Los pesimistas tienen una frase que se puede adaptar a la situación de los contribuyentes que (por su nivel de ingresos) quedan en esta situación: siempre se puede estar peor. Ocurre que formar parte del denominado régimen general no es mucho mejor.

Juan Manuel Locatelli, titular de JL Consultoría & Negocios, explicó que abandonar el régimen simplificado tiene un doble costo implícito: por un lado, se encuentra el impositivo y, por el otro, el profesional.

El primero surge por la diferencia que existe entre ser monotributista y pertenecer al régimen general, ya que una cosa es pagar una cuota fija mensual -que incluye una parte tributaria y una previsional- y otra diferente es tener que afrontar Ganancias e IVA. Claro que a esto se pueden sumar Bienes Personales (si su patrimonio supera los $305.000), la cuota de autónomos (jubilación) y una obra social.

En cuanto al segundo "costo", el especialista aclaró que "ser independiente implica la necesidad de tener un contador para que confeccione las declaraciones mensuales de IVA y las anuales de Ganancias".

"Lo único que se mantiene al pasar de un régimen a otro es afrontar la presentación y pago de Bienes Personales (ya que los monotributistas que superan el mínimo también están obligados ante el impuesto) y de Ingresos Brutos", aclaró.

Lo que queda claro, tal como concluyó Locatelli, es que "siempre que exista la posibilidad de elegir, va a convenir estar inscripto en el régimen simplificado".

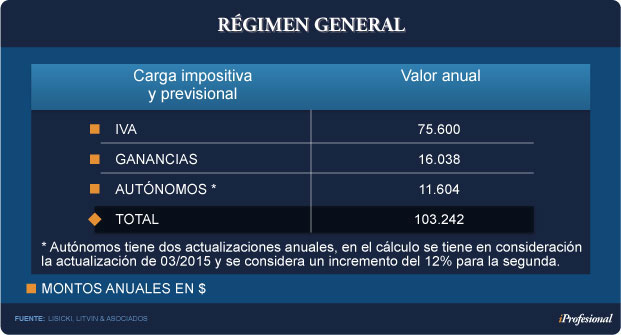

Esto es así, ya que la carga impositiva y previsional (incluyendo sólo la jubilación) de un autónomo es casi tres veces mayor. Al menos así lo manifestó Claudio Rubinstein, Top Senior del estudio Lisicki, Litvin & Asociados, quien aseguró que la suma asciende a $103.242 anuales.

A la hora de realizar los cálculos, el especialista consideró ingresos de $50.000 mensuales sin IVA, un costo de mercaderías de $20.000 (sin IVA), $2.000 de gastos generales (servicios públicos, papelería y librería, entre otros) y un alquiler de $6.000 por mes.

Como los contribuyentes del régimen general no tienen obligaciones formales sobre la cantidad de empleados que deben tener, Rubinstein consideró tan sólo un sueldo que totaliza $142.798 anuales.

De esta manera, una persona dejaría atrás el pago de cuotas que incluyen tanto impuestos como aportes previsionales (jubilación y obra social) por $37.620 anuales y pasaría a abonar más de $100.000 sin incluir una cobertura de salud.

Un régimen nocivo

Consultado sobre el Monotributo, Iván Sasovsky, titular de Sasovsky & Asociados, remarcó que "hoy el régimen, además de obsoleto, se ha convertido en una herramienta de planificación fiscal nociva para el sistema tributario, pues rompe con el equilibrio tributario y la lógica de evitar la doble imposición sobre un mismo sujeto".

Según el especialista, esto es así debido a que "los gastos que se deducen de ganancias deben tributar por en cabeza de quien obtiene ese ingreso; pero con el Monotributo esa lógica se quiebra y todas sus virtudes se relativizan".

"Al incluir a dos millones de personas el régimen debe ser revisado y actualizado, pues casualmente sus actualizaciones tenían una milagrosa coincidencia con el año electoral, pero hasta hoy esa lógica no funciona para el año 2015", analizó.

Y concluyó: "El interrogante entonces es si se trata meramente de cuestiones políticas, o estamos frente a una decisión de dejar morir un régimen que, hasta ahora, nadie se animó a cuestionar abiertamente, pero que resulta beneficioso sólo para quienes tienen la suerte de mantenerse dentro aún hoy y para quienes hacen uso de esos proveedores".