Impuesto a las Ganancias: expertos le piden a la AFIP que le ponga punto final a las "zonas grises"

:quality(75):max_bytes(102400)/https://assets.iprofesional.com/assets/jpg/2015/05/418334.jpg)

A partir de agosto de 2013, un decreto y dos resoluciones generales emitidas por la Administración Federal de Ingresos Públicos (AFIP) se encargaron de complicar la tarea de los contadores a la hora de liquidar el impuesto a las Ganancias que deben soportar los empleados y demás trabajadores.

Puntualmente, a través del decreto 1242/2013 y de la resolución general 3525/2013, estableció una segmentación de las tablas de tributación del Impuesto a las Ganancias que dura hasta el día de hoy. Esta segmentación, establece, que quien gano menos de $15.000 mensuales brutos entre enero y agosto de 2013 no paga Ganancias, inclusive cuando en 2014 y lo que va de 2015 haya ganado mucho más que esa cifra.

Para completar el "parche" reglamentario que rige los destinos de los contadores a la hora de liquidar Ganancias, se suma la resolución general 3770/2015 que estableció un alivio en Ganancias para este año.

Lejos de simplificar la situación, la reglamentación emitida en 2015 presenta artículos que chocan abiertamente con el articulado de la reglamentación emitida en 2013.

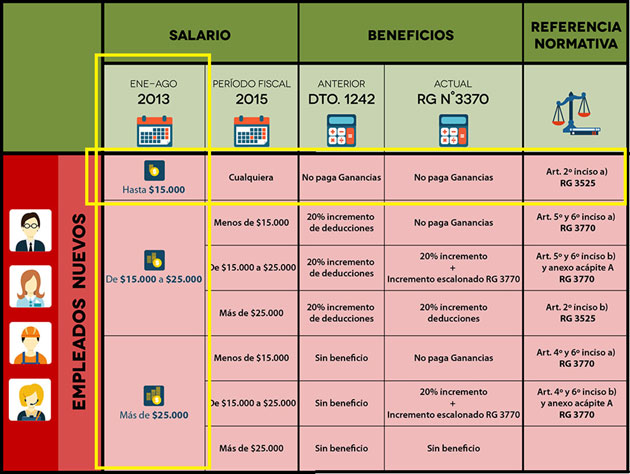

Como frutilla del postre de la maraña jurídica y reglamentaria, se suma un cuadro resumen que el organismo a cargo Ricardo Echegaray publicó en su página web llamada Diálogo Fiscal.

Ante la situación, el Colegio de Graduados de Ciencias Económicas envió una nota al administrador Federal a fin de poner punto final a las "zonas grises" que deben enfrentar los contadores a la hora de liquidar Ganancias.

A continuación, el texto completo de la nota enviada por el Colegio porteño:

En primer término, la nota argumenta que la maraña reglamentaria vulnera el principio de legalidad. Al respecto, el Colegio advierte que "resulta necesario que el Poder Ejecutivo dicte un decreto a los efectos de contemplar las deducciones que se incrementaron a través de la resolución general 3770/2015".

"La falta de una norma en ese sentido, crea inseguridad jurídica para los sujetos involucrados y genera problemas al momento de la determinación del gravamen", agregaron desde el Colegio.

También, dejaron en evidencia - a través de un simple ejemplo, la falta de neutralidad y equidad manifiesta que presenta hoy por hoy la reglamentación del Impuesto a las Ganancias:

- "Un empleado que trabajaba en un puesto de jefe de administración durante el periodo enero - agosto 2013 con una remuneración mensual bruta de $15.000 no tributa el Impuesto a las Ganancias desde septiembre de 2013. Supongamos, que esa persona, logró ascensos en 2014 y 2015, y tiene en la actualidad un sueldo bruto mensual de $100.000. De acuerdo a la reglamentación vigente, el empleado antes mencionado continuará sin pagar ganancias, aún con un sueldo de $100.000 brutos mensuales, lo que no luce razonable".

Contradicciones y "zonas grises"

A fin de dejar en claro los problemas que surgen de la Reglamentación en Ganancias, el Colegio indicó que "el artículo 4 de la resolución general 3770 establece que en el caso de sujetos cuyas remuneraciones durante el período enero - agosto 2013 fue superior a $25.000 pero a partir del 1 de enero de 2015 percibieran remuneraciones inferiores a ese importe, su condición de sujeto beneficiario de las rentas se determinará de acuerdo a las remuneraciones percibidas a partir de dicha fecha".

"El fisco a través de un cuadro publicado en el sitio Diálogo Fiscal ha interpretado que a estos sujetos se les debe aplicar las nuevas tablas segmentadas establecidas en la resolución general 3770/2015", agregaron los expertos.

"Dado que esto no surge expresamente de la resolución antes mencionada, sería conveniente que la misma se modifique contemplándolo expresamente a los efectos de otorgar seguridad jurídica a esta interpretación", agregaron desde el Colegio.

A continuación, el cuadro publicado en Diálogo Fiscal que oficia de interpretación de la reglamentación de Ganancias:

Otro problema refiere a los sujetos que iniciaron actividades con posterioridad a agosto de 2013.

En este caso, el fisco también ha interpretado a través del cuadro de la página Diálogo Fiscal que a estos sujetos se les debe aplicar las nuevas tablas segmentadas establecidas en la resolución general 3770/2015.

"Dado que esto no surge expresamente de la resolución antes mencionada, sería conveniente que la misma se modifique contemplándolo expresamente a los efectos de otorgar seguridad jurídica a esta interpretación", advierten desde el Colegio.

Por último, el Colegio hace hincapie en aquellos empleados que iniciaron su actividad entre septiembre de 2013 y diciembre de 2014, ya que encuentran dos normas vigentes en plena contradicción: el artículo 4 de la resolución 3525 y el artículo 5 de la resolución 3770.

A continuación, lo establecido por la resolución 3770:

- Artículo 5° — Cuando se trate de inicio de actividades (relación de dependencia) y/o cobro de haberes (previsionales) a partir de septiembre de 2013, la condición del sujeto beneficiario de las rentas frente al régimen se determinará en función a la mayor remuneración y/o haber mensual, normal y habitual percibidas a partir del 1° de enero de 2015. En el supuesto que no se trate de un mes completo, deberá mensualizarse el importe percibido.

En tanto, de manera contradictoria, la resolución 3525 establece:

- Artículo 4° — Cuando se trate de inicio de actividades (relación de dependencia) y/o cobro de haberes (previsionales) a partir de septiembre de 2013 —sin que hubiere existido otro empleo y/o cobro en el mismo año fiscal—, la condición del sujeto beneficiario de las rentas frente al régimen se determinará en función a las remuneraciones y/o haberes que correspondan al mes del citado inicio o cobro, según corresponda. En el supuesto que no se trate de un mes completo, deberá mensualizarse el importe percibido.

"Si bien el fisco ha manifestado que el empleado puede optar por la norma mas beneficiosa, sería conveniente modificar la resolución 3770 contemplando el mismo tratamiento que el dispuesto por el artículo 4 de la resolución 3525", señaló el Colegio.

"De esta manera, brindaría seguridad jurídica, evitando confusiones y normas contradictorias", concluyó el Colegio.