Buitres 2.0: la nueva generación de juicios que asoma tras el "plan Kicillof" para eludir el default

:quality(85)/https://assets.iprofesional.com/assets/jpg/2014/08/405059.jpg)

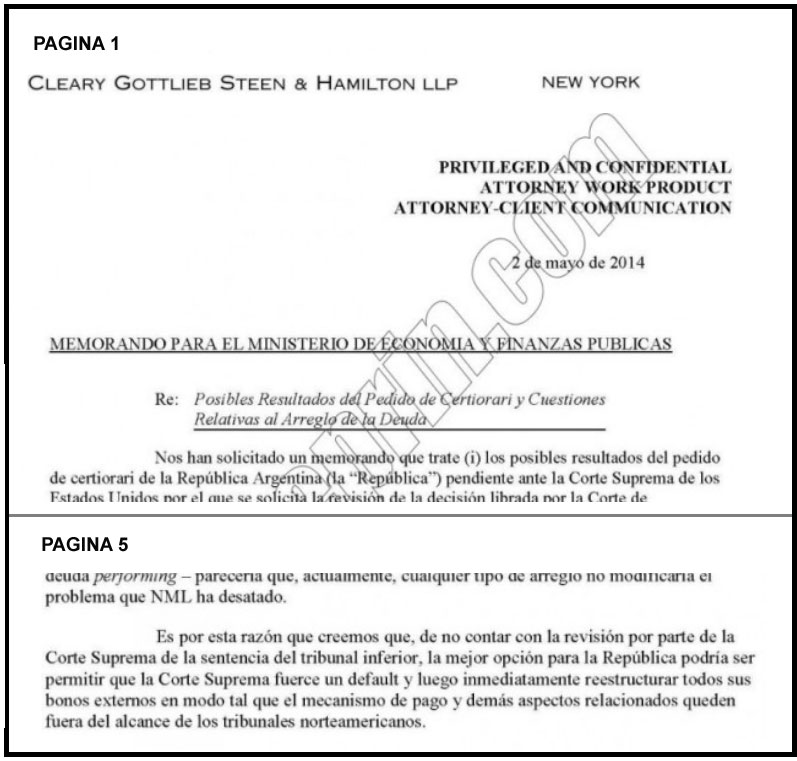

"La mejor opción para la República (Argentina) podría ser permitir que la Corte Suprema (de EE.UU.) fuerce un default y luego inmediatamente reestructurar todos sus bonos externos en modo tal que el mecanismo de pago y demás aspectos relacionados queden fuera del alcance de los tribunales norteamericanos".

Esta no es una declaración de la semana pasada de un economista, ni de un político de la oposición, ni "una pavada atómica" de los medios, sino un documento firmado el último 2 de mayo (sí, hace más de tres meses) por Cleary Gottlieb Steen & Hamilton LLP, estudio de abogados que representa al Gobierno argentino en el conflicto con los fondos buitre.

Y, justamente, este "consejo" que los expertos legales le dieron al Ejecutivo es -por lo que se está observando en el mercado- una de las alternativas de salida ante la situación calificada por las agencias de riesgo internacionales como de "default técnico" o "default selectivo".

¿En qué consiste esta opción propuesta por el estudio jurídico que representa al Gobierno? En reestructurar y cambiar hacia otro país a aquellos bonos con jurisdicción de Nueva York.

¿Para qué? para salir del rango de acción de la Corte de dicho distrito, comandado por el juez Thomas Griesa, que ya falló dos veces en contra de la Argentina.

¿De cuánto dinero se habla? Para tener una idea del conflicto, por ejemplo, los holdouts que poseen papeles con ley de Nueva York tienen en sus manos una deuda de unos u$s5.000 millones.

¿Qué implicaría esta modificación de las "condiciones"? Que se deba dar mejores garantías de cobro a los bonistas "buenos" mediante un cambio de jurisdicción.

Es decir, de los que sí ingresaron en los canjes realizados por el Estado, que quedarían regidos bajo ley argentina y, por lo tanto, lejos de la zona de influencia de Griesa. Para ello, deberían entregar sus bonos actuales y recibir otros nuevos de parte del Estado argentino.

Al menos, eso dice la famosa cláusula RUFO, que establece que cualquier mejora que se les brinde a los holdout debe ser trasladada a los "hold in", y que vence el próximo 31 de diciembre.

El temor a los "buitres 2.0"

Si el default es una estrategia deliberada, los riesgos que conlleva son importantes.

Si las cosas salen bien, entonces el Gobierno se habrá librado del efecto RUFO y, además, podrá pagar los bonos del canje bajo legislación argentina, con lo cual podrá salir del default.

Pero también está el riesgo de que no haya aceptación al cambio de jurisdicción y se disparen juicios también por parte de los acreedores "buenos", que tienen títulos surgidos tras las reestructuraciones de deuda.

Esto está ligado al peligro que trae el hecho de que haya estudios de abogados dedicándose a juntar bonistas, para así tener un 25% del total, y así desatar el temido "efecto aceleración" por el cual se puede exigir ya mismo todo el dinero que originalmente estaba programado pagar en cuotas hasta el año 2038.

Nadie está seguro de la cifra exacta, pero se estima que si esto llegase a ocurrir, se acumularían demandas que podrían superar los 35.000 millones de dólares.

El ministro Kicillof desestimó este riesgo, con el argumento de que el trámite para que esto se produzca es lento y engorroso, y que es más probable que el litigio se haya resuelto antes de que la "aceleración" pueda ponerse en marcha.

Sin embargo, los economistas no se muestran tan confiados. Según Guillermo Nielsen, que diseñó el canje de 2005, la posibilidad de que haya agentes financieros o estudios jurídicos en Wall Street que junten rápidamente ese 25% de las acreencias, y así accionar contra la Argentina, es más alta de lo que se cree.

De este modo, podrán peticionar en un solo pago todas las cuotas que estaban originalmente programadas hasta el año 2038.

"Enfrentados a la disyuntiva entre el riesgo de gatillar la RUFO o gatillar la aceleración de la deuda reestructurada, es evidente que el Gobierno eligió el segundo camino", apunta Nielsen.

Y agrega: "Paradójicamente, para los tenedores de bonos es el camino más directo y menos judicializable. No hay que ir a los tribunales, se resuelve directamente con gestiones ante el Bank of New York, que es el tenedor de los bonos y agente fiduciario".

Por su parte, Miguel Kiguel, ex secretario de Hacienda, apunta a un peligro del que todavía no se habla mucho, pero que da una perspectiva muy peligrosa para el país: la aparición de "buitres de segunda generación".

Hace referencia al hecho de que, al ser oficialmente considerados en default, no ya los viejos bonos defaulteados en 2001, sino los nuevos títulos de la deuda reestructurada -surgidos tras los canjes-, se puede reeditar el problema, con una nueva tanda de demandas millonarias.

"Las negociaciones serían muy complicadas, con Buitres 2.0 que buscarán cobrar el 100 por ciento en efectivo", afirma Kiguel.

Parece increíble, pero los expertos advierten que esta alternativa es factible. A fin de cuentas, ese es el negocio de los "buitres": comprar bonos defaulteados, no aceptar acuerdos y litigar hasta obtener una victoria judicial.

"Sería un escenario de pesadilla", grafica Ricardo López Murphy, ex ministro de Economía.

Para que esto ocurra, deben presentarse ante la Justicia bonistas que cuenten con al menos la cuarta parte de cada tramo de estos títulos y exigir la "aceleración" del cobro.

"Hasta ahora, sólo los tenedores del Discount pueden pedirla, ya que son aquellos que no han cobrado el 30 de junio pasado. Los poseedores del bono Par podrían hacerlo recién a partir del 30 de septiembre, que sería cuando estos títulos entren en default", distingue Kiguel.

Y añade: "De haber aceleración, Argentina podría curarla dentro de ese plazo, ya sea pagando o acordando el retiro de la solicitud por parte del 50% de los tenedores de la serie".

Condiciones para el cambio de jurisdicción

Los que ingresaron a los canjes del Gobierno recibieron los siguientes bonos:

1. Discount: emitido con normativa argentina (en pesos y dólares) y estadounidense, en moneda de dicho país, con fecha de vencimiento para el 2033. El pago del interés que el Ejecutivo argentino no pudo cancelar por el fallo de Griesa caducó el 30 de junio pasado, por casi u$s550 millones.

2. Par: emitido con normativas de diversas ciudades (Nueva York, Londres, Tokio y Buenos Aires) y clase de monedas. Debe cancelarle intereses a sus tenedores el 30 de septiembre próximo. Por la serie con legislación estadounidense se deben desembolsar unos 67 millones de dólares.

La gran pregunta que se formula el mercado es qué tipo de títulos públicos se podrían "mover de lugar" en caso de una reestructuración y cuáles son las condiciones a cumplir para poder hacerlo.

Los requisitos que se deben cumplimentar para realizar este cambio de las condiciones originales en las que fueron emitidos los bonos son complejos.

En caso de cambiar de jurisdicción al Discount con ley de Nueva York (que fueron los primeros papeles que vencieron y, teóricamente, ingresaron en "default técnico" porque el juez Griesa no dejó efectivizar su pago) el escenario es el siguiente:

Según Alejandro Henke, director de Proficio Investment, una moficiación de plaza, está sujeta a estas condiciones:

-Argentina debe contar con el consentimiento de, al menos, el 75% del capital agregado de esa serie.

Los expertos consultados por iProfesional consideran que, en ese escenario, el Gobierno realizará el cambio de jurisdicción en varias series de títulos regidos por las normas de dicha ciudad.

"Es lo que, seguramente, plantearía ya que, de otra forma, el problema persistiría para el resto de los bonos con ley de Nueva York", aclara Henke.

Para ello, según describe, los porcentajes de adhesión requeridos cambian de la siguiente forma:

•Para todas las series afectadas, Argentina deberá contar con, al menos, el 85% del total del capital vigente.

•Y, para cada serie afectada, el consentimiento debería ser del 66,66% del mismo.

"Si se lograsen esos porcentajes de adhesión, las modificaciones serían definitivas y coercitivas para el resto de los tenedores de esos bonos", aclara Henke a iProfesional.

"Para cambiar de distrito a los títulos de Nueva York, se necesita un porcentaje de aceptación importante. Además, esto agravaría el problema con la Justicia estadounidense, porque el juez Griesa podría tomarlo como un desacato a su fallo, lo que traería un escenario muy difícil para el país", completa Rubén José Pasquali, analista de mercados de Mayoral.

Aunque aclara que sólo se reestructuraría la deuda de los papeles defaulteados, "no todos los de Nueva York", si bien esta situación podría desencadenar en que se sumen otros bonistas al reclamo.

En la misma sintonía, el encargado del centro de inversiones de un importante banco, afirma: "No es algo que se pueda realizar de un momento para otro. Es distinto un bono local con ley local que uno con normativa extranjera".

¿Reestructuración "mata" buitre?

Otro interrogante es si con una reestructuración se resuelve el conflicto con los holdout.

Según el especialista de Proficio "seguiría incumplida la sentencia en Nueva York, por lo que la deuda de todos los holdouts con ley en ese distrito seguiría devengando intereses y punitorios".

Por ende, cuando este Gobierno u otro quieran salir nuevamente a captar fondos en el mercado internacional, "para lo cual es casi imposible obviar la legislación estadounidense, se verán obligados a resolver previamente este problema".

Si Argentina no logra estos porcentajes e igualmente lleva adelante un cambio de jurisdicción, que "sería no voluntario y, por consiguiente, no imponible a aquellos bonistas que no lo hayan aceptado, subsiste el problema del incumplimiento de la sentencia", analiza Henke.

Y completa: "Esta operación engloba otro riesgo: que los tenedores se desprendan de sus títulos y se genere otra generación de buitres. Es decir, el problema pasará a ser también con los holdin, además de los holdouts, por lo que sería meterse en otra dificultad si se los incluye en la reestructuración".

En esa dirección, Henke sintetiza: "El agravante es que a los actuales holdouts, se les sumarán los buitres de segunda generación: bonistas que no aceptaron el cambio de jurisdicción y, habiendo acelerado sus bonos, se sumarán al reclamo de intereses y punitorios".

Además hay que considerar una realidad: este conflicto judicial lleva mucho tiempo y la resolución fue contraria a la Argentina.

Es decir, lo primordial será evitar que "nazca y se críe" una nueva generación de buitres, ya que, en vez de salir del conflicto, se engendraría otro problema.

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594081_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594194_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2020/11/506435_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/10/586018_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594189_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/591932_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/589118_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594170_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/11/587656_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/04/572537_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594171_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594173_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594174_landscape.jpg)