Por ventajas financieras e impositivas, se hace fuerte el leasing para comprar autos y máquinas

:quality(85)/https://assets.iprofesional.com/assets/jpg/2013/08/383372.jpg)

En el mercado financiero local crece una herramienta crediticia, poco difundida, cuya finalidad es la de incrementar el potencial productivo de las empresas a través de la incorporación de bienes de capital.

También puede ser utilizada por un particular para adquirir, por ejemplo, un 0km.

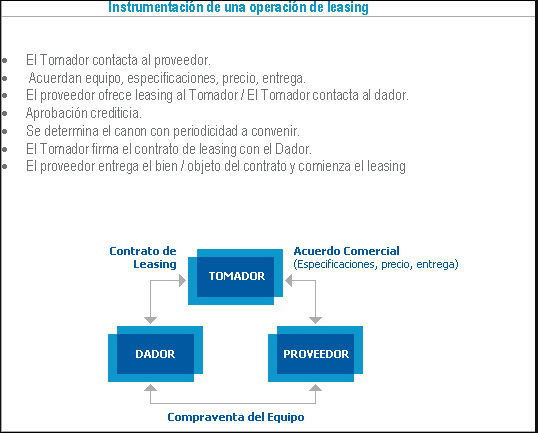

Se trata del contrato de leasing, que se configura bajo una típica operación de financiamiento a mediano o largo plazo.

La entidad que aporta el dinero (banco, financiera, entre otros) compra a su nombre el bien elegido por el cliente y se lo entrega para su uso durante el plazo de vigencia del acuerdo.

Al finalizar el mismo, al abonar la última cuota -o también llamada valor residual, que puede representar hasta un máximo del 25% del valor del bien- el cliente puede, en algunos casos, elegir entre pasar a ser el propietario o bien ejercer la opción de aplicar ese monto remanente al recambio del producto.

Las ventajas que otorga el leasing respecto a otras líneas crediticias son varias. En especial, en dos cuestiones clave: la tasa de interés y los beneficios impositivos a los que accede.

La financiación mediante esta operatoria -del 100% del valor del bien- puede ser a un plazo de 60 cuotas, si bien dicho lapso dependerá del tipo y precio del activo, como así también de la capacidad crediticia del interesado.

En el caso de los autos, por ejemplo, su amortización está calculada a unos 36 meses.

En otros países el concepto del leasing es diferente, ya que se abona una cuota muy baja y al vencer el período de cancelación directamente se renueva el equipamiento. En el caso de Argentina, esta modalidad adopta un formato muy similar al de un crédito financiero pero con algunas ventajas impositivas.

Tipos de leasing

En la jerga del mercado se conocen dos tipos de leasing:

-Financiero: se asimila más a una modalidad cercana a la financiación tradicional, siendo el valor de opción muy bajo.

-Operativo: contiene valores de cuotas más reducidas y el derecho a la opción de compra, en general, es el precio de plaza del bien al momento de ejercitarse el mismo.

A los fines meramente legales, existe un solo tipo de leasing. Lo mismo sucede en el plano fiscal, con excepción del tratamiento en el Impuesto a las Ganancias, donde sí se distingue el financiero del operativo.

-El leasing financiero es el único que otorga ventajas tributarias reales, dado que permite la deducción acelerada de las cuotas pagadas, independientemente de la vida fiscal del bien.

-En cambio, el leasing operativo no permite la depreciación acelerada. Así, el tomador, en lugar de deducir lo que paga, sólo podrá deducir el importe de la amortización del bien, como si tuviera la propiedad del mismo (legalmente no la tiene, pero fiscalmente sí).

Mercado

El mercado de leasing alcanzó en el país un volumen de unos $8.000 millones, según datos aportados por la Asociación de Leasing de Argentina.

De acuerdo con esta entidad, la expansión que se ha registrado en estos años obedece a una serie de factores. Uno de ellos se vincula con la política de "crédito dirigido" implementada por el Banco Central en julio de 2012.

En ese entonces, la autoridad monetaria creó la "Línea de Créditos para la Inversión Productiva", con el objetivo de promover la incorporación de equipamiento en las empresas.

A través de la misma, el BCRA estableció que los principales bancos debían destinar -al menos- el 5% del volumen de los depósitos recibidos del sector privado a este tipo de préstamos.

Esto llevó a que muchos de ellos optaran por cumplir con esta exigencia ofreciendo financiamiento vía leasing. Se estima que el 70% de lo entregado ($3.200 millones) se realizó bajo esta modalidad.

Hasta fines de abril de 2013, en términos comparativos, la actividad movilizó un 19% más respecto de junio de 2012, cuando fuera lanzado el plan oficial dirigido a la Inversión Productiva.

Fuentes del sector señalan que el leasing cuenta con un gran potencial de crecimiento en Argentina.

"En Brasil, el 40% de los acuerdos está destinado a personas, en cambio en el país esta cifra es de sólo el 10 por ciento", afirma Nicolás Scioli, presidente de la Asociación de Leasing de Argentina y también máximo directivo de Provincia Leasing.

Ventajas

Además de las ventajas enunciadas existen otras que son muy valoradas por las empresas, principalmente en épocas donde la caja apremia. Entre ellas las de:

-Adquirir un bien sin inmovilizar capital: el tomador se evita el tener que efectuar un desembolso inicial importante. Sólo abona la primera cuota a la entrega del bien y los gastos inherentes al mismo (sellados, impuestos, transportes, entre otros).

-Contribuye a la "caja" de la firma: al ser posible la imputación de los cánones del leasing a gastos de explotación, "los pagos son deducibles del impuesto a las ganancias", aseguran desde Provincia Leasing.

-Permite diferir IVA: a diferencia de una compra habitual -donde se abona todo al momento inicial- el tomador del leasing paga el tributo (con cada cuota) a lo largo de la vigencia del contrato.

-Flexibilidad en la operatoria: este tipo de acuerdo se puede adaptar al ciclo productivo del tomador y, por lo tanto, le brinda a éste mayor elasticidad para la cancelación del pago.

Fuentes del sector destacan que esta operatoria ofrece un plan incluso más beneficioso que otro tipo de créditos bancarios.

Esto es así porque para la cancelación del leasing se aplica un interés cuyo costo financiero total se ubica por debajo del 30 por ciento.

Además, no se incurren en otros cargos adicionales, como sí ocurre en otras líneas.

¿Cuánto se paga? A modo de referencia, el monto de la cuota mensual puede ir desde los $20 a $40 por cada $1.000 solicitados.

Si se adquiere un vehcíulo por $100.000, se tendría que abonar alrededor de $4.000 durante 36 meses.

"El leasing es más fácil de otorgar y los requisitos son accesibles, porque el bien es adquirido por el banco. Por lo tanto, es mas sencillo el mecanismo de resguardo para la entidad en caso de que el cliente incumpla con sus compromisos", resalta a iProfesional Scioli, también vicepresidente ejecutivo del Grupo Provincia.

Para Daniel Seva, presidente de Inverlease, esta alternativa de financiamiento "facilita adquirir cualquier tipo de bien y compite mejor contra otros productos financieros por sus beneficios impositivos".

Desde esa firma destacan las ventajas que otorga el hecho de "que el activo no forme parte del patrimonio de la empresa y el IVA se financie a lo largo de las cuotas".

"El leasing se va haciendo más conocido y está más aceitado que antes. Y resulta más atractivo en momentos en los que la caja de las empresas apremia", puntualiza Lisandro Mazzarello, subgerente de Leasing del BBVA Francés, entidad líder en esta operatoria.

"Además, el banco se encarga de realizar todo el trámite con el proveedor elegido por el cliente y con la compañía de seguros. Esto le facilita las cosas al comprador, más allá de que todas las condiciones se fijan en el momento inicial, lo que le evita sorpresas futuras", agrega Mazzarello.

Desde el sector señalan que mucha gente que dispone de dinero, tras la venta de un bien usado, utiliza ese monto para aplicarlo a un anticipo (que puede ser de hasta un 40%) para luego abonar el resto en cuota.

Hay banco que hacen más atractiva esta operatoria otorgando beneficios. Por ejemplo, el Banco Provincia ofrece a sus clientes un 20% de descuento en las patentes de rodados que adquieren y destinan a la producción.

Qué se puede comprar

Las pequeñas y medianas empresas son las principales demandantes, concentrando el 80%. En tanto, los particulares representan entre un 6% y un 10% del share de la operatoria.

¿Qué productos se adquiere mediante este sistema? La demanda se divide en:

•Equipos de transporte, logística y automotores (58%)

• Equipamiento industrial (14%)

•Maquinaria de construcción y agrícola (17%)

•Equipos de tecnología y telecomunicaciones (6%)

•Otros usos (5%).

El sector industrial es el principal tomador de esta línea crediticia, acaparando el 41% del volumen de mercado.

Luego le siguen el sector agrícola (37%), el de servicios (15%) y construcción (7%), según datos de la Asociación de Leasing de Argentina.

"Los camiones y vehículos pesados son lo más demandados (35%). Le sigue tecnología industrial (25%), maquinaria agrícola y para la construcción", afirma Seva.

Mercado local

La composición del mercado es altamente heterogénea, ya que participan desde entidades bancarias, hasta compañías financieras con vinculación directa con sus empresas automotrices (como Toyota Cía. Financiera) y entidades especializadas en este mecanismo.

De acuerdo con la Asociación de Leasing de Argentina, pese a que 44 empresas brindan este servicio, las 10 principales compañías que lo ofrecen representan casi el 82% del mercado.

El ranking dentro del sistema financiero es encabezado por BBVA, con un total al mes de marzo de este año de $1.162 millones, cifra que le permite alcanzar una participación de mercado de casi el 16%.

Le siguen, en orden de importancia, el Banco Galicia (12,6%) y el Patagonia (8,5%).

De los $8.600 millones que movilizó el leasing, un 85% estaría en manos de entidades financieras y el resto en compañías vinculadas.

Según las entidades bancarias que brindan este servicio, el mercado de leasing de Argentina, al tener un desarrollo relativamente nuevo, cuenta con un gran potencial de crecimiento.

Esto se refleja en su baja penetración de mercado con relación a otros países de la región: a nivel local alcanzó el 0,3% del PBI en 2012, mientras que en Perú ya se ubica en el 4,5% y en Chile en el 4%.

Según señalan analistas, esta operatoria podría alcanzar en los próximos años un volumen dos veces y media superior al actual.

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/01/530501_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/10/585460_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/05/574874_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594260_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/588176_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/05/536467_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594420_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594341_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594359_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/588927_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/589639_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/09/584745_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594429_landscape.jpg)