A fuerza de fiscalizaciones electrónicas, AFIP presiona a las empresas para entrar al blanqueo

:quality(85)/https://assets.iprofesional.com/assets/jpg/2013/07/381543.jpg)

Hasta fin de año, la Administración Federal de Ingresos Públicos (AFIP) encaminará su accionar detrás de un objetivo excluyente: lograr que la mayor cantidad de empresas y particulares ingresen al nuevo régimen de blanqueo de capitales que ya se encuentra operativo desde el lunes pasado.

Entre las herramientas con las que cuenta el organismo a cargo de Ricardo Echegaray para "invitar" a los contribuyentes a adherirse al régimen de exteriorización, la "vedette" serán las flamantes fiscalizaciones online.

"Estamos trabajando mucho con detección de sociedades y cuentas constituidas en el exterior y a partir de los datos que encontramos, se ha salido a trabajar muy fuerte con la fiscalización electrónica”", adelantó Echegaray, quien precisó que en "sólo 25 días de trabajo ya se encontraron más de 300 personas físicas con sociedades no declaradas".

En este escenario y dada la posibilidad de poder financiar a 10 años cualquier ajuste fiscal, desde Tributum, el consultor tributario Mario Goldman Rota explicó a iProfesional que los estudios impositivos aseguraron que, por lo menos, "uno de cada cuatro clientes" recibieron el aviso del inicio del procedimiento y no habría que desperdiciar la conveniencia, antes del 31 de julio, de cerrarla y, de corresponder, meter el ajuste en el plan de pagos establecido por la resolución general 3451/2013.

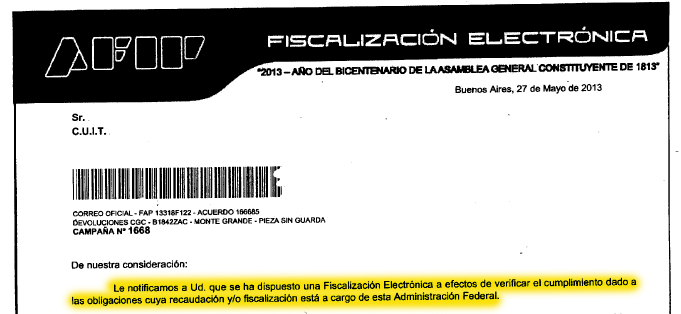

"La campaña masiva se basa en notificaciones en plantillas con firma del funcionario fiscal digitalizada, en donde varía únicamente los datos del contribuyente y el número identificador de la fiscalización electrónica", agregó Goldman Rota.

"Las mismas buscan determinar los bienes a nombre del contribuyente y cómo están valuados", agregó el tributarista.

Respecto a la mecánica utilizada por la AFIP, el consultor tributario Alberto Romero explicó a este medio que "la idea es generar la sensación de riesgo".

"Es una sutil manera de hacer saber a las empresas y a los particulares que el fisco nacional conoce las irregularidades que registran y que si no ingresan al nuevo régimen -una vez finalizado el blanqueo- irán por ellos", agregó Romero.

Las fiscalizaciones electrónicas por dentro

De acuerdo a la normativa vigente, a fin de iniciar las fiscalizaciones electrónicas, el organismo de recaudación primero debe notificar a los sujetos respectivos en su domicilio.

En caso de que resultara negativa la misiva (es decir, si no se hubiese recibido o la dirección fuera incorrecta), podrá utilizar otros métodos como el de dejar la carta a algún portero o encargado si se tratara de un edificio o colocada en la puerta adherida.

Dentro de los 10 días siguientes, el contribuyente deberá contestar el requerimiento que se le formule.

Para ello, tendrá que acceder al servicio "AFIP - Fiscalización Electrónica" - Opción "Cumplimiento de Requerimiento Fiscal Electrónico", disponible en el portal oficial. Allí, deberá ingresar el "Número de Fiscalización Electrónica" y contestar en línea el requerimiento.

Asimismo, podrá adjuntar -por la misma vía y en formato "pdf"- la prueba documental que considere oportuna presentar y que no se encuentre en poder del organismo de recaudación.

La reglamentación vigente establece, además, que el suministro de la información y datos que se efectúe por transferencia electrónica tendrá carácter de declaración jurada.

Agustina O'Donnell, socia del estudio Lisicki, Litvin & Asociados, cuestinó algunos aspectos de la normativa. En este sentido, la experta hizo hincapié en la falta de sustento legal de las sanciones impuestas por el marco regulatorio.

Y destacó que "las fiscalizaciones electrónicas sirven para controlar la veracidad del domicilio fiscal declarado por los contribuyentes, a punto tal que la falta de ubicación de estos en los mismos acarrea consecuencias tan graves y de tal severidad como la suspensión de la CUIT, la comunicación de dicha situación al BCRA y, por último, la inclusión del incumplidor en un listado en la web del propio organismo de recaudación".

"En definitiva, este nuevo procedimiento de inspección electrónica cuyo propósito es inducir al contribuyente a declarar correctamente sus obligaciones y a que las corrija a tiempo en casos de desvíos, frente a incumplimientos a sus disposiciones posee consecuencias graves que no están previstas en la leyes", aseguró la especialista.

"Esto afecta su razonabilidad y recuerda las palabras de la Corte Suprema en la causa Intercorp cuando dijo que no resulta admisible que, a la hora de establecer procedimientos destinados a garantizar la normal y expedita percepción de la renta pública se recurra a instrumentos que quebrantan el orden constitucional", agregó O'Donnell.

"Es que la mera conveniencia de un mecanismo para conseguir un objetivo de gobierno -por más loable que éste sea- en forma alguna justifica la violación de las garantías y derechos consagrados en el texto constitucional", puntualizó la tributarista.

Al respecto, la experta también destacó que "la AFIP aún no ha regulado un procedimiento en el que el se permita al contribuyente ejercer su derecho de defensa y controvierta su aplicación como sí existe, por ejemplo, en la Ley de Procedimiento Fiscal para las multas formales".

"Hay que tener presente los derechos y límites legales y constitucionales que los particulares y empresas pueden hacer valer durante el proceso, como los que tutelan su derecho de defensa, el de la intimidad y el que lo exime de autoinculparse", indicó.

Y concluyó: "Al igual que en otro tipo de fiscalizaciones debe tenerse particular atención en la documentación que se aporta, máxime cuando la determinación de la eventual deuda pueda tener incidencia penal tributaria".

Blanqueo 2013

Cabe mencionar, que de acuerdo a la reglamentación dada a conocer por la AFIP, los sujetos que exterioricen moneda extranjera gozarán de los siguientes beneficios:

- No estarán obligados a informar al fisco la fecha de compra de las tenencias ni el origen de los fondos con los que fueron adquiridas.

- No estarán sujetos a responder por los incrementos patrimoniales no justificados, con respecto a las tenencias exteriorizadas.

- Quedan liberados de toda acción civil, comercial y penal tributaria, administrativa, penal cambiaria, así como de toda responsabilidad profesional que pudiera corresponde, por transgresiones que resulten regularizadas bajo el régimen del nuevo blanqueo.

- Quedan comprendidos en este beneficio los socios administradores y gerentes de sociedades de personas, directores, gerentes, síndicos y miembros de los consejos de vigilancia de sociedades anónimas y en comandita por acciones y cargos equivalentes en cooperativas, fideicomisos y fondos comunes de inversión, y profesionales certificantes de los balances respectivos.

- Resultan eximidos del pago de los impuestos que hubieran omitido declarar, incluidos, en su caso, los intereses, multas y demás accesorios de anticipos no ingresados, conforme se indica a continuación:

- Impuestos a las Ganancias, a la Transferencia de Inmuebles de Personas Físicas y Sucesiones Indivisas y sobre los Créditos y Débitos en Cuentas Bancarias y otras Operatorias: respecto del monto de la materia neta imponible del gravamen que corresponda, por el importe equivalente en pesos de la tenencia de moneda extranjera que se exteriorice.

- Impuestos Internos y al Valor Agregado: el monto de operaciones liberado se obtendrá multiplicando el valor en pesos de las tenencias exteriorizadas, por el coeficiente resultante de dividir el monto total de operaciones declaradas —o registradas en caso de no haberse presentado declaración jurada— por el monto de la utilidad bruta, correspondientes al período fiscal que se pretende liberar.

- Impuestos a la Ganancia Mínima Presunta y sobre los Bienes Personales y Contribución Especial sobre el Capital de las Cooperativas: respecto del tributo originado por el incremento del activo imponible, de los bienes sujetos al gravamen o del capital imponible, según corresponda, por un monto equivalente en pesos a las tenencias exteriorizadas.

- Impuesto a las Ganancias: por las rentas netas no declaradas, en su equivalente en pesos, obtenidas en el exterior correspondientes a las tenencias que se exteriorizan.

"Asimismo, estarán exentos del Impuesto sobre los Créditos y Débitos en cuentas bancarias y otras operatorias, los hechos imponibles originados en la transferencia de la moneda extranjera que se exteriorice, así como también los que pudieran corresponder a su depósito y extracción de las respectivas cuentas bancarias", agrega la reglamentación vigente.

En tanto, en el supuesto que la exteriorización sea efectuada por sociedades, la misma liberará del Impuesto a las Ganancias correspondiente a los socios, en proporción a la materia imponible que les sea atribuible, de acuerdo con su participación en las mismas.

"Las personas físicas y sucesiones indivisas que efectúen la exteriorización, podrán liberar con la misma las obligaciones fiscales de las empresas o explotaciones unipersonales, de las que sean o hubieran sido titulares", agrega el marco normativo. (Lea más: Blanquee y "compre" protección: con el afán de recaudar, la AFIP ofrece hasta "blindaje" ante denuncias por evasión)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2022/01/530501_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594431_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594368_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594106_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/12/588649_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594417_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594179_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/594416_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/03/592615_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/07/580480_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2024/07/580589_landscape.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/02/592392_landscape.jpg)